O vlivu likvidity na ceny investičních aktiv včetně akcií se hovoří již dlouhou řadu let. Bridgewater přišel před pár týdny s odhadem toho, jak je akciový trh v USA rozdělen na akcie citlivé na fundament a na likviditu. Podívejme se na to a na pár souvisejících úvah.

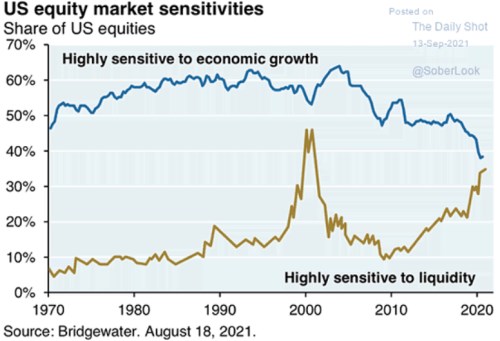

1. Likvidita, nebo ekonomika? Bridgewater konkrétně přišel s následujícím grafem, který rozděluje americké akcie na ty, které by měly být vysoce citlivé na ekonomický růst a na skupinu vysoce citlivou na likviditu. Nemám představu o tom, jak společnost identifikovala akcie v první a v druhé skupině, přitom je to dost podstatné. I tak jsem se ale rozhodl zde graf ukázat a tématu se věnovat. Pokud bychom obrázku důvěřovali tak podíl na likviditu citlivých akcií prudce vzrostl na přelomu tisíciletí, pak se postupně vrátil k úrovni kolem 10 %, aby kolem roku 2010 začal opět růst na současných cca 35 %:

Zdroj:

Onen vývoj kolem roku 2000 ukazuje, že likviditou se tu zřejmě nemyslí jen ta, kterou dodávají centrální banky. Ale spíše její objem, který míří na akciový trh. Nicméně jak jsem uvedl, nevím o zrodu grafu nic, tudíž případné závěry ponechám na čtenářovi a budu se radši věnovat tématu z pohledu, do kterého trochu dělám.

2. Jak to funguje? Vezměme si jednoduchý příklad, který nám může ukázat, jak ono dilema fundament/likvidita funguje: V daný časový okamžik se očekává, že nějaká akcie bude přinášet dividendu ve výši 10 USD ročně. Ať se to dobře počítá, dáme bezrizikové výnosy na 3 % a rizikovou prémii na 7 %. Požadovaná návratnost tak je 10 % a hodnota takové akcie je 100 dolarů (10 / 10 %). A to vše v situaci, kdy se ekonomika nachází na pokraji znatelného útlumu. Nyní se centrální banka (nečekaně) rozhodne, že začne na dluhopisové trhy dodávat likviditu a sníží sazby/výnosy obligací s cílem podpořit ekonomickou aktivitu. Co se může stát?

--Bezrizikové výnosy mohou klesnout z 3 % třeba na 2 %, při všem ostatním konstantním se pak hodnota akcie zvedne na 111 USD (10 / 9 %). Je to odrazem likvidity, nebo změny ve fundamentu? Při odpovědi na takovou otázku by mě dávalo největší smysl porovnat aktuální výši sazeb s nějakým odhadem jejich přirozené úrovně v dané situaci. Nehovoříme totiž o ničem jiném, než o tom, zda centrální banka posunula sazby právě na jejich rovnovážnou úroveň (sníženou tím, že se ekonomika nořila do útlumu). Pokud ano, spíše bych hovořil o fundamentální změně v hodnotě akcie. Pokud ne, spíše o likviditě.

--Pokud ona očekávání stabilní dividendy odrážela aktuální ekonomický výhled (útlum) a pokud investoři následně uvěřili, že centrální banka bude ve svém pokusu o eliminaci útlumu úspěšná, mohly se zvednout i odhady vývoje dividend. Pokud by nyní investoři čekali, že namísto stagnace porostou třeba o 1 % ročně, hodnota akcie se jen díky tomuto efektu opět zvedne na 111 USD (10 / (10 % - 1 %)). Dohromady s efektem nižších sazeb bychom pak dostali hodnotu akcie ve výši 125 USD (10 / (9 % - 1 %). Zde jde o čistě fundamentální efekt.

--Výše uvedené je koncepčně celkem jednoduché ve srovnání s tím, co můžeme vymyslet u rizikové prémie. Pokud se třeba centrální bance povede eliminovat riziko útlumu, může „fundamentálně“ klesnout i riziková prémie. Což bude mít stejný efekt, jako pokles bezrizikových sazeb. Jenže ona riziková prémie může klesnout jen opticky, či matematicky tím, že investoři budou akcii nakupovat jen díky tomu, že mají více likvidity.

Mohou konkrétně vyhnat cenu ne na „fundamentálních“ 125 USD (viz výše), ale třeba na 200 USD. To by implikovalo, že vedle výše uvedeného klesla i riziková prémie a to přesně o 3 procentní body. Jenže jak určit, zda jde o odpovídající pokles s ohledem na nižší riziko recese, či zda jde minimálně částečně o efekt likvidity, který již neodpovídá fundamentu? Odpověď je jednoduchá – nelze.

3. Co s tím? Z výše uvedeného by mohlo být zřejmé, že přesně rozdělit pohyb cen akcií na výsledek změny fundamentu, či likvidity, je nemožné. Už proto, že likvidita a fundament spolu souvisí (jedno ovlivňuje druhé). A máme tu navíc onu rizikovou prémii, u které nelze říci, co je ještě její fundamentální změna a co už změna tažená pouze likviditou (tedy v konečném důsledku spoléháním se na to, že akcii kvůli likviditě koupí někdo jiný za ještě vyšší cenu).

„Řešení“ je ale na druhou stranu celkem jednoduché – můžeme prostě odhadovat hodnotu akcií s nějakou „standardní“ rizikovou prémií. Já sám používám 5,5 %. Výsledek je ale dobré dobře interpretovat - zde tak, že jde o odhad hodnoty založený právě na mnou odhadované standardní rizikové prémii. Pokud mi pak vyjde, že hodnota akcie je třeba 100 USD a ona se obchoduje za 150 USD, může to být i tím, že trhy mají nyní nízkou „fundamentální“ averzi k riziku a riziková prémie je „fundamentálně“ níže, než na oněch 5,5 %. Anebo je prémie „uměle“ stlačena dolů likviditou – čímž se vracíme k výše uvedenému. Onen rozdíl by se pak měl projevit v tom, na co bude cena akcie v budoucnu reagovat. Více viz zítra.