Pokud by se naplnila současná očekávání pomyslného konsenzu, letos dojde k určitému růstovému útlumu u zisků amerických obchodovaných firem. Ale rok 2026 přinese ziskový boom. Že by už se znatelnými strukturálními AI stopami? Podíváme se na očekávání u jednotlivých amerických indexů a k tomu pár dodatečných úvah o vlivu výnosů vládních dluhopisů (respektive jejich poměru k růstu ekonomiky a zisků).

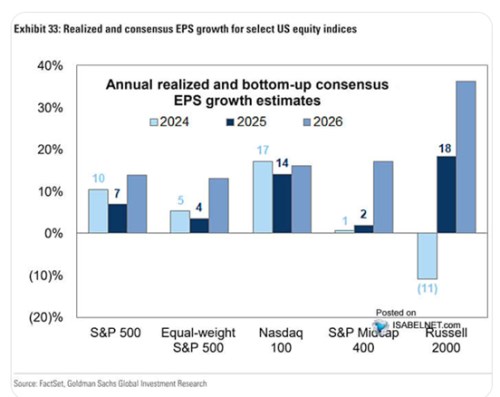

Po určitém útlumu zase ziskový boom? Podle následujícího grafu se nyní čeká, že ziskovost firem v indexu SPX 500 letos poroste o 7 % a příští rok o zhruba dvojnásobek. Pokud bychom brali všechny společnosti se stejnými vahami (tj., index by nebyl silně vychýlen k velkým technologiím díky jejich obrovské kapitalizaci), růst by letos měl dosahovat asi 4 %. Ale příští rok se indexu váženému kapitaluzací zase tolik neliší. Což ukazuje, že alespoň podle očekávání by se měla růstová mezera mezi velkými technologiemi a zbytkem trhu v příštím roce výrazně uzavírat:

Zdroj: X

U Nasdaqu se docela velký růstový boom čeká i v letošním roce a u indexu malých firem Russell 2000 jsme letos s očekáváním dokonce na 18 % a příští rok by podle pomyslného konsenzu měly zisky růst o více než 35 %. Ovšem to vše po silné ziskové recesi loňského roku – Russell je na tom s volatilitou výsledků někde úplně jinde, než ostatnbí firmy. Celkový obrázek pak vypadá celkem jasně: Letos útlum z růstových temp minulého roku, ale rozhodně žádná zisková recese (flirotvat by s ní měly jen firmy v indexu středně velkých firem SPX 400). A příští rok znatelný ziskový boom.

Výnosy, růst a akcie: Ještě bych se dnes krátce vrátil k včerejšímu tématu, kdy jsme se dívali na vztah mezi akciemi a výnosy vládních dluhopisů. Tedy vztah poměrně často probíráný, včetně současné doby, kdy se docela spekuluje i o tom, jak mohou výnosy ovlivnit vládní dluhy, rozpočtovém deficity a jejich dlouhodobější výhled. Z pohledu akciového trhu platí jedna jednoduchá zásada – nerozhoduje výše výnosů sama o sobě, ale její poměr k tempu růstu ekonomiky a zisků (viz výše). Pokud tedy například výnosy rostou kvůli vyššímu nominálnímu růstu ekonomiky, nemusí to pro akcie být žádná brzda. A naopak.

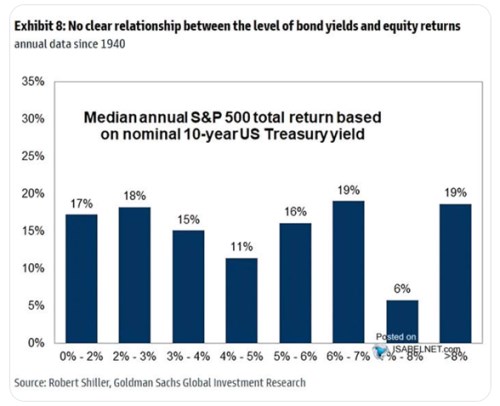

Včera jsem ukazoval i následující graf, podle kterého v minulosti neexistoval žádný jasný vztah mezi výnosy desetiletých vládních obligací a návratností akcií. Lze to brát jako důkaz výše uvedeného – rozhodl poměr výnosů k růstu a ne výnosy samotné. Graf má v sobě ale ještě jeden příběh – když se zeptáme, jak by měl vlastně teoreticky vypadat?

Zdroj: X

Mohli bychom spekulovat, že s vyššími výnosy by měla návrtanost klesat - pokud bychom věřili, že rozhodují pouze výnosy (ne poměr k růstu). Vyšší požadovaná návratnost by totiž sama o sobě (!) měla tlačit ceny akcií dolů, nižší nahoru. Jenže zrovna tak bychom mohli říci, že sloupce grafu by měly postupně růst. Čistě proto, že na efektivním trhu by akcie měly vynášet bezrizikové výnosy plus rizikovou prémii. Pokud by se ta neměnila, návratnost akcií by prostě byla součtem výnosů a konstantní prémie.

Realita toto dilema vyřešila lišácky – sloupce systematicky ani neklesají, ani nerostou. Jistě tak můžeme říci, že graf na nějakou konstatní realizovanou (!) rizikovou prémii při různých úrovních výnosů rozhzodně neukazuje. To ale neznamená, že investoři podobné prémie nepožadovali/neočekávali. Jen se možná nenaplnila jejich očekávání a požadavky. Při nižších výnosech byly přitom realizované rizikové prémie vyšší, při vyšších výnosech nižší. A to i výrazně. A podstatné jsou v této úvaze asi i délky období – v hodně dlouhém období by měl více fungovat onen mechanismus „výnosy plus riziková prémie“. V kratším období, kde má velkou váhu přenastavování trhů na nové úrovně, by měl hrát větší roli (měnící se) poměr výnosů k růstu.