Americký korporátní sektor, respektive jeho obchodovaná část, drží ve svých rozvahách rekordní objem hotovosti a řada firem také ročně generuje vysoké volné cash flow. Po řadu let se hovoří o tom, proč tyto zdroje nepoužívá více na investice do rozvoje, provozu, technologií a podobně a namísto toho se masivně věnuje třeba odkupům. Chování firem na tomto poli by se přitom mělo nějak rýmovat s tím, na co jsou nyní trhy nastaveny ohledně zisků. Je tomu tak?

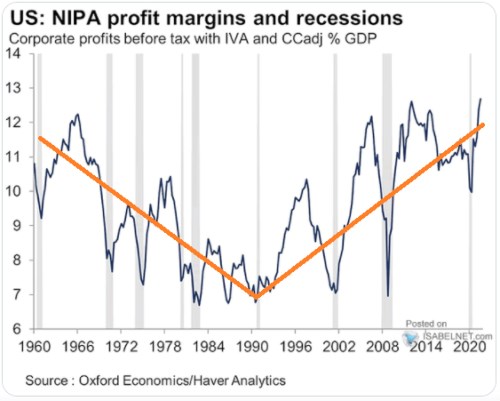

1. Marže, zisky, valuace: Následující graf vytvořili v Oxford Economics, pomohl jsem mu přidáním dvou oranžových úseček. Ty ukazují, jak po nějakých třicet let marže trendově klesaly - dna během recesí byla hlubší a hlubší a naopak lokální vrcholy nižší a nižší. Zrcadlovým obrazem bylo následujících třicet let, kdy měly vrcholy tendenci být vyšší a vyšší a dna mělčí (i pře mimořádný „výkon“ během finanční krize):

Zdroj:

Graf ukazuji zejména v souvislosti s tím, že u amerických akcií se nyní čeká mimořádně vysoký dlouhodobější růst ziskovosti obchodních firem. To je mimo jiné příčinou, proč valuace na úrovni PE jsou hodně vysoko, ale u PEG (tedy poměru PE a onoho očekávaného růstu) se nacházíme naopak mimořádně nízko. Zisky mohou růst díky vyšším tržbám a/nebo vyšším maržím. Výše uvedený obrázek ukazuje, že pokud by rozhodující měl být druhý faktor, znamenalo by to pokračování oné druhé poloviny vyznačeného cyklu a ne obrat směrem k cyklu novému.

Jedním ze scénářů, který by mohl takový vývoj generovat, je nějaká forma technologického boomu zvyšujícího produktivitu. A projevující se ideálně tak, že marže firem porostou (či se alespoň udrží vysoko) a zároveň si na své budou více přicházet zaměstnanci (po dlouhém období, kdy produktivity předbíhala růst jejich odměn). Takový boom je pak mnohem lehčí si představit v případě, že by firmy více investovaly. Budou?

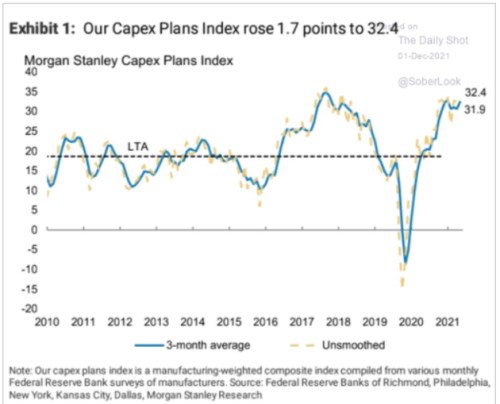

2. Capex na vzestupu: Nedávno jsem poukazoval na zlom v ropném investičním cyklu – ropné společnosti obvykle při růstu cen ropy zvyšují i své investice/CapEx, nicméně nyní k ničemu takovému nedochází. Příčinou může být přehodnocení strukturálního/dlouhodobého potenciálu ropy. Jak ukazuje následující graf, americký korporátní sektor jako celek ale uvažuje ohledně investic jinak. totiž sleduje investiční plány firem a dává dohromady jejich index, podle kterého nyní firmy plánují investovat téměř nejvíce minimálně od roku 2010:

Zdroj:

Z grafu vidíme, že investiční plány se zvedaly již kolem roku 2018, rychle ale nastalo jejich ochlazení, a to již před rokem 2020. Nyní jsme na oněch téměř maximech, což by mělo značit, že firmy vidí budoucnost dobře a mají k dispozici dost ziskových projektů. Zaspekulovat si navíc můžeme o tom, že svou roli tu hrají současná úzká hrdla a tenze ve výrobních řetězcích, respektive snaha o jejich odstranění, prevenci jejich opakování, zvýšení efektivity a pod.

Jak jsem uvedl v prvním bodě (a některých předchozích úvahách), současné nacenění amerických akcií implikuje výrazné zlepšení zisků s tím, že marže jsou ale nyní již hodně vysoko. Dalo by se o tom uvažovat třeba ve scénáři technologicko – nabídkového boomu. A pointa dnešního vyprávění je v tom, že firmy se na úrovni investic chovají, či asi plánují chovat v souladu s ním. A mimochodem, pokud by firmy začaly více investovat, ze zisků, respektive z provozního toku hotovosti by toho během investičně intenzivnější doby méně zbývalo na výplatu hotovosti akcionářům.