Nejčtenějším článkem na VoxEU je nyní ten, který na konci října na základě vývoje očekávání tvrdil, že americká ekonomika vstupuje do recese. Rozpětí predikcí vývoje v následujících měsících se ale dost liší, máme tu i řadu optimistů. Dnes se zaměříme na pár z nich a jako bonus graf, který říká (téměř) vše o současném americkém trhu.

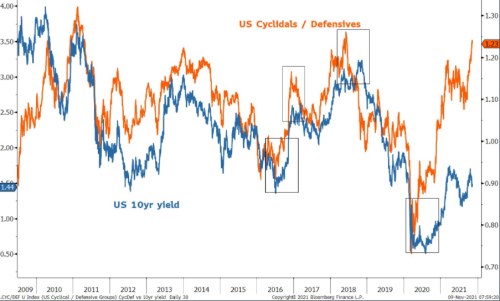

1. Cyklus - co říkají akcie: Investoři se z vývoje ekonomiky a různých predikcí snaží vyvěštit další vývoj na akciích. Ekonomové zase z vývoje na akciovém trhu větší to, co se stane v ekonomice. Jako kdyby si dva školáci při písemce koukali přes rameno a jeden opisoval od druhého to, co ten druhý právě opsal od něj. Pokud se nyní postavíme do pozice tohoto druhého (tedy ekonomů) a snažíme se vyčíst to, co čeká akciový trh, může být nejlepší nedívat se na pohyb trhu plošně, ale na následující graf. Oranžovou křivkou ukazuje výkony cyklických akcií relativně k defenzivním:

Zdroj:

Tato věštící koule hovoří celkem jasně – na počátku roku si cyklické akcie připisovaly znatelné relativní zisky, pak nadšení trochu opadlo, ale v poslední době investoři opět fandí cyklickým akciím. Což je tedy v principu opačný názor, než ten prezentovaný na VoxEU. S menší jednoznačností se vyjadřují výnosy vládních obligací (modrá křivka). Ale i ty se na standardy posledních čtvrtletí drží poměrně vysoko a recesí jejich pohyb moc nezavání.

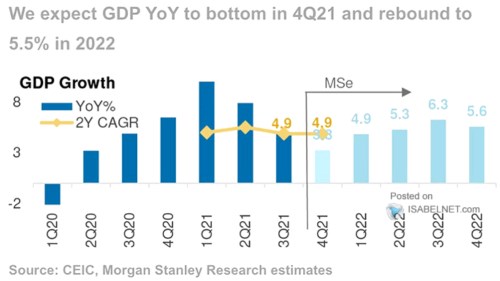

2. Cyklus – co říkají optimisté: Za zástupce ekonomického optimismu pak můžeme mezi analytickými týmy považovat třeba . Jeho nové projekce shrnuje následující graf. Podle něj si americká ekonomika ve čtvrtém čtvrtletí tohoto roku sáhne na dno, ale stále nemálo růstové. A pak zase zrychlí a příští rok by měla upalovat 5,5 % tempem, což je mimo jiné vysoko nad trendem. O nějaké stagflaci by tedy v tomto scénáři mimochodem nemohlo být řeči ani v případě, že by se inflace držela dál vysoko. Chybělo by ono „stag“.

Zdroj:

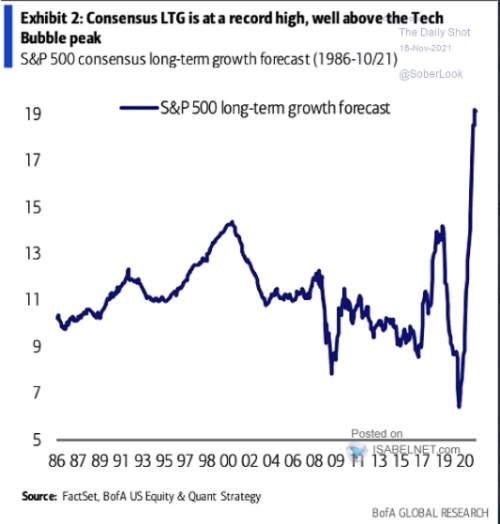

3. Graf, který říká o akciích (téměř) vše: Akcie by měly být orientovány na budoucnost a to ne na budoucnost několika málo měsíců dopředu. Nakolik tomu tak je, je otázka (i s tím, že ono dlouhé období nelze od krátkého dost dobře jasně fundamentálně oddělit). Párkrát jsem tu v poslední době připomínal, že americké akcie nedrží nahoře nízké sazby, ale velmi přívětivý poměr očekávaného dlouhodobějšího růstu a sazeb (poměr, který třeba takové Japonsko nemá, přestože sazby tam jsou znatelně níže).

Nízké sazby a likvidita k příznivosti tohoto poměru přispívají samozřejmě i v USA. Ale hlavně tu hovoříme o tom, co ukazuje následující graf – dlouhodobější očekávaný růst ziskovosti obchodovaných firem je nyní extrémně vysoko. K tématu se přitom vracím proto, že BofA vše shrnula v tomto obrázku a jak známo, jedem obraz dá za tisíc slov:

Zdroj:

Ke grafu by se toho šlo na pár věcí zeptat a snad na pár věcí i odpovědět. Dnes ale ukončím vše s tím, že právě růstový (očekávaný) extrém, na který graf ukazuje, je příčinou, proč se americké akcie obchodují s hodně vysokým PE, ale dost nízkým PEG (tedy poměrem PE a očekávaného růstu).