Po celé prázdniny, a ještě v září hodnotily trhy pravděpodobnost prvního zvýšení sazeb do května příštího roku (včetně) kolem nuly. Od října začala tato odhadovaná pravděpodobnost prudce růst a (s nemalými výkyvy) se postupně dostala až na současných 70 %. Rychleji rostoucí sazby by přitom samy o sobě měly být pozitivem pro bankovní akcie, kterým se dnes budeme ve volném pokračování včerejší úvahy věnovat. Včetně poukázání na současný stav výnosové křivky a zamyšlení nad dichotomií banky – technologické firmy.

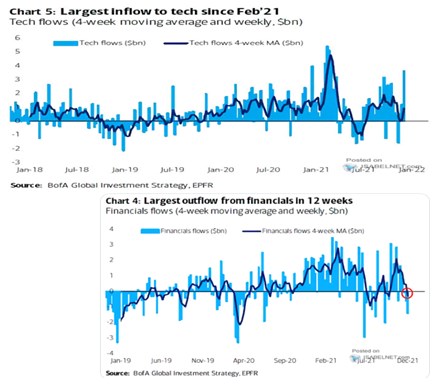

1. Finance a technologie: Pod sebe jsem dal následující dva grafy, z nichž první ukazuje zájem kapitálu o technologické akcie, druhý (ukazoval jsem jej i včera) zájem o finanční tituly.

Zdroj:

V určitém smyslu jsou to dva protipóly, protože druhá skupina by měla těžit z oživení zvedajícího sazby a napřimujícího výnosovou křivku (viz níže), zatímco technologiím může takové prostředí spíše škodit. Jednak se tvrdí, že zájem o ně roste v době utlumenějšího ekonomického růstu, protože zůstávají jedním z mála aktiv, které růst nabízí. Což tak může být a nemusí. Ale „objektivně“ technologiím více než zbytku trhu škodí růst sazeb z diskontního hlediska – proto, že jejich tok hotovosti je posunut více do budoucnosti (má delší duraci). Jho současná hodnota tak při růstu sazeb klesá více než třeba současná hodnota nějaké utility s durací znatelně kratší.

Potvrzují tuto protipólovost ony dva grafy? V posledních dvou týdnech jednoznačně, protože z finančního sektoru nastal celkem mohutný odliv kapitálu, zatímco do technologií jej přiteklo nejvíce od února letošního roku. Když ale jinak grafy prohlížím z perspektivy více týdnů a delších období, nějakém zrcadlové pohyby tu moc nevidím. Spíše období většího, či menšího zájmu o obě skupiny s tím, jak se mění zájem o akcie celkově. Ale čtenář to možná přečte jinak.

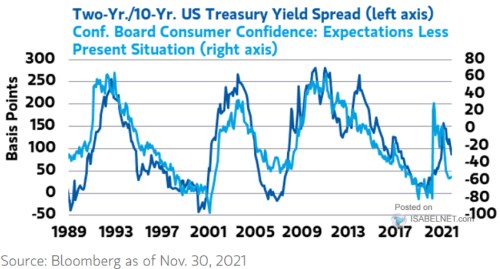

2. Výnosová křivka: Následující obrázek ukazuje konkrétní vývoj a aktuální stav výnosové křivky, kterou jsem zmínil v úvodu (v grafu srovnávána se spotřebitelkou důvěrou). Finančním společnostem by obecně měl prospívat větší sklon křivky – větší rozdíl mezi dlouhodobými a krátkodobými sazbami. Protože to, co banky platí na nákladu svého celkového kapitálu, se do větší míry odvíjí od krátkodobějších sazeb. Zatímco to, co z investovaného kapitálu získávají, od dlouhodobých. Z obrázku vidíme, že křivka se již řadu měsíců napřimuje – onen rozdíl v sazbách se snižuje:

Zdroj:

Sklon výnosové křivky bývá také považován za indikaci stavu cyklu – čím napřímenější, o to větší pravděpodobnost útlumu, či dokonce recese a naopak. Tato interpretace není tak jednoznačná v prostředí nulových sazeb, respektive v prostředí, kdy minimálně krátkodobé výnosy nemají už moc kam klesat. Ale tak nějak obecně bychom mohli graf také interpretovat jako indikaci ochlazování americké ekonomiky. Což se v principu rýmuje i se zobrazeným vývoje spotřebitelské důvěry. Ale v případě zájmu viz i „Americká ekonomika a zisky obchodovaných firem v roce 2022 a 2023“.

3. Valuace finančních titulů a dlouhodobý výhled: Celý index SPX se nyní stále obchoduje s vysokým PE (nad dvaceti), ale nízkým PEG. Tedy poměrem PE a očekávaného dlouhodobějšího růstu zisků, který se nyní pohybuje nad 20 % (podle dat Yardeni Research). A finanční sektor patří mezi řadu dalších, kde se očekávaný dlouhodobý růst pohybuje vysoko nad standardem historie: Po roce 2006 dosahoval úrovně mezi 10–15 %, nyní je znatelně nad 20 %. Pokud se tedy podíváme na valuace bank a dalších finančních firem, uvidíme podobný obrázek, jako u celého trhu: PE je historicky hodně vysoko, ale o PEG platí opak. Zde je dokonce na nejnižší úrovni minimálně od roku 1995 (0,7).

K tomu už jen jedna poznámka: Pokud o velmi dlouhodobých optimistických očekáváních týkajících se zisků hovoříme u celého trhu, neřkuli u výše diskutovaných technologií, můžeme operovat se scénářem nějakého nabídkového boomu. Taženého novými technologiemi, inovacemi, růstem produktivity živícím jak zisky, tak mzdy a zachovávajícím rovnováhu v celé ekonomice. Já s takovým scénářem nemám problém, ne že bych jej predikoval, ale projektuji ho ( v čemž je velký rozdíl). Pokud ale hovoříme o vysokém dlouhodobém růstu zisků u bank, je to už trochu větší výzva. Třeba v tom smyslu, že strukturálně by totiž i zde mohly být protipólem technologií. Už proto, že fintech by se mohl stát významnou konkurenční silou bank.