Investiční a finanční diskuse se ohledně makra a monetární politika zaměřují téměř výhradně na sazby. Co ale rozvahy centrálních bank? Podíváme se na ně s pár volnějšími souvisejícími úvahami o likviditě.

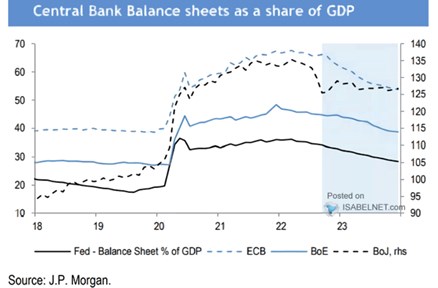

1. Rozvahy doposud a v roce 2023: v následujícím grafu ukazuje historický vývoj rozvah hlavních centrálních bank a přidává predikce jejich vývoje v příštím roce. Před pandemií byly rozvahy ECB a BoE cca stabilní, Fed rozvahu snižoval a japonská BoJ soustavně zvyšovala. Pandemie přinesla plošný skok nahoru tak, jak centrální banky reagovaly na vnímaný ekonomický šok a měnily se soukromým sektorem likviditu za jeho méně likvidní/rizikovější aktiva (viz níže):

Zdroj: Twitter

S příchodem roku 2022 nastal u všech centrálních bank obrat směrem dolů s tím, jak se změnily odhady přechodnosti inflace. pak v podstatě čeká, že Fed bude dál rozvahu snižovat stejným tempem, jako doposud a podobné by to mělo být u ECB a BoE. Co na to trhy? Jak jsem uvedl v úvodu, ty se nyní téměř výhradně zaměřují na sazby. A to, co je v grafu, může být už dost dobře odraženo v cenách*.

2. Rozvahy, likvidita a spekulace: Centrální banka během „záchranného“ QE kupuje od soukromého sektoru jeho aktiva a platí za ně nově vytvořenými penězi/likviditou. Důvodem je to, že v soukromém sektoru kvůli nějakému šoku vzroste prudce poptávka po likviditě a klesá poptávka po méně likvidních aktivech. Kvůli tomu, aby neklesaly prudce jejich ceny a nerostla cena likvidity centrální banka provádí tento swap a stabilizuje systém.

Pokud by kvůli takovému „záchrannému“ QE měla na trzích vzrůst spekulace, v podstatě by muselo docházet k následujícímu: V soukromém sektoru prudce vzrostla poptávka po likviditě (tj., klesla poptávka po méně likvidních aktivech). Centrální banka mu tak dala likviditu výměnou za jeho méně likvidní a rizikovější aktiva (typově dluhopisy). Načež soukromý sektor tuto likvidu obratem použil na nákupy/spekulace s ještě méně likvidními a rizikovějšími aktivy (minimálně s akciemi).

Pokud by k něčemu takovému docházelo, centrální banka by reagovala na situaci, která evidentně pominula – soukromý sektor už by zase měl chuť na méně likvidní a rizikovější aktiva. Během nějakého šoku je to asi nepravděpodobné, ale co když se namísto onoho „záchranného“ QE budeme bavit o QE „stimulačním“? Přesnou hranici mezi nimi určit těžko, ale v uvedeném grafu možná vidíme poměrně přesně, kdy se záchrana změnila ve stimulaci (ze zpětného pohledu příliš dlouhou). Pokud se pak likvidita podílela na zvýšených spekulacích s rizikovějšími aktivy, docházelo v principu k onomu prohazování aktiv popsanému výše.

Aby to ale nebylo tak jednoduché, připomenu, že PE amerických akcií není nyní nijak nízko a to sazby prudce rostou a rozvahy centrálních bank jdou opačným směrem. Já pak celé téma „likvidita – spekulace“ vnímám podobně, jako plnou nádrž u auta: Pokud plná je, může se řidič velmi dlouho řítit bezhlavě a bezohledně po silnicích. Na plyn ale šlape on, ne palivo v nádrži.

*Ohledně vlivu změn rozvah bych pro zajímavost připomněl diskusi, která byla vedena v době, kdy se začalo poprvé hovořit o tom, že Fed přestane s QE a popřípadě přejde ke QT. Tedy od kvantitativního uvolňování ke kvantitativnímu utahování. Ona diskuse se točila kolem toho, zda rozhoduje tok, či zásoba. Tedy to, jak velká rozvaha centrální banky v danou chvíli je (zásoba). Či zda rozhodují její nákupy (tok, bez ohledu na to, kolik doposud koupila, či prodala). Nějaké rozuzlení oné diskuse jsem nezaznamenal, pro případné hodnocení toho, co se děje v uvedeném grafu přitom šlo o podstatnou věc: Rozvaha Fedu se sice zmenšuje, ale na druhou stranu bude na konci roku 2023 stále výše, než v roce 2019.