Podle průzkumu BofA nyní investoři ohledně návratnosti v příštím roce věří nejvíce vládním dluhopisů, komodity jsou na tom podstatně hůře. Scott Chronert ze se domnívá, že rok 2023 bude dobrý pro ty, kteří vybírají konkrétní akcie, ředitelka Bowersock Capital Partners Emily Hill se domnívá, že normalizace monetární politiky bude delší, než s čím nyní počítají trhy.

Na konci roku 2023 na 4000 bodech: Scott Chronert působí jako akciový stratég v a na CNBC připomněl, že dosavadní korekce amerických akcií byla tažena zejména poklesem valuací, očekávané zisky zatím dolů nezamířily. přitom v základním scénáři počítá s mírnou recesí amerického hospodářství a slabší by ekonomika měla být zejména v první polovině roku. Během ní se tedy sejde horší makroekonomické prostředí s pokračujícím zvedáním sazeb.

Obchodované společnosti budou podle stratéga při zveřejňování výsledků za čtvrté čtvrtletí tohoto roku specifičtější ohledně výhledu pro příští rok. Pravděpodobný je přitom obrat zisků směrem dolů. Chronert konkrétně odhaduje, že zisky na akcii v indexu S&P 500 dosáhnou příští rok 216 dolarů, index uzavře rok na 4000 bodech a v polovině příštího roku bude na 3700 bodech. K tomu stratég míní, že během recese se zvýší rozdíly v cenách a valuacích jednotlivých firem a příští rok by tak měl být velmi dobrý pro výběr jednotlivých titulů.

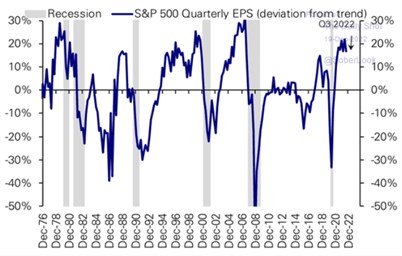

Graf ukazuje vývoj ziskovosti amerických obchodovaných firem – její odchylku od trendu. Ta nyní dosahuje téměř 20 % a v podobných případech v minulosti docházelo k návratu nad trend, či dokonce přestřelení opačným směrem:

Zdroj: Twitter – The Daily Shot

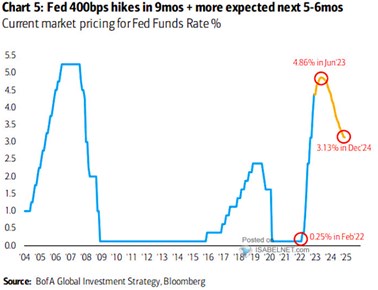

Po prudkém růstu sazeb jejich sešup? Prudké zvedání sazeb v USA by mělo pokračovat do června příštího roku, pak by měl přijít rychlý obrat směrem dolů. Podle BofA je takový vývoj zabudován v tržních očekáváních a jak ukazuje následující graf, na konci roku 2024 by se tak podle trhů měly sazby dostat na úroveň 3,1 %:

Zdroj: Twitter

Normalizace bude dlouhodobější: V ekonomice je stále obrovský objem likvidity a při každém náznaku, že Fed přestane zvedat sazby, či dokonce obrátí, dochází k uvolnění finančních podmínek. Pro Yahoo Finance to uvedla ředitelka Bowersock Capital Partners Emily Hill, která se ale domnívá, že „normalizace bude dlouhodobější“. K tomu dodala, že v příštím roce podle ní nastane recese, i když nyní nedokáže říci, jak hluboká.

Americké akcie mohou být podle investorky nyní zhruba na své férové hodnotě, „stále nejsou nijak levné“. Hill také neočekává, že by se vrátilo období, kdy bylo poměrně jednoduché realizovat na akciích vyšší návratnost. Před současnou korekcí se podle ní dá hovořit téměř o bublině. Za důležité pak Hill považuje mít diverzifikované portfolio, které by bylo odolnější vůči různým šokům.

Investorka připomněla, že předchozí éra globalizace sebou nesla dezinflační tlaky. Podle ní se ale globální prostředí změnilo a to bude mít za výsledek i vyšší inflační tlaky. Její společnost se pak ve svých investicích zaměřuje na aktiva spojená s „privátní infrastrukturou“, k tomu přidává dluhopisy a to i jako nástroj diverzifikace. Důvodem je ale to, že současné výnosy jsou i u krátkodobých dluhopisů na úrovních „které jsme neviděli po celá léta“. Bowersock Capital Partners k tomu drží i korporátní obligace s investičním ratingem.

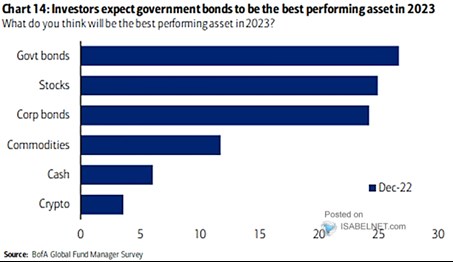

Podle průzkumu BofA se dokonce největší část tázaných domnívá, že vládní dluhopisy budou příští rok aktivem s nejvyšší návratností. Jak ukazuje poslední graf, na druhém místě jsou ohledně důvěry akcie a za nimi korporátní dluhopisy. Až s větším odstupem pak komodity:

Zdroj: Twitter