pro příští rok stále předpovídá výrazně vyšší růst ekonomické aktivity, než současný konsenzus. Jak moc důležité to je pro akcie? A jak se chovají po normalizaci inflace?

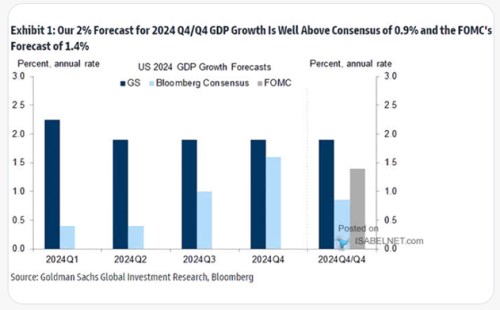

Podle následujícího grafu v GS na základě nových predikcí čekají, že příští rok americké hospodářství poroste cca o 2 %. Rozdíl proti konsenzu je největší v prvních čtvrtletích, protože konsenzu by tou dobou měl růst dosahovat jen 0,5 %. Relativně rychle se tak příští rok pozná, kdo to odhadl lépe (s tím, že konsenzus je pouze hypotetický, jde o průměry, či mediány, ne nějakou faktickou shodu). Někde mezi GS a konsenzem jdou odhady vedení Fedu, kde opět platí, že nejde o žádné konsenzuální číslo.

Zdroj: X

GS i konsenzus směřují k 2 %, což je pochopitelné – predikce by měly mířit k nějakému potenciálu. Ten byl před rokem 2020 často odhadován na +/- 2 %. Od té doby si ekonomika prošla pár šoky a míří možná k řadě větších změn. Některé z nich by potenciál mohly snižovat – návrat výroby zpět do domovských zemí a její větší diverzifikace v zámoří (tj., hlavně směrem od Číny), či třeba změny na trhu práce. Na druhou stranu jsou tu docela velká očekávání od umělé inteligence a dalších technologií. Vypořádat se s tím můžeme třeba tak, že opět jako pracovní číslo pro potenciál vezmeme cca 2 %. Jak důležité to vše je pro akcie?

Odpověď se dá vést po jednoduché lince, kterou tu používám často: S 2 % dlouhodobým reálným růstem ekonomiky a 2+ % inflací je nominální růst na 4+ %. Pokud budeme předpokládat, že nominální výnosy desetiletých dluhopisů budou mít tendenci kopírovat nominální růst, jsou také na 4+ %. S 5,5 % rizikovou prémií akciového trhu tak máme požadovanou návratnost na necelých 10 %. Pokud by zisky obchodovaných firem rostly stejným tempem jako celá ekonomika, je férový dividendový výnos při tomto nastavení na 10 % - 4 %, tedy na 6 %.

Nyní je výnos hluboko pod 2 % a na ně se nedostaneme ani v případě, že místo 4 % růstu zisků použijeme historický standard 6 % (pak jsme na výnosu 4 %). Teprve pokud snížíme rizikovou prémii z 5,5 % na 3 % (odhad GS), jsme s férovým dividendovým výnosem zhruba na současných úrovních. V souvislosti s dnešním grafem jde tedy o to, jak moc by predikovaný vývoj od GS a/nebo konsenzu pomohl k dosažení onoho dlouhodobého 6 % růstu zisků a nízké 3 % rizikové prémie. Nebo jejich kombinací tak, aby růst byl o 2 – 3 % nad prémií. Za povšimnutí tu stojí stabilita růstu ekonomiky, kterou předpovídají v GS – ta by by mohla přispívat k oněm i nadále nízkým prémiím.

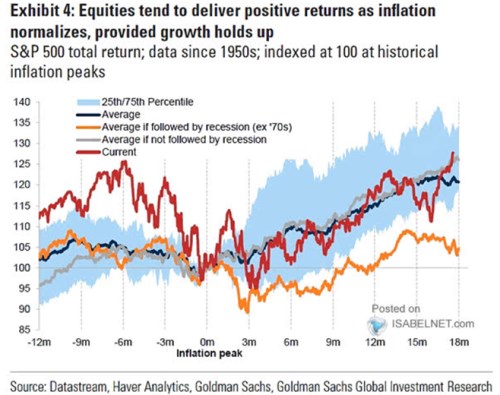

V úvodu jsem také zmínil chování akcí po normalizaci inflace. Jak ukazuje následující graf, akciový trh měl v takové situaci tendenci ke znatelnému růstu. Ovšem za podmínky, že v takové situaci nepřišla recese:

Zdroj: X