Pokaždé, když se ekonomické prostředí trochu rozvlní, rozvlní se i predikce dalšího vývoje. Tj., více se rozevře vějíř předpovídaných scénářů. Třeba predikce růstu se tak v časech klidných liší o desetiny procentního bodu, v časech méně klidných to jsou třeba celé procentní body. Nejinak tomu je i nyní – stačí vnímat hlasy (neustále) predikující recesi na straně jedné a relativně silný hospodářský růst na straně druhé (třeba Goldman Sachs). Docela zajímavé ovšem je, jak se v takovém prostředí chovají trhy, přesněji řečeno rizikové prémie.

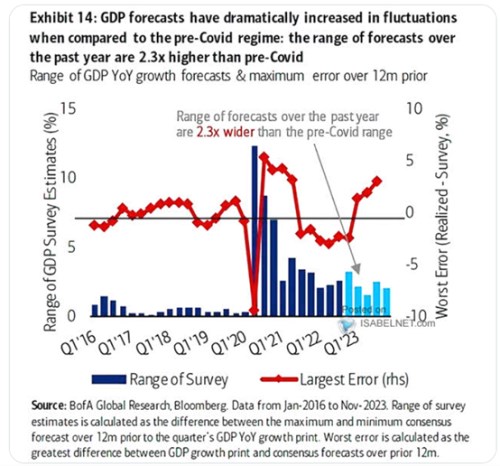

BofA v následujícím grafu ukazuje, jak se měnil rozptyl ekonomických predikcí od roku 2016. Pointa grafu je samozřejmě v tom, jak prudce se rozšířilo spektrum názorů na další vývoj v druhé polovině roku 2020 – rozptyl se nacházel řádově jinde, než v předchozích dobách klidu. Od té doby se situace výrazně uklidnila, ale do standardu z doby před rokem 2020 má stále hodně daleko. Jak píše BofA, rozsah predikcí je nyní stále asi 2,3 krát větší, než tehdy.

Rozkolísanost predikcí není asi překvapivá s ohledem na to, jakými turbulencemi si ekonomika prošla. Překvapivé ale může být chování různých rizikových prémií. Přímo pozorovatelné jsou třeba na trzích s korporátními dluhopisy, včetně těch s nízkým ratingem. Zde žádný systematický posun směrem nepozorujeme. Co prémie u akcií? U nich jde také o dodatečnou návratnost, kterou by investoři měli požadovat nad výnosy bezrizikové. Ta by je měla kompenzovat za to, že výnosy akcií bezrizikové nejsou.

Dá se lehce uvažovat o tom, že rostoucí nejistota by měla prémie u akcií posouvat nahoru a valuace dolů. Valuace se stále drží hodně vysoko, ale teoreticky u nich může být efekt vyšších prémií vyvážen vyšším očekávaným dlouhodobým růstem. Co tedy přímo odhady prémií (u akcií přímo pozorovat nejdou)? Občas tu poukazuji na to, že při odhadech rizikových prémií na akciích bývá používáno nemístné zjednodušení, kdy je od obráceného PE odečten výnos desetiletých vládních dluhopisů. S PE kolem 19 by tak EP bylo nyní na 5,3 %. Výnosy desetiletých vládních dluhopisů se nyní pohybují u 4 %, takže rozdíl dosahuje 1,3 %.

Z takového čísla by se možná radovali zastánci některých ekonomických teorií, podle kterých rizikové prémie na akciích systematicky převyšují to, co by implikovaly teoretické modely. Nicméně takto odvozených 1,3 % v sobě nemá jen prémii, ale ještě růstová očekávání a v neposlední řadě i výplatní poměr POR. Tedy poměr dividend a zisků. Pokud by tak například tuto „prémii“ někdo použil pro odhad hodnoty konkrétní akcie, vyšlo by mu nesmyslně vysoké číslo.

O smysluplnější odhady prémií se pokouší například Aswath Damodaran a na podzim jsem tu ukazoval i odhady Godlman Sachs. Podle nic v USA dosahovaly prémie mezi lety 2010 – 2019 rozmezí 4 – 6 %, v roce 2020 vyskočily nahoru, ale pak začaly znatelně klesat a na podzim 2023 se nacházely u 3 %. Podobný mustr přitom proběhl v celém světě a je tedy v přímém rozporu s tím, že (i) nejistota v posledních letech prudce vzrostla a (ii) vyšší nejistota by sebou měla nést vyšší prémie.

Nevím, jakou konkrétní metodologii pro odhad prémií používá GS. Je teoreticky možné, že i v jeho postupu do odhadu prémie nějak prosakují vyšší očekávané růsty zisků. Alternativní vysvětlení popsaného jevu „nejistota vysoko/prémie nízko“ by se mohlo opírat o vizi vzdálenější budoucnosti. Tedy vizi, která by se vyznačovala nejen vyšším tempem růstu ekonomiky a zisků, ale také výrazným uklidněním makroekonomického prostředí. Nešlo by o dosud nespatřený jev – ekonomové hovoří o tzv. Velkém uklidnění ve vztahu k vývoji od cca devadesátých let až v podstatě po rok 2008.