Warren Buffett prý kdysi řekl, že „diverzifikace je ochranou proti ignoranci a nedává smysl, pokud víte, co děláte“. Na Morningstar k tomu jeden z finančních poradců psal, že tuhle citaci známého investora slyší často. A to většinou od mladých mužů s vysokou důvěrou ve své schopnosti. Dovolím si pár poznámek.

Nedávno jsem tu psal o korporátních teoriích osmdesátých a devadesátých let, které fandily diverzifikaci na úrovni jednotlivých firem. Tedy konglomerátům, které se pouštěly do řady, někdy ne příliš souvisejících, aktivit. Praxe, myslím, jasně ukázala, že tudy cesta nevede. Tedy že výhody diverzifikace jsou na této rovině zastíněny náklady, které jsou s ní spojené. Co diverzifikace na úrovni vlastníků, akcionářů, investorů?

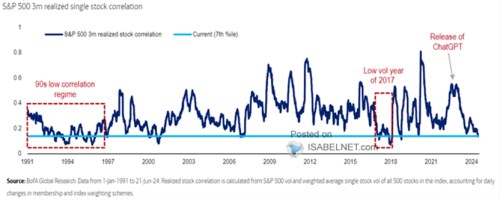

Tuto druhou rovinu bych si pracovně rozdělil na management rizik portfolia a management zisků. Podívejme se nyní na následující graf od BofA, která v něm ukazuje dlouhodobější vývoj tříměsíční korelace akcií na americkém trhu. Současné období se vyznačuje korelací velmi nízkou. Což můžeme zřejmě do nemalé míry připsat tomu, jak je trh zhruba rozdělen na několik málo velkých technologických firem na straně jedné a zbylých 490+ akcií na straně druhé. Podobný stav z hlediska korelace panoval před rokem 2018 a i v devadesátých letech. Ty BofA nazývá režimem nízké korelace.

Zdroj: X

Po roce 2008 jsem tu párkrát přirovnával diverzifikaci jako nástroj managementu rizika k dobrým brzdám, které ale mají jednu slabou stránku – přestávají fungovat v prudkých zatáčkách. I z grafu je jasně vidět, jak se korelace mezi akciemi zvedá v roce 2020 a předtím v roce 2007, 2008. V době, kdy by investoři uvítali naopak korelaci nízkou. Tedy stav, kdy ztráty jedné akcie vyvažuje pohyb akcie druhé. Jenže v dobách celkově vysokého rizika má korelace tendenci stoupat. Často tak, že vše jde prostě dolů. A nejde jen o akciový trh, ale o riziková aktiva v širším slova smyslu. Ne náhodou tak bylo po roce 2008 pokazováno na to, že management rizika založený na historických korelacích nemusí v dobách, kdy je ho nejvíce třeba, moc fungovat.

Něco jiného ale může být diverzifikace dlouhodobá a to jak na straně rizik, tak výnosů. U nich jde zřejmě o téma, o kterém hovořil i pan Buffett. Tady jde ale z mého pohledu v podstatě o to, co kdo chce na trhu a s akciemi dělat. Pokud do nich chce investovat, ale nechce se této aktivitě věnovat soustavně a nemá žádnou výjimečnou znalost nějakého odvětví, či firmy, pak by asi měl diverzifikaci zvažovat. Nákup celého trhu, či trhů/indexů není z mého pohledu v takovém případě známkou ignorantství, ale zdravého rozumu. A opak může dost dobře platit v případě, pokud někoho naopak baví sledovat vývoj na akciích, na něco se specializuje a má v této oblasti znalosti, které nemá každý.

Celkově to tedy z mého pohledu není černobílý obrázek a záleží na konkrétní situaci. A za zmínku stojí i prostá finanční teorie. Ta ukazuje, že diverzifikace mezi jednotlivými aktivy může do určité míry snížit riziko a ve stejnou dobu zvýšit očekávanou návratnost. Šlo by tedy o bájný oběd zadarmo. Jde o modelové uvažování, které má své slabosti – viz odstavec pod grafem. Ale také svou logiku.