Americký akciový trh si letos připisuje necelých 20 %. Na počátku roku se přitom hovořilo o tom, že Fed by letos mohl sazby snižovat až sedmkrát, nyní očekávání trhů implikují dvojí snížení. A hovoří se i o tom, že nemusí přijít ani jedno. Celkově to můžeme brát jako důkaz toho, že sazby nejsou pro akcie ani zdaleka klíčové. Otázkou by pak bylo, proč se o nich neustále tolik hovoří.

Současná doba je trochu extrémem v tom, jak moc akcie ovlivňuje dlouhodobý výhled. Tedy vize spojené s novými technologiemi. Vývoj na trhu se tak dost odtrhává od cyklu, včetně sazeb. Jejich vliv přitom nijak velký ani z pohledu učebnicového fundamentu. U něj je totiž rozhodující růst zisků a dividend na straně jedné a požadovaná návratnost na straně druhé. Tedy výnosy dlouhodobých dluhopisů a rizikové prémie. Sazby mohou promlouvat do všech těchto proměnných. Ale jak růst, tak požadovaná návratnost se třeba mohou vyvíjet směrem pro akcie příznivým i bez poklesu sazeb. Přesněji řečeno, tímto směrem může jít poměr růstu k požadované návratnosti.

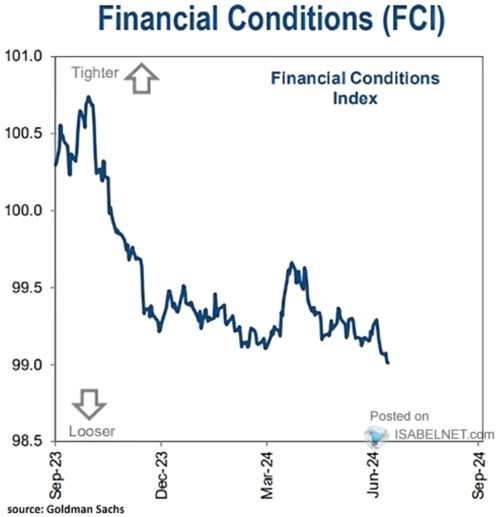

Onomu poměru „růst/požadovaná návratnost“ se tu věnuji poměrně často. Jde podle mne o rozumnou zkratku, kterou lze vysvětlit řadu věcí na trhu. Včetně toho, proč trh silně roste i přesto, že snižování sazeb je daleko za očekáváními. Poměr „růst/požadovaná návratnost“ se totiž prostě zlepšuje i bez poklesu sazeb. Nemalou měrou do toho zřejmě promlouvá vývoj zobrazený v následujícím grafu. Jde o index finančních podmínek od , podle kterého na této rovině proběhlo na podzim minulého roku znatelné uvolnění, které se letos ještě prohlubuje:

Zdroj: X

K uvolněným podmínkám přispívá i samotný vývoj na akciích, existuje tu tedy kruhová reference. Celkově pak podmínky dělají uvolňující práci za centrální banku. Může tomu tak být ve i vidině přicházející poklesu sazeb, ale tento příchod je neustále oddalován a podmínky nahoru neobrací. A dá se spekulovat, že i do nich se promítají ony vize spojené s novými technologiemi, protože právě ony do značné míry táhnou nahoru akcie, a možná i snižují rizikové spready na korporátních dluhopisech. Konec konců, pokud by nastal boom produktivity, mělo by se to mimo jiné projevit i na finanční síle firemního sektoru a jeho schopnosti splácet dluhy.

Ve světě kruhových referencí a spirál, kam patří i finanční podmínky, se může vývoj rychle obracet. Zatím jsou ale i ony jasnou ukázkou toho, proč je význam sazeb někdy přeceňován – na monetární rovině může stále panovat restrikce (i když není úplně jasné jak velká). Na rovině finanční tomu ale může být ve stejné době opačně.