Růst výnosů vládních dluhopisů má výrazný dopad na finanční podmínky v americkém hospodářství. Podle některých analýz jsou přitom právě finanční podmínky ve svém dopadu na ekonomiku významnější, než sazby centrální banky. Dnes se tedy podíváme na to, jak nyní vypadá tato finančně – monetární situace v USA.

Goldman Sachs v následujícím grafu ukazuje vývoj sazeb americké centrální banky, včetně tolik očekávaného snížení, které se dostavilo v září. K tomu v obrázku vidíme odhady vedení Fedu týkající se takzvaných neutrálních sazeb. Tedy úrovně sazeb, která by neměla ekonomiku stimulovat, ale ani brzdit. Tedy jak název napovídá, jejich vliv by měl být neutrální.

Zdroj: X

Z rozdílu mezi sazbami skutečnými a neutrálními bychom tedy usuzovali, že politika Fedu byla až do roku 2018/2019 extrémně uvolněná (k tomu toto srovnání nereflektuje vliv kvantitativního uvolňování). Ke konci roku 2019 se sazby centrální banky posunuly do neutrálna, ale vzápětí došlo opět k masivnímu uvolnění. Do masivní restrikce se pak sazby posunuly ve chvíli, kdy se jasně ukazovalo, že přechodnost inflace není tak rychlá, jak se předpokládalo.

Neutrální sazby jsou logickým konceptem, podobně jako třeba riziková prémie akciového trhu. U obojího přitom platí, že je nelze přímo pozorovat, jdou jen odhadovat. A v praxi jde o odhady hodně volné. Vidíme tak třeba, jak se světle modrá křivka v grafu nejdříve snižuje s tím, jak monetární stimulace nevede k růstu inflace k cíli ve výši 2 %. Což mohlo být právě tím, že neutrální sazby byly mnohem níže a politika zase tak uvolněná nebyla. Otázka pak je, jak interpretovat odhady po roce 2020, protože je poměrně těžké tvrdit, že by „online“ neutrální nominální sazby byly v období vysoké inflace tak nízko.

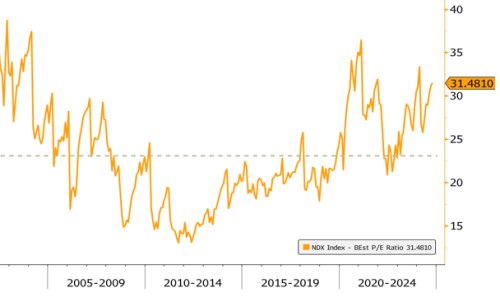

Vedení Fedu každopádně nyní vidí neutrální sazby u 3 %, třeba Larry Summers je odhaduje výrazně výše. Jeho pohled by tedy implikoval, že zase takový prostor pro další pokles sazeb není. A v souvislosti s dnešním tématem bych ještě ukázal druhý graf s vývojem finančních podmínek:

Zdroj: X

Od chvíle, kdy jsem tu na vývoj FP poukazoval naposledy, došlo k jejich výraznému utažení (ale ne k jejich utaženosti). Což ve světle rostoucích výnosů vládních dluhopisů, které se promítají do řady dalších trhů, není překvapivé. Názory na příčiny tohoto vývoje se mohou lišit, podle mne hraje významnou roli přehodnocování růstu nominálního produktu. Ekonomika a trhy by pak vykazovaly samoregulační funkci, protože utahování FP by tato očekávání zase poněkud tlumila.

Kombinace obou grafů pak ukazuje, že sazby a FP mohou jít klidně proti sobě. Do září byly sazby vysoko a v restrikci, FP ale mířily dolů a nacházely se v uvolněnosti. To do nemalé míry kvůli očekávanému poklesu sazeb. FP přitom také mohly redukovat nutnost poklesu sazeb a tím jej poněkud oddalovat. Když se konečně dostavil, zvedlo to očekávaný růst nominálního produktu, s tím rostly dlouhodobější výnosy (napřimuje se výnosová křivka) a FP se utahují. Letos tedy zajímavá interakce sazeb a FP.