V posledních dvou týdnech zintenzivnila jednání mezi Spojenými státy, Ukrajinou a Ruskem. Zejména pondělní návštěva prezidenta Zelenského a evropských lídrů v USA vypadala nadějně, zvlášť když po ní následoval telefonický rozhovor Donalda Trumpa s Vladimirem Putinem a Trumpovo oznámení, že začíná pracovat na setkání Putin-Zelenskyj. Rostoucí naděje na start jednání však přes noc lehce “zalil studenou vodou” ruský ministr zahraničí Sergej Lavrov, když řekl, že Rusko bude souhlasit s bezpečnostními garancemi pro Ukrajinu pouze, pokud se jich bude samo účastnit (těžko si i v hodně divokých snech představit, jak Moskva garantuje “bezpečnost” Kyjeva).

Pozice ohledně dvou klíčových otázek - bezpečnostních garancí a ruských územních zisků - tak zůstávají velmi vzdálené. I tak jsme se rozhodli zamyslet nad tím, co by eventuální pokrok v jednáních a případná dohoda o příměří mohla znamenat pro evropskou a českou ekonomiku.

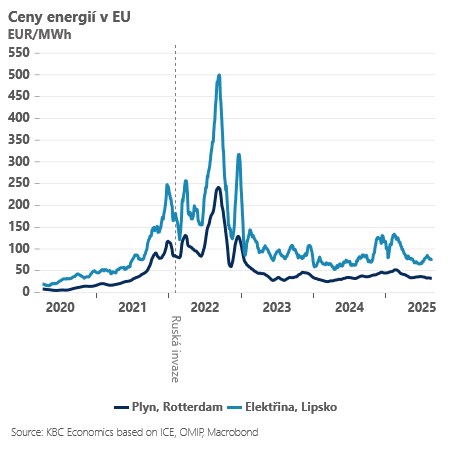

Za prvé, případné ukončení konfliktu by pravděpodobně mělo pozitivní odezvu na energetických trzích - zejména s ropou a zemním plynem. To by se teoreticky zprostředkovaně mohlo projevit i v cenách elektrické energie, které jsou v Evropě od startu konfliktu při porovnání s USA i Asií stále výrazně dražší a poškozují evropská energeticky náročná odvětví (například zpracovatele kovů a chemický průmysl).

To je velmi relevantní faktor i pro Česko, které má vysoký podíl energeticky náročného průmyslu. Na druhou stranu pozitivní efekt do cen energií by pravděpodobně byl výrazně omezen velmi malou ochotou evropských států obnovovat obchodní vztahy s Ruskem.

Za druhé, došlo by pravděpodobně k poklesu geo-politického napětí, zejména ve východní a částečně i střední Evropě, což by se zprostředkovaně mohlo projevit zejména v nižších nákladech na kapitál v těchto regionech a větší ochotě zahraničních investorů zde investovat.

Za třetí, pokud by dohoda o příměří obsahovala skutečně “kredibilní” bezpečnostní záruky pro Ukrajinu, mohlo by to oslabit tlak na evropské bezpečnostní rozpočty a plnění nových výdajových cílů NATO (3,5 % HDP). To by teoreticky mohlo znamenat nižší růst, menší zadlužování na trzích, nižší inflační tlaky a menší tlak na delší konce výnosových křivek.

Takový scénář však považujeme za málo pravděpodobný. Jednak proto, že je velmi málo pravděpodobné představit si v dohledné době dohodu na kredibilních bezpečnostních zárukách pro Ukrajinu. Současně proto, že i tak se budou na těchto zárukách muset evropské země významně podílet - což bude vyžadovat dodatečné výdaje.

A za čtvrté, jakékoliv trvalejší příměří by pravděpodobně nastartovalo obnovu Ukrajiny, která by měla efekt přesně opačný - vedla by k nárůstu soukromých i veřejných investic v evropském prostoru a zintenzivnila tržní soutěž o vzácné zdroje (práce, kapitál, suroviny). Šlo by tedy o inflační impuls, který by delší výnosy evropských dluhopisů těžko “nechal v klidu”.

TRHY

Koruna

Česká koruna v klidném letním obchodování lehce slábne, pravděpodobně v důsledku opatrných zisků dolaru na globálních trzích. Pohyby ale nejsou nijak výrazné - stále jsme v okolí 24,50 EUR/CZK.

Dnes trhy budou sledovat výsledek srpnových podnikatelských nálad v eurozóně (PMI), v nichž uvidíme první reakci evropského byznysu na novou rámcovou celní dohodu mezi EU a USA. Číslo může být zprostředkovaně zajímavé i pro korunu, zejména pak německá PMI v průmyslu.

Eurodolar

Eurodolar setrvává nad hranicí 1,16 a nic na tom nezměnilo ani zveřejnění zápisu z červencového zasedání Fedu. Většina členů FOMC vnímá rizika na obou stranách jejich mandátu – tedy ve směru vyšší inflace kvůli tarifům a také vyšší nezaměstnanosti. Pro stabilitu sazeb hlasovala významná většina, dva členové FOMC byli pro jejich redukci. Tržní sázky na pokles sazeb v září mírně korigovaly z 88% na 82% pravděpodobnost, což lehce povzbuzuje dolar.

Dnes bude eurodolarový trh sledovat zejména indexy nákupních manažerů (PMI) v eurozóně. Ty jsou ostře sledované ze strany ECB, jak ostatně včera potvrdila i její šéfka Ch. Lagarde, která vyjádřila obavy o růstovou dynamiku. Zatímco eurová křivka již nepočítá se zářijovým snížením sazeb v eurozóně, my jsme tento scénář ještě zcela neodepsali a budeme pozorně sledovat příchozí data.

Akcie

Americké akcie včera oslabily. Index Nasdaq 100 klesl o 0,5 %, zatímco S&P 500 zaznamenal čtvrtý pokles v řadě. Technologický sektor, který byl v posledních měsících tahounem trhu, zaznamenal výrazné ztráty. Nvidia pokračovala ve dvoudenním propadu, celkově o 3 %, Palantir odepsal 20 % během šesti dní, v závěru obchodování ale část ztráty odmazal. Podle Matta Maleyho z Miller Tabak bude klíčové, zda současný výprodej technologií představuje jen krátkodobý výkyv, nebo začátek hlubší korekce.

M. Hackett z Nationwide upozorňuje na únavu investorů po 30% růstu od dubna, přičemž velké růstové tituly výrazně zaostávají za malými firmami a hodnotovými akciemi. Hlavní akciové indexy uzavřely včerejší den následovně: S&P 500 -0,27 %, Nasdaq 100 0,67 % a Dow Jones +0,02 %.