Občas tu poukazuji na koncepty a teorie, které se v posledních pár letech vytratily jako pára nad hrncem, někdy z hodně dobrých důvodů. Do této kategorie z mého pohledu jednoznačně patří třeba tzv. MMT, ale dnes se podíváme na koncept, u kterého to již není tak černobílé. Spíše platí to, co i v řadě jiných situacích: Záleží na kontextu.

Možná si některý čtenář vzpomene na dobu, kdy se hovořilo o tom, že centrální banky by měly mít větší prostor pro snižování sazeb. A tudíž by měl být o něco zvednut inflační cíl. Proč? Kvůli tzv. nulové hranici sazeb – s o něco vyšší inflací by se zvedly i neutrální nominální sazby, či nominální sazby průměrné/strandardní. V případě útlumu ekonomiky by pak centrální banka měla větší prostor pro pokles sazeb a stimulaci. Existovala by tedy větší vzdálenost průměrných sazeb k nule, pod níž už to moc nejde. A místo toho musí nastupovat kvantitativní nástroje, tedy většinou nákup aktiv snižujících sazby dlouhodobé.

Posunutí inflačního cíle nahoru a zvyšování prostoru pro pokles sazeb se tak dalo vnímat jako návrh, který by eliminoval používání QE a podobných nástrojů. Které mají i své nezamýšlené důsledky. Přitom samozřejmě nejde o typ zvyšování inflačního cíle, o kterém se hovoří nyní. Na povrchu to vypadá možná jako to samé, pod povrchem je něco úplně jiného. Když nyní zaznívá volání po zvýšení cíle, jeho motivací bývá to, že pokles inflace až k 2 % by si mohl (podle některých teorií) vyžádat příliš velké oběti na straně zaměstnanosti a produktu. To, o čem jsem hovořil výše, je typově něco úplně jiného – celá teze vychází vlastně z názoru, že ekonomika má silnou tendenci dostávat se do stavu nedostatečné poptávky, či dlouhodobé stagnace (secular stagnation). Tedy silných dezinflačních, či dokonce deflačních tlaků. Dvě v podstatě opačné situace a parciální ekonomické rovnováhy tak evokují hodně podobnou myšlenku a návrh na řešení.

Ona dlouhodobá stagnace stojí mimo jiné na představě, že v minulosti docházelo k velmi dlouhodobému poklesu nominálních i reálných sazeb. A důvodem je právě to, že v ekonomice/ekonomikách dochází ke stále větší tendenci kumulovat (zamýšlené) úspory. Tedy nespotřebovávat v množství, v jakém se vyrobí. Tak jednou, dvakrát za rok tu ale v této souvislosti i jiných poukazuji na práci Davida Beckwortha (a určitě nejen jeho). Ten ukazuje, že skutečné bezrizikové sazby dlouhodobě neklesají. Tudíž celá teorie dlouhodobé stagnace dostává určitou (i když podle mne ne drtivou) trhlinu.

Každopádně nyní se o dlouhodobé stagnaci moc nemluví, ekonomika a ekonomové mají onen opačný, tedy inflační problém. Zajímavé ale může být právě to, že z obou stran se dají odvodit názory hovořící pro formální, či alespoň neformální zvedání cíle. Nyní je přitom inflace shodou okolností zhruba na hodnotách, které by byly v logice dlouhodobě stagnačního zvedání inflačního cíle vítané. Nicméně, jak jsem uvedl, tady ona podobnost a paralela v podstatě plně končí. Hlavně proto, že těch současných hodnot bylo dosaženo nechtěně.

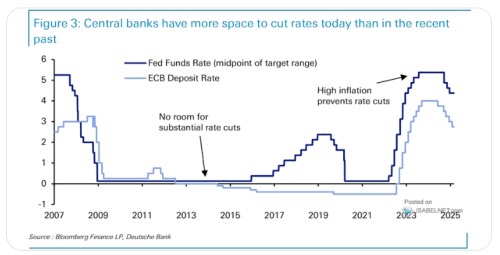

Následující graf ukazuje vývoj sazeb v USA a eurozóně, Deutche Bank k němu zřejmě ve vzpomínce na ono období před rokem 2020 dodává: Centrální banky mají dnes více prostoru pro snižování sazeb, než v minulosti:

Zdroj: X

Ano, centrální banky mají dnes více prostoru pro pokles v tom smyslu, že sazby jsou dále od nuly. Což by bylo relevantní zejména v případě, že bychom mířili někam zpět do ekonomicko – monetárního režimu z doby před rokem 2020. Tedy například díky mohutnému pozitivnímu nabídkovému šoku vyvolanému novými technologiemi. Mně přitom část tehdejších diskusí o prostoru ke snižování sazeb připadala až absurdní. Hovořilo se totiž i o tom, že je sazby nutno zvyšovat právě proto, aby byl prostor pro jejich větší pokles v případě, že tomu bude třeba. Takový argument ale úplně ignoruje to, že nepatřičným zvyšováním sazeb (ze špatného důvodu) se v první řadě vytváří situace, kdy je pak zase bude nutné možná i prudce snižovat. Tj., vytváření prostoru by nemělo být prvotním cílem.