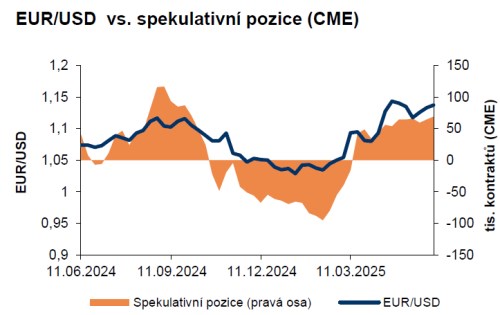

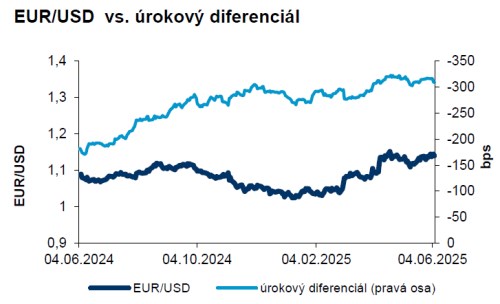

Eurodolar se ode “Dne osvobození”, kdy prezident Trump oznámil reciproční cla, obchoduje v novém režimu. V rámci něho vede nárůst averze k riziku k přepnutí do módu “Sell Amerika”, kdy se spustí plošný výprodej amerických aktiv – včetně dolaru. Tento režim velmi pravděpodobně nějakou dobu vydrží, přičemž může být narušován důležitými makroekonomickými událostmi standardního charakteru. K takovým může patřit nejen květnové číslo za americkou spotřebitelskou inflaci, ale především zasedání Fedu.

V případě inflace máme prakticky stejné odhady jako trh, takže nepočítáme s velkým překvapením, ale jisté riziko pro dolar by představoval scénář, kdy by se vyšší cla prakticky vůbec neodrazila ve vyšší jádrové inflaci. To by hypoteticky otevíralo cestu pro uvolněnější měnovou politiku v USA.

Tím se dostáváme k zasedání Fedu. Americká centrální banka sice ani tentokrát úrokové sazby měnit nebude, ale za to bude mít na stole novou makroekonomickou prognózu. V ní mohou být nejdůležitější informace pocházející z konsensuálního výhledu oficiálních úrokových sazeb. Centrální bankéři totiž zřejmě odmažou jednu ze dvou očekávaných redukcí úrokových sazeb a je otázkou, zdali jí přihodí do roku 2026. To by mohl být lehce jestřábí signál, který by mohl prospět dolaru.

Dodejme, že rizikem pro dolar mohou být s ohledem na poslední (negativní) zkušenosti výsledky aukcí dlouhých amerických vládních dluhopisů.

Koruna oceňuje domácí data a je nejsilnější za poslední rok, překoupenost ji ale činí zranitelnou

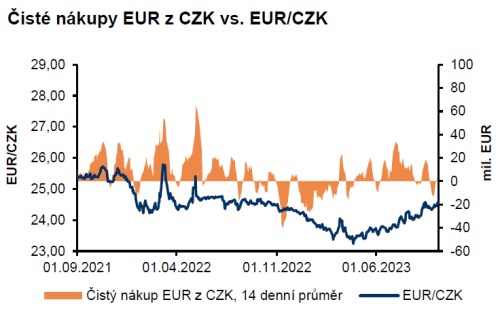

Kombinace nad očekávání silných domácích makro dat a jestřábích komentářů z ČNB je živnou půdou pro korunu, která testuje úroveň 24,80 EUR/CZK. K té české měně pomohla solidní data za maloobchod a průmysl, stejně jako stále robustní mzdová dynamika. Hlavním impulsem ale byla překvapivě svižná inflace, která v květnu zrychlila na meziročních 2,4 %. Zřejmě přitom nešlo jen o vliv obvyklých podezřelých (potraviny), ale i vyšších jádrových cenových tlaků (služby a imputované nájemné).

Pro ČNB jde o vcelku jasný signál, aby zůstala zdrženlivá, resp. na nejbližším zasedání si vybrala pauzu. To se koruně pochopitelně líbí, nicméně z fundamentálního pohledu nedošlo na úrovni úrokového diferenciálu (CZK 1Y IRS-EUR 1Y IRS) k významnějšímu pohybu. Zisky koruny tak spíše reflektují pozitivní sentiment zahraničních investorů vůči korunovým aktivům na pozadí pozitivních signálů z ekonomiky, stejně jako širší trend výprodejů amerického dolaru.

Tento příznivý koktejl může dle našeho názoru krátkodobě přetrvat a pomoci koruně k dalším ziskům do rozmezí 24,60-24,70 EUR/CZK. Vidíme však jedno poměrně vážné riziko. Z tržních dat je patrná výrazná a stále rostoucí překoupenost koruny (dlouhé pozice). Ta koruně sice pomáhá k ziskům, zároveň ji ale činí zranitelnou vůči výprodejům. V momentě, kdy by tak trh překvapilo vyloženě negativní číslo, koruna by se mohla vcelku rychle dostat pod tlak společně s uzavíráním dlouhých pozic a zamířit zpět k 25,00 EUR/CZK.

Celý dokument je k dispozici ZDE.