Skutečným překvapením minulého roku v Evropě byl špatný krizový management. Doposud nemyslitelný rozpad eurozóny se stává důvěryhodným scénářem, i když ne tím nejpravděpodobnějším. Krize však svým způsobem poukazuje na trhliny v systému, které politici ignorovali. Celou dobu jsme přitom věděli o nezodpovědnosti národních vlád v oblasti fiskální disciplíny, či o národních regulátorech bank, které nejvíce zajímalo budování domácích šampiónů.

Pak jsme zjistili, že krizový management bude založený na jednotlivých vládách, které nemají potřebné analytické zázemí. A že nezávislost ECB je velmi křehká. Pesimisté čekají, že v roce 2011 se domino sesype, optimisté čekají na změnu směru, která napraví chyby minulosti – z doby vzniku eurozóny i ty vzniklé v roce 2010. Situace je o to horší, že ekonomové mezi sebou jako obvykle nesouhlasí ani na diagnóze, ani na řešení.

Fiskální disciplína a restrukturalizace

Jsou tu dvě možnosti. Buď bude suverenita explicitně omezena v případech, kdy je ohrožena fiskální disciplína. Nebo převáží názor, že tuto disciplínu lze dosáhnout jen na národní úrovni. V prvním případě je nutno změnit Pakt stability a růstu, není ovšem jasné, jak by měla nová smlouva vypadat a ani její schválení zdaleka není jisté. Druhá možnost znamená, že každá země v eurozóně přijme formální pravidla a postupy, díky kterým se docílí fiskální disciplíny. Evidentní příklad představuje pravidlo vyrovnaného rozpočtu v německém stylu.

I zde čelíme rozporu mezi kolektivním zájmem a národní suverenitou. Restrukturalizace může kvůli znervóznění trhů negativně ovlivnit i další země. Důvodem však není jednotná měna, protože například v případě restrukturalizace u Kalifornie by nedošlo automaticky k nákaze celé dolarové oblasti. Nicméně by mohla nastat situace, kdy by trhy očekávaly kolektivní pomoc od ostatních zemí, či by se obávaly velkých ztrát evropských bank. Řešením je ex ante vyjasnění podmínek případné pomoci a adekvátní rekapitalizace bank spolu s ochranou vkladů. Trhy také mohou zpanikařit jen proto, že pochopí, že evropské dluhopisy jsou rizikovější, než se domnívaly. Pokud se však podíváme na spready, není to přesvědčivý argument. Nejlepší řešení každopádně představuje plán stabilizace.

Je také smysluplné, aby v případě pomoci od ostatních zemí nesli náklady i její věřitelé. Je to logický argument a skutečně překvapí, že tento princip doposud nebyl aplikován. Říká se, že MMF preferoval restrukturalizaci dluhů, ale země eurozóny takový krok vetovaly. Dalším znakem posledního vývoje bylo odsunutí Evropské komise na vedlejší kolej. Zatímco bychom čekali, že bude přicházet s návrhy řešení, zdá se, že není ochotná k odporu proti silným evropským vládám. Musí samozřejmě postupovat obezřetně, je však nezávislá. Pomohlo by, kdyby používala své intelektuální zdroje k originálním analýzám, zejména proto, že jednotlivé vlády jsou motivovány domácími faktory.

Je to vše o konkurenceschopnosti?

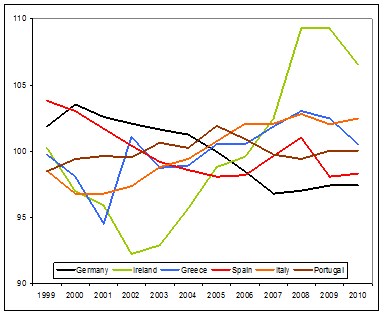

Často zaznívá názor, že krize pramení z evropských nerovnováh běžných účtů. Podobně jako u nerovnováh globálního typu se mnozí domnívají, že přicházejí v důsledku špatného nastavení reálných kurzů. V rámci společné měny k němu došlo během let nízké inflace v jedněch zemích a vysoké v druhých, které ztratily svou konkurenceschopnost. Řešením by pak byla vyšší inflace v těch prvních, či roky bolestivých restriktivních politik v těch druhých. Což se vždy považovalo za noční můru celé unie. Jaké jsou ale důkazy? Graf ukazuje reálné efektivní kurzy – poměr domácích a zahraničních jednotkových nákladů práce. Je snadné si všimnout postupného oslabování v Německu a posilování v Řecku a Itálii. Důležitý je ovšem i rozsah. Pokud přihlédneme k přesnosti uvedených čísel a k elasticitě obchodu, vývoj není tak hrozivý. Výjimku představuje pouze Irsko, kde však již probíhá korekce. Jednoduše řečeno, toto problém není.

Růžový a méně růžový scénář

Růžovým scénářem by bylo přeměnění Evropského fondu finanční stability na Evropský měnový fond. Ten by měl vlastní zdroje a schopnost půjčovat vládám za podmínek omezení jejich suverenity v krizových časech. Vydával by evropské dluhopisy, které by garantovaly členské země unie. Horší by bylo, pokud by diskuse o dalších krocích jednotlivé země rozdělila a trhy získaly pocit, že neexistuje plán na řešení tíživé situace. Následný požadavek na navýšení zdrojů Evropského fondu finanční stability by pak vyvolal silnou negativní reakci u německých daňových poplatníků a podporu by mohla poskytnout jen ECB. To by ale vedlo k masivním prodejům eura a jeho konec by se rychle přiblížil.

Uvedené je výtahem z Happy 2011?, autorem je Charles Wyplosz.

Zdroj: VOX