Paul Krugman se na svém blogu pozastavuje nad tím, jak se někteří lidé neustále něčeho obávají, předmětem jejich obav ale nikdy není „devastující nezaměstnanost“. Tito lidé podle ekonoma již dva roky varují, že strážci dluhopisového trhu každým dnem pošlou Spojené státy ke dnu, výnosy amerických vládních dluhopisů ale na základě posledních dat klesly na 3,21 %. A v posledních dnech se přidává varování před prudkým oslabením dolaru.

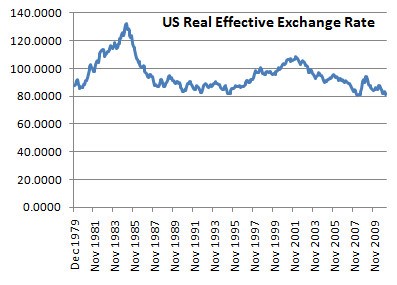

Následující graf ukazuje dlouhodobý vývoj reálného efektivního kurzu americké měny:

Zdroj: MMF

Veškeré současné obavy jsou tak založeny na malém poklesu na konci uvedeného období, který dolar vrátil zhruba na stejnou úroveň, kde se nacházel před krizí. Proč k tomuto poklesu došlo? Hlavně kvůli tomu, že Fed drží sazby nízko kvůli vysoké nezaměstnanosti, zatímco ECB signalizuje, že bude sazby zvedat, bez ohledu na to, že ve Španělsku je 21% nezaměstnanost. To není pád jedné říše, to je rozdíl v ekonomické filozofii.

A proč by Američané měli pokles dolaru vnímat jako problém? Pomáhá exportům a jejich boom je běžným způsobem, jak se dostat z finanční krize. Jeho pokles po roce 1985 i jeho dlouhodobé oslabování během Bushovy vlády byly mnohem silnější a katastrofu nepřinesly. Doprovázela je mírná inflace a slušný ekonomický růst.

V některých případech oslabení měny představuje problém, protože negativně ovlivňuje rozvahy ekonomických subjektů. To ale nastane tehdy, kdy je jejich dluh v zahraniční měně, což není případ amerických domácností, uzavírá Krugman svůj komentář k současnému vývoji americké měny.

Ekonom se také opět věnuje komoditám. Poté, co před několika dny psal, že obrat na trhu komodit není překvapením (Krugman: Žádný div, že komodity otáčejí), sděluje, že má podobný názor jako investor Jeremy Grantham. Ten se domnívá, že vstupujeme do nové doby rostoucího nedostatku přírodních zdrojů. Krugman se poté zaměřuje na to, jaký by tento vývoj měl vliv na makroekonomickou politiku. Odpovědí podle jeho názoru je, že malé a centrální banky by měly nadále držet sazby nízko a zaměřovat se na vysokou nezaměstnanost.

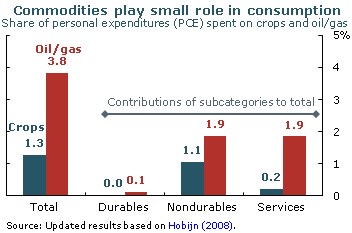

I dlouhodobý trend směrem k vysokým cenám komodit by měl „překvapivě malý“ vliv na celkovou inflaci. Předpokládejme, že by se v následujících deseti letech měly tyto ceny zdvojnásobit – znamená to 7% roční růst. San Francisco Fed uvádí, že komodity představují jen asi 5 % spotřeby – graf ukazuje podíl ropy/zemního plynu a plodin na osobní spotřebě v USA (celkem, na spotřebě zboží dlouhodobého, krátkodobého a na službách).

Předpokládaný růst cen komodit by tak k inflaci přidal: 7 * 0,05 = 0,35 procentního bodu. To není zanedbatelné, ale nejde o velký skok. Velký vliv na inflaci by měly velké pohyby nahoru a dolů, ne pouze soustavný pohyb vzhůru. Takovým pohybem jsme právě prošli, ten ale ukázal, že ceny komodit rostou z fundamentálních důvodů a ne kvůli politice Fedu. Není tedy důvodem k utahování.

(Zdroj: Blog Paula Krugmana)