Zlepšení v globální ekonomice a kroky, které byly podniknuty v eurozóně, pomohly uklidnit trhy poté, co výnosy italských a španělských dluhopisů dosáhly v loňském listopadu svého maxima. Situace v globální ekonomice je však proměnlivá a zmíněné kroky byly sice nezbytné, ale spíše než řešení znamenají pouze utišující prostředek. Řecký dluh se stále nachází na neudržitelné úrovni a bude třeba druhého kola restrukturalizace. Není jasné, jakou rychlostí by měla postupovat fiskální konsolidace na celé periferii – zda nebude růst natolik utlumený, že se rozpočtové cíle nepodaří naplnit.

Hlavně si však musíme uvědomit, že fiskální problémy netvoří jádro krize v eurozóně. Poměr dluhu k HDP v Irsku se mezi lety 1999 a 2007 snížil téměř o polovinu, prudce pokleslo i zadlužení Španělska. Podobně není jádrem problému ani slabý bankovní systém. Na počátku krize se irský a portugalský bankovní systém nalézal v mnohem lepším stavu než systém francouzský, německý či britský. Vývoj ve fiskální a bankovní oblasti je sice nebezpečný, jde ale o důsledek krize. V jejím jádru stojí reálné směnné kurzy v eurozóně.

V polovině 90. let došlo u jednotlivých zemí eurozóny ke konvergenci sazeb; růst domácí poptávky a inflace dosahoval vyšší rychlosti na periferii. K tomu se přidala kartelizace na trzích se zbožím a na trhu práce a výsledkem byl rychlý pokles konkurenceschopnosti. Odhady toho, nakolik ceny na periferii leží nad konkurenceschopnou úrovní, se liší, obvykle se pohybují mezi 15 – 30 %.

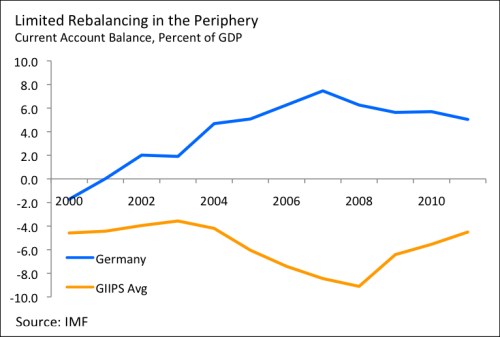

Po roce 2007 došlo na periferii k propadu domácí poptávky. Mohli bychom tedy očekávat, že nastává pokles mezd a cen a posun produkce směrem k exportům. Za poslední tři roky byl ale v tomto ohledu učiněn jen malý pokrok. S výjimkou Irska došlo pouze k minimálnímu poklesu reálného efektivního kurzu, během posledního roku došlo dokonce k jeho posílení! Exporty zemí na periferii, vyjádřené v poměru k HDP, zůstaly také téměř beze změny. S výjimkou Itálie sice došlo ke snížení deficitů běžného účtu, jde ale o důsledek poklesu domácí poptávky. Graf ukazuje, že posun k nové rovnováze je doposud velmi omezený – modře je znázorněná bilance běžného účtu Německa a oranžově průměr zemí GIIPS:

Země na periferii čeká v následujících dvou letech další fiskální utahování a oddlužení bank. Nedá se tak očekávat, že by růst podpořila domácí poptávka. Naopak, recese by měla být tím hlavním nástrojem, který by měl umožnit vnitřní devalvaci. Může tyto ekonomiky zachránit sektor mezinárodně obchodovaného zboží? Nejméně pravděpodobné je to v Řecku, protože jeho konkurenční sektory jsou malé a zaměřují se hlavně na turistický průmysl. Trochu lépe je na tom Portugalsko, jeho exportní sektory ale soupeří přímo s nízkonákladovými zeměmi. Naopak Irsko má velký technologický sektor a má tak šanci na větší růst, poškodit ho ale může ztrátový bankovní sektor.

Španělsko má několik konkurenceschopných mezinárodních společností a na rozdíl od ostatních zemí periferie se mu daří držet si svůj podíl na evropských exportech. Celkově je ale jeho exportní sektor malý (26 % HDP), nezaměstnanost již nyní leží vysoko a je třeba velkého posunu ve fiskální oblasti a na trhu nemovitostí. Diverzifikovanější exportní bázi má Itálie. Její dluh je sice vyšší, nerovnováhy na trhu s nemovitostmi a ve fiskální oblasti ovšem nejsou zdaleka tak velké jako ve Španělsku. V Itálii však doposud nejsou patrné známky posunu k oživení taženému mezinárodním obchodem.

V tuto chvíli se nezdá, že by země na periferii měly jinou možnost, než urychlit proces oživení daňovými změnami, které by podporovaly exporty a tlumily domácí poptávku a dovozy. K tomu je třeba hlubších reforem na trhu práce a na některých trzích se zbožím a službami. Méně ideologický přístup by také znamenal uvolnění poptávky ve zdravém jádru eurozóny, vyšší inflaci v eurozóně a nižší kurz eura.

Uvedené je výtahem z „Is the euro rescue succeeding? An update“, autory jsou Uri Dadush a Zaahira Wyne.

(Zdroj: VOX)