Jak zde napsali kolegové: „Nový týden přináší další zisky české koruně a posouvá domácí měnu vůči euru na úrovně nevídané na devizovém trhu skoro 4 měsíce ... Podporou pro českou měnu je stejně jako včera dopoledne celkové pozitivní nálada plynoucí z vidiny blízkého zásahu Evropské centrální banky na dluhopisových trzích ... Koruně pomáhá také dnešní zpráva banky . Ta českou měnu označuje za možného kandidáta na příliv prostředků z eurových investic do „bezpečných přístavů".

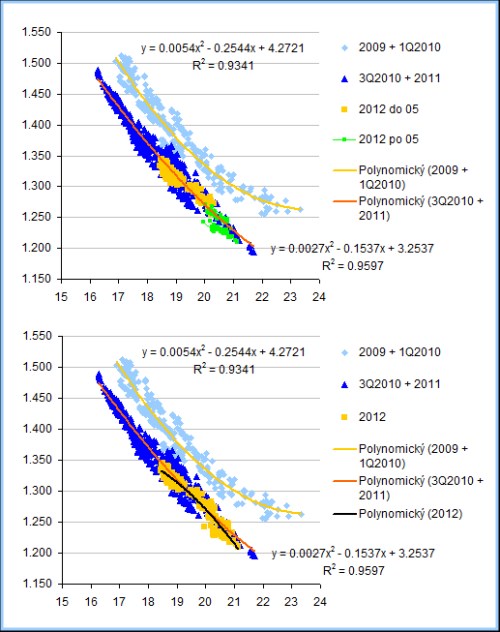

Podívejme se, zdali bylo chování koruny v posledních týdnech a měsících výjimečné, popřípadě zda nám něco napoví o dalším vývoji. První graf ukazuje vztah mezi eurodolarem (zde na ose y) a korunodolarem rozdělený do čtyř období: do Q1 2009, od Q2 2010 do konce 2011, poté do května letošního roku a konečně letošní letní měsíce. Je jasné, že k výraznému odklonu od zaběhlého mustru chování koruny nedošlo relativně k předchozímu období ani během první části roku 2012 a ani během léta. Oranžové a zelené body se v podstatě kryjí s tmavě modrými.

Rok 2012 tedy můžeme směle sloučit dohromady a dostaneme druhý obrázek; letošním rokem je pak opět proložena funkce. Ta se ve středu pozorovaných hodnot pohybuje v podstatě přesně na reakční funkci minulého roku, zároveň je ale patrné, že se ohýbá opačným směrem. Může jít samozřejmě o informační šum. Pokud by šlo o strukturálnější posun, znamenalo by to, že cca nad 21 korunami za dolar bude koruna na oslabování eura reagovat o něco méně citlivě než dříve. A pod cca 19 korunami za dolar bude na posilování eura reagovat citlivěji.

Zdroj dat: ČNB

Možná tak vidíme další projev toho, čemu zde již nějakou dobu říkám švýcarizace koruny. Ta je z grafu jasně patrná na posunu mezi prvním a druhým sledovaným obdobím (od světle modré k tmavě modré) – při daných hodnotách eurodolaru se v korunách za dolar začalo platit systematicky méně. S touto první vlnou švýcarizace pak nezahýbalo ani letošní jaro a léto (tj. koruna sice oslabuje, oslabuje ale mustrem roku 2011, ne mustrem roku 2009). Pokud nějaký systematický posun k druhé vlně švýcarizace nastal, pak je to zmíněná možná menší citlivost na posilování dolaru k euru (tj., hlavně na ROFF) a větší citlivost na oslabování dolaru (tj. RON) - více o ROFF/RON zde. Samostatnou kapitolou pak je možnost našeho vlastního QErvítkování (viz Máme se těšit na naše vlastní QErvítkování?).

Ještě se podívejme na vstupní proměnnou výše popsaných úvah a grafů – tedy eurodolar: Z faktorů, které určují jeho kurz, je již delší dobu dominantní přepínání trhů na averzi a náklonnost k riziku (ROFF, RON) a relativní monetární uvolňování. V principu platí, že když uvolňuje (či plánuje) více Fed než ECB, oslabuje dolar a naopak. Současné spekulace o tom, že ECB brzy masivně uvolní - například stanoví stropy pro výnosy periferních dluhopisů, by tak ale podle této logiky měly vést k oslabení eura/posílení dolaru (pokud zároveň nepočítáme s ještě masivnějším uvolněním Fedu). Co s tím? Před několika týdny jsem jako uvažovací mustr o eurodolaru prezentoval následující:

--počáteční ROFF kombinovaný s (očekávaným) impotentním (bez reálného efektu) QE přinese pravděpodobně nejednoznačný, či tlumený výsledek – ROFF sám o sobě zvyšuje poptávku po dolaru, ROFF není eliminován QE, monetární kvalita dolaru ale potenciálně upadá.

--počáteční ROFF kombinovaný s potentním QE by měl dolar jednoznačně oslabit – QE eliminuje ROFF a k tomu může také poškodit kvalitu dolaru.

--počáteční ROFF kombinovaný s impotentním zásahem ECB by měl nadvakrát oslabovat euro – zůstává dolar posilující ROFF a i monetární kvality eura upadají.

--počáteční ROFF kombinovaný s potentním zásahem ECB teoreticky přináší spíše nejednoznačný výsledek – zásah eliminuje ROFF, ale může i zhoršovat kvalitu měny.

Současná situace a reakce trhů je jednoznačně podle čtvrtého bodu s tím, že eliminace ROFFu má daleko vyšší význam, než potenciální zhoršení tradičních monetárních kvalit eura v budoucnu. A k tomu se přidává možnost kombinace s druhým bodem, okořeněným fiskálním útesem. Vidíme tak, že i přes plánovanou relativně vyšší expanzi ECB euro posiluje, protože se nehraje ani tak klasická soutěž monetárních ošklivek, ale hra o přežití jedné z nich.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.