Ekonomickým fluktuacím posledních třiceti let nemůžeme správně porozumět bez toho, abychom pochopili chování finančních cyklů. Ty byly od 19. století do doby Velké deprese chápány jako klíčový faktor. Po válce už to bylo jen okrajové téma. Jím ale bohužel ani zdaleka není. I o finančním cyklu můžeme nejlépe přemýšlet jako o změnách ve vnímání hodnoty a rizika. Ty se projevují boomy a následnými kolapsy. Podle řady výzkumů finanční cyklus vykazuje několik klíčových rysů:

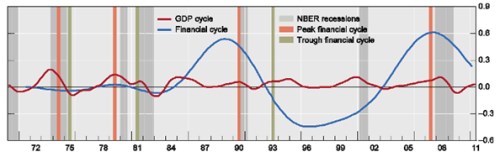

Nejlépe tento cyklus vystihuje chování cen nemovitostí a vývoj na úvěrových trzích. Ceny akcií naopak dobrým indikátorem být nemusí, protože více souvisí s krátkodobými fluktuacemi HDP a jejich pohyb nemusí finanční sektor výrazněji ovlivňovat. Finanční cyklus pak má znatelně nižší frekvenci než tradiční cyklus ekonomický. Po finanční liberalizaci představuje jeho obvyklá délka 16 – 20 let. Tradiční ekonomický cyklus naopak obvykle trvá 8 let. Tyto závěry dokumentuje následující obrázek, ve kterém je vyznačen průběh finančního (modře) a ekonomického cyklu (červeně) v USA. Oranžové a zelené sloupce vyznačují vrcholy a dna finančního cyklu odvozená podle změn na úvěrových trzích, poměru dluhu k HDP a změn v cenách nemovitostí.

Významným rysem je to, že vrcholy finančního cyklu korespondují s obdobím velkých problémů ve finančním systému. V zemích jako Austrálie, Německo, Japonsko či Velká Británie a USA je vrchol finančního cyklu spojen s krizí. Pokud se v některých zemích dostal bankovní systém do problémů i mimo vrchol finančního cyklu, bylo to proto, že ho ovlivnila kulminace finančního cyklu v jiné zemi (Německo a Švýcarsko v roce 2008). Vývoj finančního cyklu tak můžeme považovat za velmi dobrý vedoucí indikátor bankovních krizí. Jde zejména o použití poměru dluhu soukromého sektoru k HDP a cen nemovitostí a jejich překročení kritických hranic. Podobně můžeme tyto indikátory využít pro odhad udržitelného pohybu produktu. Například pohled na vývoj finančního cyklu v USA před krizí jasně ukazoval, že tempo růstu produktu leží znatelně nad udržitelnou úrovní. Naopak používání jiných metod, jako například produkční funkce, ukázalo problémy až s velkým zpožděním.

Vývoj finančního cyklu silně závisí na míře liberalizace a monetární politice. Finanční liberalizace snižuje omezení, kterým systém čelí, a monetární politika zaměřená na inflaci představuje menší tlak proti růstu nerovnováh ve finančním systému. Po finanční liberalizaci z počátku 80. let se tak doba finančních cyklů zdvojnásobila a jejich intenzita se zvýšila zejména na počátku 90. let.

Při uvažování o finančních cyklech bychom měli upustit od předpokladu racionality a namísto toho bychom měli pracovat s proměnlivou averzí k riziku. Ta se mění s bohatstvím, stavem ekonomiky a rozvah soukromých subjektů. Zároveň bychom si měli být vědomi monetární povahy dnešních ekonomik. Je třeba zavést ekonomickou politiku, která se systematicky orientuje na fáze boomu a poklesu – politika je musí tlumit a řešit problém se špatnou kvalitou aktiv a dluhu během fáze druhé. Omezeny musí být naopak procyklické faktory jak ve fiskální, tak v monetární politice. Vyhnout se musíme i asymetrické reakci. Pokud by nebyla politika během boomu utažena a v období následného útlumu by docházelo k prudkému uvolnění, snížila by se nakonec schopnost reakce na celý cyklus. Nakonec bychom čelili mnohem většímu problému, a to bez potřebné munice na jeho řešení.

Uvedené je výtahem z „Macroeconomics and the financial cycle: Hamlet without the Prince?“, autorem je Claudio Borio.

(Zdroj: VOX)