Aktualizováno Financial Times minulý týden psaly o tom, že investoři jako Apollo Global Management, Oaktree Capital a GSO otočili svůj pohled na junk dluhopisy a nyní sázejí na růst jejich výnosů (pokles cen). Zaznamenat lze i úvahy o junk bublinách. podle CNBC zase tvrdí, že výhled pro tyto obligace je nadále pozitivní a banka očekává návratnost kolem 6 %. Nejsem dluhopisovým specialistou, ale uvedené dilema (a hovory o bublině na trhu s korporátními dluhopisy obecně) má úzkou souvislost i s ostatními trhy. Podívejme se tedy na jádro věci.

Celkové výnosy junk dluhopisů (tedy dluhopisů „odpadních“, někdy raději nazývaných dluhopisy s vysokým výnosem, či spekulativní) jsou dány bezrizikovou složkou a rizikovou prémií. Růst výnosů (pokles cen) tak může vyvolat celkový růst sazeb, který je pravděpodobný zejména v případě sílícího oživení. Pak je ale také pravděpodobné, že rizikové prémie by šly proti tomuto trendu (silnější oživení = menší riziko). Rozhodující by tedy měl být pohyb těchto prémií sám o sobě. Další příběh již nechme vyprávět grafy z výborného souboru obrázků Guide To The Markets od .

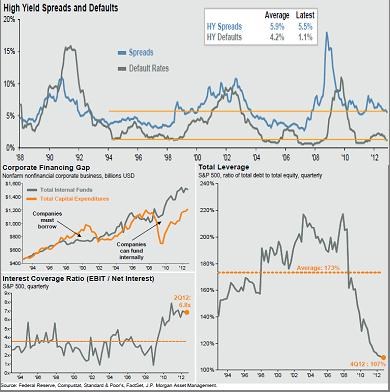

V prvním grafu jsou modře rizikové spready junk dluhopisů a šedě míra defaultů. Pokud porovnáme současné rizikové prémie s tím, jak moc firmy krachují, žádnou disproporci nevidíme. Oranžovou čarou jsem současné úrovně natáhl do minulosti a můžeme tak lehce vidět, že v roce 08 byly při porovnatelném spreadu defaulty o něco málo níže, v roce 04 výrazně výše, v roce 99 výrazně výše, v roce 98 na cca stejné úrovni. Jde ale samozřejmě o zjednodušený pohled, protože rizikové prémie jsou vedoucím ukazatelem – odvíjí se od očekávané, ne současné míry defaultů, což je z grafu také dobře patrné. O té očekávané něco říkají další grafy.

Druhý graf ukazuje rozdíl mezi vnitřně generovanými zdroji (šedě) a investičními výdaji obchodovaných firem (oranžově). Zatímco zdroje trendově rostou, investice se v roce 09 prudce propadly a vzniklá mezera přetrvává. Výsledkem je silná schopnost firem financovat své (k trendu utlumené) investice, což se projevuje známým jevem – růstem hromady hotovosti v rozvahách firem. Jsem si vědom toho, že tento, i další grafy nejsou zrovna reprezentativní pro junk, protože ten má z definice horší obrázek. I tak se ale domnívám, že pohled na celkový korporátní sektor (tedy od junk až po bezpečné korporátní obligace) je vypovídající.

Graf spodní vpravo ukazuje poměr dluhu k vlastnímu jmění u firem v indexu S&P 500. Vidíme masivní oddlužení firemního sektoru (viz i předchozí článek) s tím, že dluh je nyní hluboko pod úrovní roku 93. Spodní graf vlevo ukazuje pokrytí úrokových nákladů provozním ziskem (čím vyšší tím lepší). Předně si všimněme spojitosti s předchozím grafem – až do roku 2008 roste zadlužení, pokrytí úrokových nákladů se ale nehorší, což má na „svědomí“ zřejmě celkový pohyb sazeb a rizikových prémií. Pak již jde klesající finanční páka ruku v ruce s rostoucím krytím úrokových nákladů. Sám o sobě tento poslední graf dokresluje obrázek načrtnutý těmi předchozími. Od roku 09 se prudce lepší pokrytí úrokových nákladů firemního sektoru a nyní je na dlouhodoběji nevídaném rozmezí 6 – 7.

Jak bylo uvedeno, rizikové prémie závisí na tom, co se stane, což platí o akciích jako o dluhopisech. Co se stane je ale závislé i od toho, co se stalo – je rozdíl, pokud do volatilního období firmy vstupují s vyždímanými rozvahami, či rozvahami s nízkým dluhem a až nemístně vysokou hotovostí (ohledně toho „nemístně“ viz např. , či podobné korporátní syslíky). Nerovnováh ve světové ekonomice je stále dost, ale minimálně co se týče současného stavu korporátního sektoru se mi nezdá, že by současné rizikové prémie dluhopisů (junk i investičních) byly po jejich předchozí rally nějak hrubě odtrženy od reality bublinovým směrem.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.