Bylo by chybou vnímat trhy s investičními aktivy (zejména s akciemi) jako pouhé zrcadlo reálné ekonomiky. Tedy jako něco, co pokud možno přesně odráží vývoj v ekonomice, ale nevysílá do ní žádnou zpětnou vazbu. Největším přínosem správně fungujícího trhu je právě tato zpětná vazba. U akcií ji můžeme rozdělit na známější kanál nákladu kapitálu (ceny aktiv ukazují a určují náklad financování) a ne tak často diskutovaný kanál efektu bohatství. Mimochodem, oba měly být hlavními mechanismy působení QE (ne „rozpůjčování“ nadbytečných rezerv). Podívejme se dnes na ten druhý.

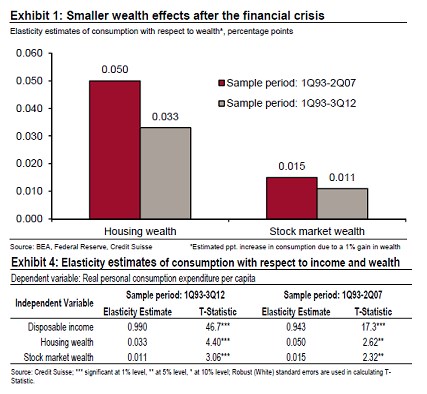

Mechanika efektu bohatství by v principu měla být jednoduchá – čím bohatší se cítím, tím více utrácím. Zajímavé je podívat se na to, jak se tato naše výdajová citlivost na mamon mění v čase a s tím, o jaký typ bohatství jde. Pěkné před- i pokrizové odhady přinesla CSFB a dokonce je ochotná se s námi o ně podělit. V grafu je vidět, jak velký byl efekt bohatství u nemovitostí (první dva sloupce) a u akcií. Červeně je období 1993 – 2007, šedě 1993 – 2012. Vidíme, že u nemovitostí je efekt bohatství obecně mnohem silnější (3 – 4 krát) a u obou typů došlo po krizi ke znatelnému poklesu. Takže Američané z dolaru dodatečného realitního bohatství utráceli v kratším období v průměru 0,05 dolaru, měřeno do roku 2012 už jen 0,033 dolaru. Tabulka pak ukazuje stejná čísla a přidává k nim ještě citlivost na utrácení ze změny příjmu. Ta je přirozeně mnohem vyšší (0,99 a 0,943), i zde ale můžeme pozorovat určitý pokrizový pokles.

Jak uvedená čísla vysvětlit? Každý sám u sebe asi cítíme, že čím prchavější růst našeho bohatství je (když už je), o to menší impuls (pokud nějaký) k dodatečné oniománii nám poskytne. A tento mechanismus vysvětluje jak rozdíly mezi realitami a akciemi, tak změny elasticity v čase. Změna bohatství pramenící z rostoucích cen realit je totiž obecně vnímána jako hmatatelnější, či „reálnější“, než je tomu u akcií. A u obou skupin došlo po krizi k růstu nejistoty a volatility, tudíž se obě posunuly více od „vrabce v hrsti“ k „vrabci na střeše“ (o holubech nemluvě).

Úvahu můžeme propojit i s nedávným článkem „Ziskový propad do akciové hibernace“ – vysoká volatilita nejenže snižuje „kvalitu“ růstu cen akcií ve smyslu atraktivity pro investory. Ona snižuje i tuto kvalitu ve vztahu k podpoře poptávky. Můžeme tak říci, že celkovou efektivitu QE podkopalo i to, že růst cen akcií byl doprovázen vysokou volatilitou, která ho z hlediska spotřeby znehodnotila (to samé můžeme ještě silněji prohlásit o vlivu QE na náklad kapitálu a následně investice firem). Tedy další kandidát do seznamu nečekaných QErvítek.

Neznám další konkrétní čísla, ale dovolím si tvrdit, že USA jsou ve výši popsané elasticity výjimkou – jinde jsou čísla menší. Můžeme hovořit o tom, že růstový model v USA fungoval v předkrizových letech následujícím jedinečným způsobem:

Celkový růst bohatství z nemovitostí i akcií, podporovaný uvolněnou monetární politikou. Nabuzená ochota utrácet, která byla uspokojována jak příjmy (malými úsporami), tak zadlužováním se (relevantní je v tomto ohledu zejména dluh vůči zahraničí). Tento model má svá pro (v určitém rozumném rozmezí udrží poptávku, která je dnes tou nejvzácnější komoditou) a samozřejmě proti (od určitého momentu je disproporce mezi spotřebou a příjmy neudržitelná). Popsaný pokles ochoty Američanů (a pravděpodobně nejen jich) utrácet z bohatství tak z pohledu dlouhodobějšího hledání globálních rovnováh není ničím jednoznačně negativním. Kde ale vzít poptávku, která dá práci těm, kteří mají splácet dluhy?

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.