Představme si, že akciový Banana index má hodnotu 100 a zisky na akcii v indexu jsou 10. Index se tak obchoduje s PE 10. Během následujících pěti let se hodnota indexu ztrojnásobí, což vyvolá vlnu diskusí o tom, zda vznikla bublina, či ne. Ono ztrojnásobení znamená, že index si v průměru připisoval 24,5 % ročně a to většinu diskutujících vede k názoru, že to musí být bublina. Onen růst si ale můžeme rozdělit na dva relevantní ukazatele: Jak se změnily zisky a jak se změnila valuace. Pokud bylo hodnoty 300 dosaženo tím, že zisky jsou stále stejné a valuace vzrostla z 10 na 30, je na tomto způsobu posilování skutečně něco podivného. Pokud zisky vzrostly z 10 na 30 a valuace se nezměnila, máme ve výsledku také 24,5 % růst cen ročně, ale výsledných 300 má trochu jinou kvalitu (přestože ani zisky samotné nejsou vytesané do kamene).

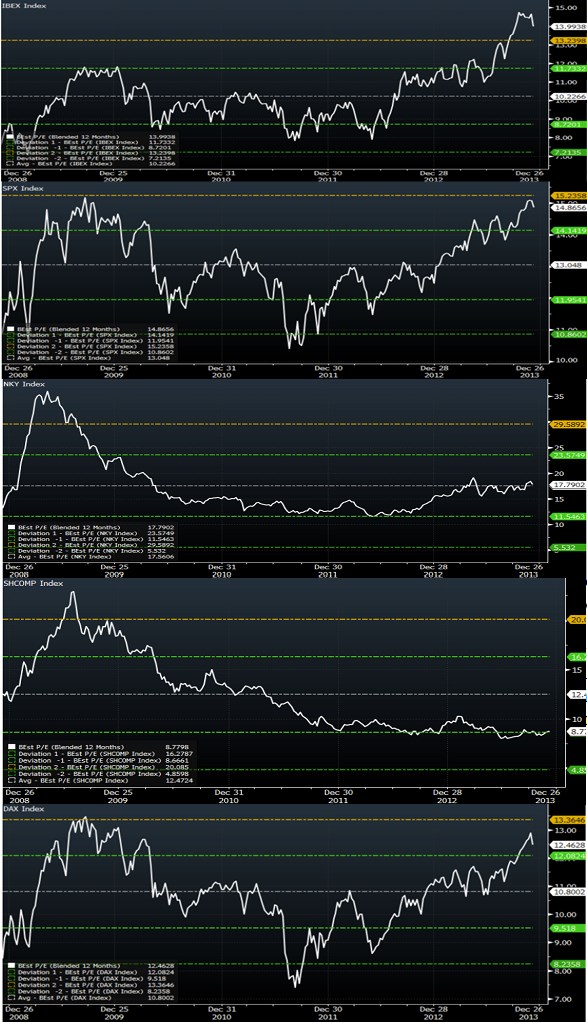

Pokud tedy chceme mluvit o bublinách, korekcích apod., měli bychom se namísto cen samotných dívat spíše na PE, či jiné násobky (pokud tedy nejsme zapřísáhlými grafisty). Následující řada grafů ukazuje vývoj PE po roce 2007 na trhu ve Španělsku, USA, Japonsku, Číně a Německu. Vpravo je bíle vyznačen průměr, zeleně pásmo jedné směrodatné odchylky od průměru, oranžově pásmo dvou odchylek. Španěl se nám nyní s PE u 14 obchoduje za hranicí těchto dvou odchylek. Americký SPX je na 15, což je blízko hranice dvou odchylek. Japonský trh si díky Abenomii prošel pozoruhodnou rally, z hlediska valuace je ale jeho obrázek dosti odlišný od prvních dvou borců. PE se nyní u Nikkei pohybuje cca na průměru, tedy 17,8:

Zdroj: FTAlphaville, Bloomberg

Z řady prezentovaných trhů pak vyloženě vybočuje Šanghaj. Při průměru PE nad 12 se nyní čínské akcie obchodují s PE cca 8,75, což je jednu směrodatnou odchylku pod průměrem. A jak si vedou naše německé akciové sousedky? Zde je mustr podobný tomu americkému. Průměr PE za posledních pět let dosáhl 10,8, současná valuace je na 12,5, což je v půli mezi jednou a dvěma směrodatnými odchylkami. Našemu pozornému oku by nemělo uniknout to, jak si americký, španělský a německý trh našly svou několikaletou pokrizovou rezistenci na průměru (a asi bychom tento jev mohli pozorovat u řady dalších evropských trhů). V letošním roce tuto rezistenci prolomily a my se bavíme o tom, kam až je jejich výlet přijatelný.

Vedle onoho historického srovnání bychom teoreticky mohli porovnávat valuace jednotlivých trhů mezi sebou, ale to moc užitku nepřináší. Japonské akcie se dlouhodobě obchodují na vysokých násobcích (současné PE blízko 18), na druhém konci spektra je německý DAX. PE je ovlivněno řadou faktorů, počínaje poměrem zisků a cash flow, respektive zisků a dividend přes bezrizikové výnosy a rizikové prémie až po očekávaný dlouhodobý růst. Bez reflexe těchto faktorů je tak rychlé porovnání jednotlivých PE spíše zavádějící.

Ale úvahám o oné sadě fundamentálních proměnných se nevyhneme ani pokud chceme udělat nějaký závěr týkající se historického porovnávání. I rozdíl mezi PE na jednom trhu v časovém bodě T a bodě T+5 je dán rozdílem mezi „kvalitou“ zisků (jejich poměrem k toku hotovosti), jejich očekávaným dlouhodobým růstem a požadovanou návratností (bezrizikovými výnosy a rizikovými prémiemi). V „Akcie jako by se nechumelilo a to přichází prosinec“ jsem před časem poukazoval na určité nesrovnalosti ohledně valuace amerických akcií, i přes současnou korekci tyto argumenty stále platí a to nejen pro USA.

Celý vývoj posledních měsíců můžeme rámcově vnímat tak, že trhy se pohybují k valuacím, které byly běžné před krizí. Snaží se tedy o velký Exit z krizově – pokrizové šlamastiky. Poprvé se o to pokusily hned v roce 2009, to se ale rychle ukázalo být pouhým sněním. Dnes situace tak jednoznačná není. V ideálním scénáři by se dokonce dalo i uvažovat o tom, že tento exit má realistické základy. U amerických akcií by dokonce mohla nastat pro spekulanty ideální kombinace oživující ekonomiky doma a expanzivní globální monetární politiky. I přes tapering Fedu by totiž měla globální likvidita dále růst. V pesimistickém scénáři zahrnujícím dlouhodobé problémy eurozóny a tvrdší než měkké přistání Číny je pak samozřejmě současná valuace naprosto nemístná. Současné komentáře investičních odborníků pro příští rok vyznívají vesměs hodně pozitivně. Podle nich by se až zdálo, že onen investiční exit, kdy valuace zůstanou na předkrizových úrovních, je daná věc. Zase hledáme hranici mezi odvahou a hamižností.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.