Po krizi se zejména na eurodolaru pevně zakořenil v jádru jednoduchý mechanismus: Oslabuje ta měna, jejíž centrální banka více uvolňuje. Či přesněji řečeno u které se očekává, že bude více uvolňovat. Základ tohoto vztahu je opět jednoduchý: Čím více peněz v ekonomice (při všem ostatním konstantním) tím menší hodnota těchto peněz relativně k reálným veličinám. A menší hodnota = vyšší inflace = slabší kurz. Pravidelnější čtenáři asi tuší, že tuto závislost zde prezentuji proto, abych ji zpochybnil. A nemýlí se. Na uvedeném vztahu totiž hapruje řada věcí. Mezi ti hlavní patří následující:

Monetární uvolnění, včetně QE, ještě neznamená více (širších) peněz v ekonomice (mimochodem jeden z důvodů, proč je tak zavádějící hovořit o „tištění peněz“). A i kdyby k růstu množství peněz skutečně docházelo, neznamená to, že mají automaticky nižší hodnotu. Ta je totiž dána nejen nabídkou peněz, ale i poptávkou po nich. Pokud poptávka roste rychleji (lidé obrazně řečeno hromadí peníze pod polštáři), nemusí vyšší nabídka peněz znamenat znehodnocení měny. Hodnota peněz by začala klesat až ve chvíli, kdyby se poptávka po nich vrátila na standardní úrovně, nabídka by ale zůstala na úrovních vysokých (centrální banka by si se soukromým sektorem vyměnila více aktiv, než je třeba). Jinak řečeno, uvedený jednoduchý vztah platí za implicitního předpokladu, že by zešíleli centrální bankéři a/nebo politici.

Uvedený mechanismus pokrizového fungování měnových kurzů je tak mírnější verzí „teorií“ o hypersupermegainflaci. Ta již delší dobu dostává hodně na frak, což se mimo jiné projevuje na ceně zlata. Na měnových trzích je ale setrvačnost asi větší. I tak ale platí, že po období, kdy se dolar zdál být na sice dlouhé, ale jasně nastavené cestě k zapomnění, je nyní těžké odolat druhému extrému. Sám jsem býval k dolaru kritičtější, než bylo nutné, příčinou ale nebyla ona monetofóbie. Příčinou mé skepse byl vývoj na fiskální scéně. Tam se ale ukázalo, že sebenaplňující se proroctví jsou zde naprosto neotřesitelná. Důvěryhodnost Spojených států tak nepoškodí ani usilovné snahy o sebedestrukci, které by jinde už dávno skončily defaultem.

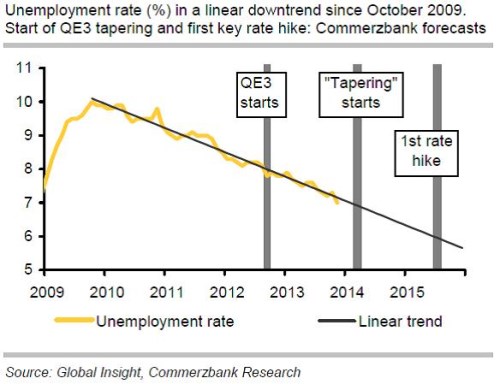

V současné době můžeme říci, že trhy se vzpamatovaly ze šoku z toho, že monetární uvolnění tu překvapivě nebude napořád. Stále jsou ale velmi zmateny z toho, že exit je funkcí vývoje v ekonomice. Taperingová a další exitová očekávání tak stále nejsou moc „pevně ukotvena“ (dříve se kotvila očekávání inflační, ale dnes se kotví úplně jiné věci). Tato exitová kotva vypadá v tuto chvíli zhruba následovně, ale situace se mění každý den:

Ještě mnohem méně ukotvena jsou ale očekávání týkající se ECB. Takže to budou asi zejména její kroky, které budou ovlivňovat onen zdánlivě rozhodující poměr relativního uvolňování a následně kurz eurodolaru.

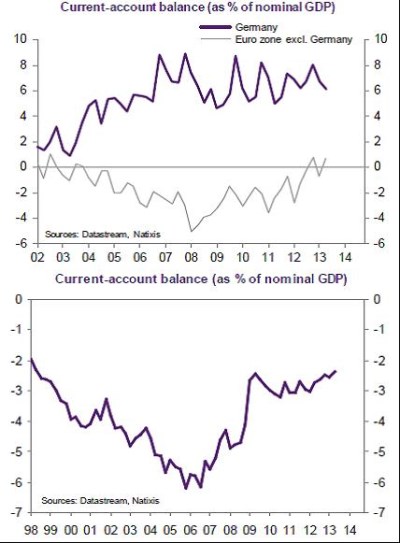

Rozumnější, než podvolit se této verzi monetofóbie a pracovat téměř výhradně s předpokladem „monetární uvolňování = inflace = oslabení kurzu měny“, je ale (snad) pohled na reálný vývoj v ekonomice. Tedy zejména na bilance běžných účtů. V prvním z následujících grafů je vývoj v Německu a zbytku eurozóny, v druhém vývoj v USA. Německo si drží své přebytky, zbytek eurozóny se z deficitů také dostává do zóny přebytků. Spojené státy po dlouhodobém poklesu do silných deficitů obrátily a prokousávají se směrem k vyrovnané bilanci. A nebude překvapením, pokud se také nakonec dostanou do přebytků:

Nechme nyní stranou to, jak tyto obrázky zapadají do celkových globálních (ne)rovnováh. Podle prvního grafu by mělo mít navrch euro. Podle druhého dolar. Detailnější úvaha už ale takto nerozhodně nevyznívá. Spojené státy mají nakročeno možná až k nabídkovému boomu a jejich změna běžného účtu je tak kvalitnější. Vývoj v eurozóně je kvalitativně jinde – vysílená periferie do sebe až na výjimky táhne méně dovozů. Pokud by nastal obrat k lepšímu, dovozy se zase zvýší a tlak na běžný účet poroste. Pokud se tedy oprostíme od monetofóbie, favoritem je dolar. I když to tak nyní nevypadá a dolar se může už nějakou dobu cítit značně nepochopen (nepodezírám Fed z toho, že v jeho reakční exitové funkci je přímo i kurz). Jeho posílení by bylo přirozenou reakcí a odměnou za rostoucí konkurenceschopnost USA.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie a jeho názory se nemusí vždy shodovat s názorem společnosti.