Americké akcie trhají nové rekordy (viz například „Wall Street zavřela na nových maximech; zlato rostlo nejrychleji za 9 měsíců“). Hodnotit to budeme podle naturelu: Trendař, či surfař se možná až zaraduje ve víře, že vlna má sílu a ještě se nějaký čas pojede. V tuto chvíli se ale možná zaraduje i kontrarián ve víře, že vlna už o moc větší nebude a začnou žně. Zkázopravci definitivně opustí teorie o hypersupermegainflacích a přesunou se k ukazování na domnělé bubliny. A zbytek se bude snažit nějak časově efektivně (tj. co nejrychleji) situaci selsky zhodnotit. Selsky ale neznamená pouhým pohledem na ceny. Akcie totiž nejsou rohlíky, platí se za to, co přináší a přinesou. To, na čem při posuzování vrcholů skutečně záleží, je tedy ochota, s jakou platíme za onen přínos (zisky, dividendy, nebo různé cash flop). Tedy valuace – na úrovni trhu většinou poměr cen a zisků PE.

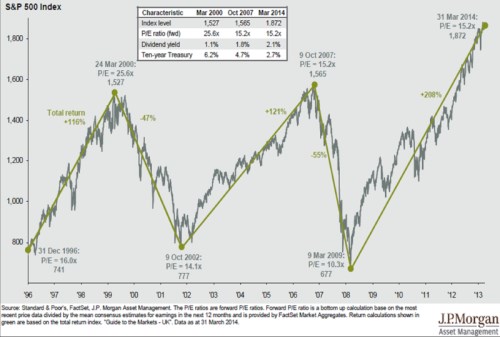

Realita je taková, že současná maxima nejsou zase takovými maximy – není nutno z nich dělat obludu. Posuďte sami: Na maximech roku 2000 se index S&P 500 dostal na 1.527 bodů a dotáhlo ho tam PE ve výši 25,6. Na maximech roku 2007 se S&P 500 dostal na 1.565 bodů, stačilo mu na to už jen PE dosahující 15,2 – zbytek zařídilo „E“, tedy zisky. A nyní se pohybujeme na 1.959 bodech s PE kolem 15,5. Celou věc shrnuje následující graf, jen aktuální data jsou jiná, protože graf je ke konci března. Jinak řečeno, za “současné” zisky nyní investoři platí o něco málo více než na předchozím maximu a o mnohem méně než na skutečně bublinovém technologickém maximu.

V popisu grafu jsou i dividendové výnosy. Nyní trh nabízí nějakých 2,1 %, předchozí maximum poskytovalo 1,8 % a to technologické jen 1,1 %. Dividendový výnos je valuačním měřítkem stejně, jako PE. Jde o poměr dividendy k ceně D/P, z čehož obratem uděláme PD. Nyní se tedy trh obchoduje s PD 47,6, předtím 55,5 a dot.com PD dosahovalo dokonce 90,9. Z pohledu dividend, tedy takových vrabců v hrsti, je tedy současná „maximová“ valuace nejnižší. Pokud by pak čtenářovi vrtalo hlavou ono rozdílné pořadí PE a PD, je to rozdílným poměrem D/E, tedy rozdílným výplatním poměrem (většinou nazývaným POR). Nyní je tak (podle zmíněných PE a PD) z dolaru zisků vypláceno 32,5 centu dividend, předchozí vrchol to bylo 27,3 centů a v roce 2000 28,1 centů.

Můžeme uvažovat o tom, jak vlastně PE, či PD srovnávat, když jsou podmínky úplně jiné. A byla by to správná úvaha. Pro současné prostředí se zdá být relevantní úvaha o novém neutrálu (viz některé mé předchozí sloupky). Tedy soustavně nižší bezrizikové výnosy a pravděpodobně i relativně nízké rizikové prémie, ale také nižší očekávaný růst. Předchozí vrcholy to měly prohozené a celkový dopad na valuaci je těžko posuzovat (i když spočítat se to dá, ale problém je zejména s těmi rizikovými prémiemi). Evidentní ale je, že trhy to celé hodnotí tak, že celkový efekt je nulový – PE je cca stejné.

Pesimisté budou čísla tak jako tak interpretovat jako posla korekce. Přílišné optimisty bude naopak graf a čísla svádět třeba k oblíbené argumentaci tvrdící, že akcie jsou stále levné (!) relativně k dluhopisovému trhu. Jde o porovnávání výnosů desetiletých vládních dluhopisů a dividendového výnosu (či třeba i obráceného PE, tedy ziskového výnosu). Dnes jsme na úrovních, které při izolovaném pohledu skutečně značí, že akcie jsou relativně k dluhopisům levné (samozřejmě je tu i možnost, že dluhopisy jsou jen relativně k akciím příliš drahé). Ale je tu i třetí možnost a na tu bych si vsadil: Relativně k sobě jsou oceněny správně - dividendové výnosy akcií jsou sice relativně k výnosům dluhopisů poměrně vysoko, ale to je „cena“ za to, že očekávaný růst je nyní zase nižší než bylo standardem v minulosti (jsme tedy opět u toho, že z hlediska PE se efekt nižší požadované návratnosti a zároveň nižšího růstu může cca vyrovnávat).

Rámovat celý problém si můžeme různě. Pro mě současné ceny bublinu neznamenají, našponované jsou a to v tom smyslu, že už není moc bezpečnou sázkou dělat investiční kobercové nálety. Je třeba trochu vybírat, což v podstatě znamená vyjasnit si, co vlastně od trhu chci: Adrenalin, akcie, či „naopak“ podíly ve firmách ....

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.