Mezi akcie, do kterých se letošní přehodnocování dalšího vývoje v Evropě i celé globální ekonomice výrazně zakouslo, je německý . Megachemička se ještě na počátku roku 2014 chlubila pětiletou návratností ve výši 100 %. Letos ale odepsala téměř 12 %, což je mnohem více než ztráty celého německého trhu:

Zdroj: FT

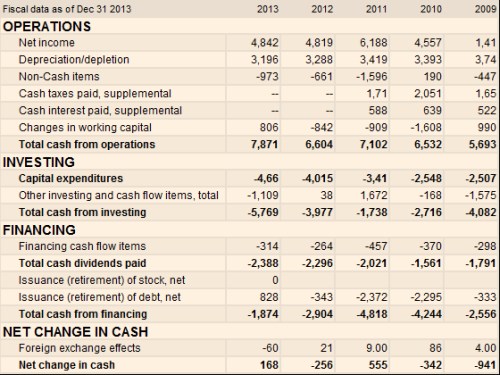

Jak ukazuje následující tabulka, vrchol ziskovosti dosáhl v roce 2011, minulý rok dosáhl čistý zisk 4,8 miliardy eur. To tok provozní hotovosti vypadá jinak – kulminoval minulý rok na 7,8 miliardách eur. Z velké části je to ale prací pracovního kapitálu, který loni přispěl pozitivní částkou 0,8 miliardy eur, zatímco předchozí roky z provozního CF významné částky stahoval. Jak je patrné z dalších řádků tabulky, patří mezi firmy, které provozním tokem hotovosti s přehledem pokrývají CapEx i celkové investice. Až do roku 2012 tak firma mohla snižovat dluh a hlavně navyšovat dividendu. Zároveň je ale výjimkou v tom, že nezačala s výkupem akcií.

Zdroj: FT

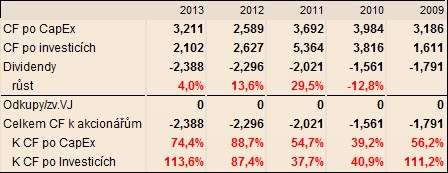

Zvyšování dividend je dost dobře osvědčeným receptem na podpoření ceny akcie (nesmí jít samozřejmě o růst na úkor finančního zdraví firmy). Podívejme se na kvalitu CF a dividend detailněji. Následující tabulka porovnává CF po CapEx a CF po celkových investicích s dividendami. Minulý rok vyplatila firma na dividendách asi 75 % toku hotovosti po investicích do provozních dlouhodobých aktiv (po CapEx). Rok předtím to bylo 89 %, předchozí roky pak výrazně méně.

Zdroj: FT

Doposud to vše vypadá poměrně hezky – relativně stabilní zisky a cash flow, rostoucí dividenda. Úročený dluh kolem 15 miliard eur, hotovosti firma na rozdíl od řady kolegyň velkou nadměrnou zásobu nemá (ke konci čtvrtletí asi 2 miliardy eur). Asi proto se zbytečně nepouští do zmíněných odkupů. S EBITDA kolem 10 miliard eur ale určitě nemůžeme hovořit o nějakém nadměrném zadlužení, naopak. K uvedenému je záhodno dodat, jak si společnost vede v roce letošním – podle vývoje ceny akcie je celkem jasné, že se „něco děje“.

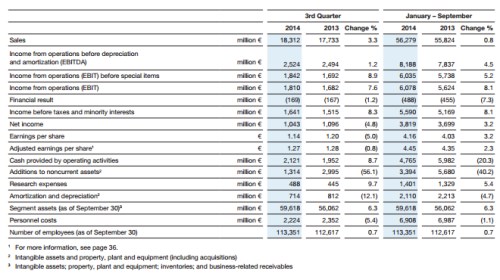

Zdroj: BASF

Čerstvě zveřejněná čtvrtletní čísla (viz výše uvedená tabulka) ukazují, že od ledna do září zvýšil tržby i ziskovost. Tok provozní hotovosti ale klesl o 20 %. Na druhou stranu došlo i k poklesu investic o 40 %. Na cenu akcie v tomto roce ale doléhá hlavně výhled. totiž pod tlakem vývoje na trzích snížil cíle týkající se ziskovosti v příštím roce. Zatímco dříve hovořil o EBITDA ve výši 14 miliard eur, nyní by to mělo být 10 – 12 miliard eur. K tomu by měl přispět program snižování nákladů (asi 500 milionů eur). Oliver Schwarz z MM Warburg to podle Bloombergu vystihl tak, že „BASF konečně čelí realitě“.

Na jakých valuačních úrovních toto čelení realitě přišlo? CF po CapEx v posledních pěti letech dosáhlo v průměru 3,3 miliard eur. Pokud ho vezmeme jako aproximaci krátkodobé schopnosti generovat CF pro akcionáře, je současná kapitalizace firmy „ospravedlněná“ asi 3 % očekávaným růstem tohoto CF. Pokud bychom byli přísní až skeptičtí a brali bychom do úvahy pouze dividendy, jejich dlouhodobý růst by musel dosáhnout 4,5 %. Požadovaná návratnost by se zde přitom měla pohybovat kolem 8,1 %. Což je na německý trh poměrně dost – je totiž (systematicky) dost rizikový, protože má betu ve výši 1,2 – 1,3. Pokud vezmeme v úvahu základní faktory jako skutečně dlouhodobý reálný růst světové ekonomiky a inflaci, nemusí se uvedená růstová čísla zdát přehnaná. Jak ale bylo řečeno, nyní čelí jiné realitě, než standardnímu ekonomickému prostředí.