Příští rok bude v globální ekonomice podle našeho názoru patrných pět klíčových faktorů. Růst světové ekonomiky už nebude tažen zeměmi BRICS, ale Spojenými státy. Eurozóna bude i nadále v pozadí, Japonsko bude zápasit s recesí. Celkový globální růst i obchod zůstanou slabé a je jasné, že rozdíly v růstu hlavních světových ekonomik a regionů nemají povahu cyklickou, ale strukturální.

Inflace zůstane i nadále velmi nízko. Příčinou je to, že v současné době nefunguje Phillipsova křivka a klesá cena ropy. Tento pokles stimuluje spotřebu v zemích OECD, tato stimulace ale není dost velká na to, aby došlo k výraznějšímu zrychlení tempa růstu světové ekonomiky. Vedle utlumeného růstu a inflace je významný výhled týkající se monetární politiky: Globální likvidita bude pravděpodobně nadále rychle růst. Vytvářet ji bude ale hlavně japonská centrální banka, dosavadní význam americké monetární politiky bude naopak klesat. Přesun monetární stimulace do Japonska znamená, že z rostoucí likvidity by už neměly tolik těžit rozvíjející se trhy, pozitivní to bude naopak pro trhy zemí OECD.

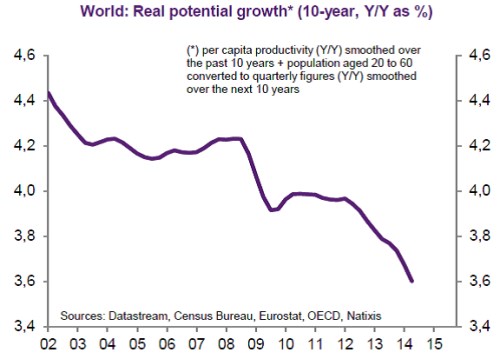

Co se týče potenciálního růstu, podle našeho názoru nedojde k jeho zvýšení v žádné z významných světových ekonomik – platí to o růstu reálném i nominálním. Trendy rozdělení příjmů se budou případ od případu velmi lišit. Pozitivní bude vývoj pro korporátní sektor v USA, Japonsku, Španělsku a Velké Británii. Negativní bude vývoj rozdělení příjmů pro firmy v Německu, Francii a Itálii. Dlouhodobý pokles potenciálního růstu světové ekonomiky je patrný z následujícího grafu. Zatímco v roce 2002 tento potenciální růst převyšoval 4,4 %, v současné době se pohybuje kolem 3,6 %:

Jaké jsou důsledky pro finanční trhy? Jak bylo uvedeno, heterogenita růstu bude ve světové ekonomice přetrvávat i nadále a mezi jednotlivými trhy budou tedy patrné velké rozdíly. Výnosy dlouhodobých vládních dluhopisů se budou držet nízko kvůli nízké inflaci a silné nabídce globální likvidity. Dosavadní pokles nominálních sazeb odpovídá tomu, jak moc poklesl potenciální růst a to znamená, že valuace akcií se stále nenachází příliš vysoko. V zemích, kde není nízký ekonomický růst vyvážen silnou pozicí korporátního sektoru, bude klesat kvalita firemních dluhopisů. Ceny komodit budou kvůli pokračujícímu slabému růstu dále klesat, dobře si nepovedou ani cyklické sektory. A problémy rozvíjejících se trhů se projeví na vysokém kurzovém riziku u jejich měn. Náš výhled je tedy pozitivní u většiny aktiv, výjimkou jsou komodity a do určité míry i spekulativní korporátní dluhopisy na trzích v eurozóně.

Zdroj: Natixis