Jak bylo? A jak bude? Králem byl v roce 2014 trh americký, který vynesl necelých 12 %. Vše ostatní je hluboko v záporu (pokud jsou EM trhy brány jako celek). Nejzajímavější poučení z tohoto relativního vývoje (tj. i prvního grafu) je podle mne následující: S tím, jaký vliv má na trhy likvidita, se to hodně přehání. Proč? V USA skončilo QE, blíží se utahování a přesto si trh vede dobře. V druhé vyspělé ekonomice, která dovedla relativně úspěšně použít netradiční monetární politiku, tedy v UK, je trh naopak ve velmi červených číslech. V Japonsku zase probíhá masivní monetární uvolnění se smíšenými výsledky, co se týče ekonomiky. A akciový trh je také v záporu. O eurozóně snad až škoda mluvit. V souvislosti s monetární politikou se už dlouho hovoří o tom, že centrální banka může zatáhnout za provaz, ale tlačit na něj lze jen těžko. Platí to i o likviditě a cenách aktiv – sama o sobě může pomoci, ale nestačí.

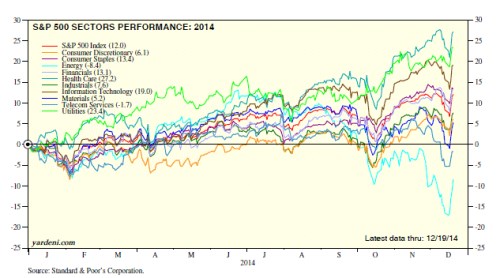

Na druhý zde uvedený graf jsem osobně hleděl zejména z pohledu celého cyklu: jak si vedou cyklické a defenzivní sektory. Pokud by na tom byly jasně lépe ty první, značilo by to, že investoři věří, že býk má ještě dost sil. Pokud by naopak začala vítězit defenzíva, mohli by se ze zimního spánku pomalu probouzet medvědi. Celé bychom to mohli rozvést do úvah o sebenaplňujících se proroctvích a vlacích, do kterých už je stejně pozdě nastoupit. Ale držme se nastíněného směru.

Nejhůře na tom v USA v minulém roce byla energetika a pomohl jí k tomu hlavně podzimní vývoj na trhu s ropou. V záporu jsou i telekomunikace, tedy sektor typicky defenzivní. Ale moc jasný signál tu nehledejme – nejlépe si vedoucím sektorem je zrovna tak defenzivní zdravotní péče. A hned za ní jsou veřejné služby, tedy další defenzivní sektor. Na třetím místě s cca 20 % návratností pak zase najdeme informační technologie. Obrázek to tedy není jednoznačný, ale pokud bychom předpokládali, že u telekomunikací dominovaly tomuto sektoru specifické faktory, museli bychom přece jen začít přemýšlet o unavených býcích a probouzejících se brtnících.

V jednom z následujících článků se hodlám věnovat tomu, kam by se americké akcie mohly dostat letošní rok. Zde už jen krátce popíšu scénář, který by z nastíněné medvědí skupiny byl nejpravděpodobnější: Americká ekonomika dále sílí a Fed přikračuje k utažení politiky (či lépe řečeno ke zmenšení jejího uvolnění). Zlepšující se ekonomická situace se ale na firemním sektoru projevuje neproporcionálně. Zatímco doposud si zisky kvůli malé vyjednávací síle práce (globalizace vs. roboti) ukrajovaly stále větší část na koláči příjmů, nyní by mohlo dojít k obratu. Sílící ekonomika totiž přinese větší tlaky na trhu práce a následně růst její vyjednávací síly. Tedy růst mezd a nižší marže firem.

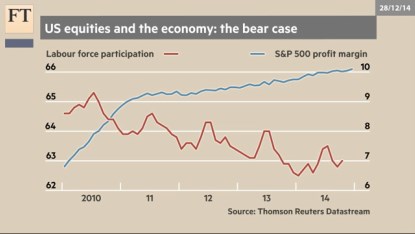

Na trh by tedy v tomto scénáři dolehla změna politiky Fedu kombinovaná s růstem zisků. Ten ale nebude dost silný na to, aby z hlediska valuací a cen tuto změnu politiky vyvážil. Vypovídající je v tomto ohledu poslední graf se ziskovými maržemi obchodovaných firem a mírou participace. Marže soustavně rostou a bavíme se tedy o tom, zda se nakonec (opět) nezačnou vracet k nějakému historickému standardu. „Pomoci“ by jim k tomu měla paradoxně oživující ekonomika a vývoj na trhu práce. Tedy nejen vývoj nezaměstnanosti, ale právě oné participace.

Zdroj: FT

Pokud byl dosavadní pokles participace cyklický, je stále dost volných zdrojů a marže by se mohly držet - lidé se začnou vracet k hledání práce, doplní tím potřebné zdroje na trhu a sníží mzdové tlaky. Pokud by šlo o pokles strukturální (vracet se nezačnou), skutečných volných kapacit tolik není a my hovoříme o reálnější medvědí hrozbě. Nebo spíše hrozbě plyšových medvídků. Podle mne totiž lze z dlouhodobého hlediska jen těžko tvrdit, že větší rovnováha v ekonomice (růst mezd vs. růst zisků, firmy vs. zaměstnanci) může nějakou její část soustavně poškozovat. Rok 2015 by ale byl rokem přenastavení.