Známý výrok Miltona Friedmana o tom, že „inflace je vždy a všude peněžním jevem“ v podstatě nelze rozporovat. Inflace je výsledkem toho, že v ekonomice je příliš mnoho peněz relativně k produktu a k tomu, jak moc rychle se peníze v ekonomice otáčí (na tento druhý faktor se někdy zapomíná). Úplně stejnou logikou pak ale musíme tvrdit, že „deflace je vždy a všude peněžním jevem“. Peněz je pak relativně k produktu a tomu, jak rychle se peníze otáčí, málo.

Centrální banky mají pod kontrolou jen „základní materiál“ z kterého se peníze tak, jak je chápeme (oběživo a depozita), tvoří. To, jak moc je tento materiál (tzv. báze) využíván, do značné míry záleží na tom, v jaké stavu ekonomika je. Může tak lehce nastat situace, kdy ekonomika trpí, protože je v ní málo peněz, a těch je málo, protože ekonomika trpí (vázne nabídka úvěrů, není ochota si půjčovat – investovat, atd.). Keynesián, či monetarista starý, či nový by kladl důraz na to, či ono, ale v principu je to tak. Vše je v tomto smyslu o penězích. Můžeme to vnímat jako cenu za to, že si mezi sebou nevyměňujeme židle, vyšetření u lékaře, zednické práce, atd. přímo, ale přes peníze. Cena je to při všech možných krizích hodně pravděpodobně přijatelná.

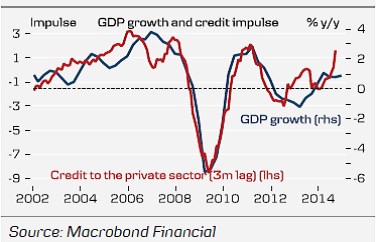

Úvod měl připravit půdu pro to, že tento týden ve čtvrtek se dozvíme, jak vypadá situace s „penězi“ v eurozóně (úvěry soukromému sektoru, vývoj M3). Že nejde o žádná data druhého řádu ukazuje i následující graf. Vidíme poměrně silný vztah mezi růstem HDP eurozóny a vývojem úvěrů soukromému sektoru (o 3 měsíce posunut). Poslední data ukazují, že právě tento indikátor dává základ většímu optimismu – HDP by se měl vydat za ním a potvrdit, že i v eurozóně je to „o penězích“.

V předchozích příspěvcích jsem zmiňoval, že evropské akciové trhy jsou svou valuací skutečně značně optimistické. Je možné, že základem tohoto optimismu jsou grafy a úvahy podobné tomu našemu dnešnímu. A proč ne, bylo by to příjemné. Moje námitka proti skutečně dlouhodobému optimismu je jednoduchá – měnová unie tak, jak je nyní nastavena, není moc funkční. A výše zadlužení je u řady ekonomik neslučitelná s jejich fundamentem. I Spojené státy ale během krize a těsně po ní čelily řadě problémů, které se zdály být jen hodně těžko řešitelné. Přenesly se přes ně úplně, či na čas kombinací někdy až neuvěřitelného štěstí a také razantních a odvážných kroků. Možná, že se s podobnou kombinací poštěstí i eurozóně. Co se týče oněch odvážných kroků, týká se to hlavně ECB – a jsme opět u „peněz“. a řada dalších co se týče nadějí na zlepšení situace v eurozóně, zmiňuje další faktory: Méně fiskálního utahování, pomalé, ale pokračující reformy a slabé euro. Že by rok 2015 byl nakonec přece jen rokem evropských akcií?

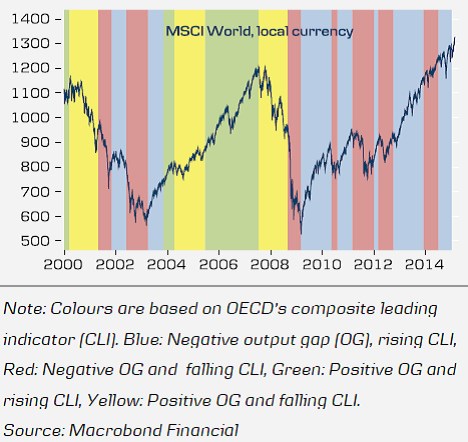

Akciovým trhům by se mělo nadále vést dobře. Tvrdí to alespoň následující nástroj od Danske Bank, který využívá kombinace produkční mezery a vedoucích indikátorů. Modrá barva ukazuje pozitivní produkční mezeru (zdroje jsou) a rostoucí vedoucí indikátory (zdroje jsou více využívány) Modrá akciím podle obrázku jasně svědčí a hlavně – nyní jsme v modrém poli a DB tvrdí, že v následujících měsících tomu tak bude nadále. Červené pole značí pozitivní produkční mezeru, ale klesající vedoucí indikátory (zdroje jsou, ale nejsou využívány). Žlutá a zelená jsou obdobnými kombinacemi, ovšem v prostředí, kdy ekonomika jede nad potenciálem:

Dělat investiční rozhodnutí na základě podobných grafů asi nelze, ale je minimálně příjemné, že nějaký dosud poměrně dobře fungující mechanismus nestojí v cestě. Co se týče amerického trhu, souzní tento pohled s tím, co jsem zde psal v pátek v „Býk opět nabral síly? Co se týče Evropy, je to do značné míry sázka na „peníze“ a na roztáčející se spirálu peněžní samotvorby a reálného oživení.