Zástupci nápojářských firem by se mnou asi nesouhlasili, ale v principu podle mne můžeme jejich byznys zjednodušit na umění prodeje oslazené vody. Tím nechci jejich umění shazovat, vlastně spíše naopak – evidentně tím totiž dokážou vydělávat miliardy dolarů (viz níže). Jak jsem předeslal v předchozím díle, řada odvětví dnes vytváří „hodnotu“ marketingovými válkami, které se vedou zejména přes značku. Generálové zde stojí před významnou volbou: Měnit, nebo neměnit. Jak ukazuje následující obrázek, univerzální řešení neexistuje – dva giganti jdou úplně opačným směrem:

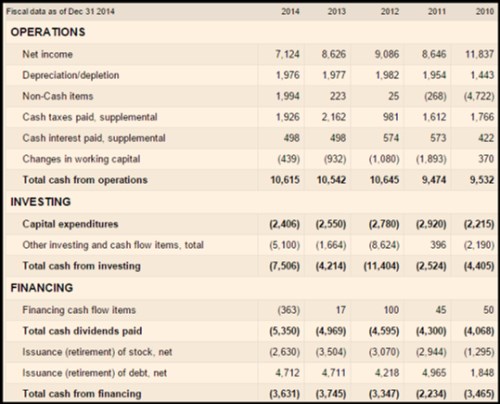

Po kecacím rozehřátí se nyní v druhém díle pohledu na Colu a podívejme na důležitá čísla týkající se jejich toku hotovosti. Ten v případě první jmenované společnosti vypadá následovně:

Zdroj: FT

Provozní tok hotovosti Coly je poměrně dost stabilní, v roce 2014 se dostal na 10,6 miliardy dolarů. CapEx také netrpí vysokou volatilitou – firma do provozních aktiv ročně dosypává cca 2,5 – 3 miliardy dolarů ročně (částka znatelně převyšuje odpisy). Nebojí se ale velkých akvizic a celkové investice tak jsou dost rozkolísané. Po celkových investicích tak zbývá nula (2012), či cca 7 miliard (2011). V roce 2014 zbyly asi 3 miliardy a ty ani zdaleka nepokryly tok hotovosti k akcionářům (5,3 miliardy dividend a 2,6 miliardy odkupů). Firma si tak musela hodně pomoci dluhem (skoro 5 miliard). Zadlužení ale zvyšuje soustavně už od roku 2009.

Pokud bychom u Coly vzali za volné CF to, co jí v roce 2014 zbylo po CapEx (tedy cca 8 miliard dolarů) současná kapitalizace implikuje, že toto CF by mělo ročně dlouhodobě růst o 0,2 %. Pokud bychom se rozhodli pracovat jen s dividendou, implikovaný dlouhodobý růst je asi 1,9 % ročně. A nyní pohled na :

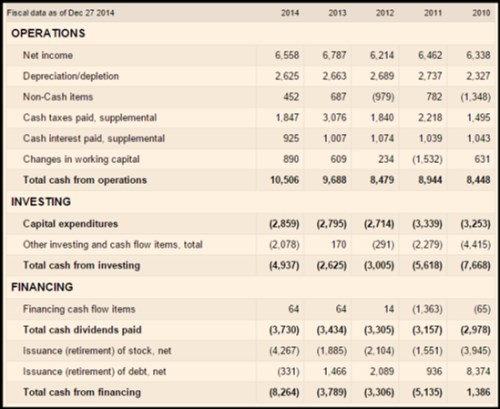

Zdroj: FT

V roce 2014 vydělala na provozní úrovni zhruba to, co její konkurentka. CapEx má také podobný, na ostatní investice ale dává v průměru o něco méně. Nestává se jí tak, že by provozní CF nepokrývalo investice celkové a naopak po nich zbývají celkem vysoké částky. Co s nimi dělá? přes výše uvedené platí nižší dividendy a až do minulého roku to platilo i o odkupech.

Pokud bychom u uplatnili stejnou úvahu jako je tomu výše, na ospravedlnění současné kapitalizace stačí asi 0,4 % dlouhodobý pokles CF po CapEx. Nebo 2,25 % dlouhodobý růst dividend. Ta čísla se s ohledem na hrubost kalkulace moc neliší od Coly. Na věc se také můžeme dívat následovně: Cola má kapitalizaci na 177 miliardách a na 142 miliardách dolarů. To při hodně podobném provozním cash flow minulého roku. Z tohoto odrazového můstku tedy skáče první společnost o 22 % výše. Technicky bychom to mohli vysvětlit její nižší požadovanou návratností, tu má ale Cola naopak mírně vyšší. Pak by ale musela mít nižší investice, což částečně platí. A navíc: Tato společnost má ještě nějaká aktiva, která rozdíl v kapitalizaci při jinak podobných parametrech vysvětlují. Pohled na rozvahu ukazuje, že Cola má skutečně o 13 miliard dolarů více hotovosti (i když jejich odražení ve valuaci je trochu složitější).

Celkově to tedy nevypadá, že by relativní valuace dvou společností byla tu, či onde výrazně vychýlena. Všimněme si ale, že kapitalizace obou společností počítá sice s malým, ale přece jen kladným růstem CF, popř. dividend. Pokud bychom se řídili historickým provozním CF, společnostem se to řadu let daří. Ale u tržeb je to horší a donekonečna marže ziskové a marže na cash flow zvyšovat nelze. Určitě se tu také ale nebavíme o do očí bijícím valuačním excesu, protože implikované růsty jsou na černé nule. Spíše mi to sedí do celkového obrazu amerického trhu současnosti – hodně optimismu, ale stále v rámci možného. Musím ale také říci, že jasnou odpověď na to, proč má pan Buffett tak velký podíl v Cole a ignoruje , jsem nenašel. Že by to nakonec byl ten první graf?