Hodnota vs. růst, honění trendů, kontrariántsví, pokusy o časování trhu, atd. Investičních, či spekulačních strategií bychom asi našli ještě mnohem více. Relativně méně známou je strategie, které můžeme říkat prostě „dividendová“. Nemám ale na mysli prostý nákup dividendových titulů cílený na vybudování akciové obdoby dluhopisového portfolia. Čtenářovu pozornost obracím k tomu, že trh se dá poměrně výrazně rozdělit na relativní vítěze a poražené právě v závislosti na tom, jakou dividendu ten, či onen titul vyplácí a jak se tato dividenda chová. Už nějaký čas mi je v tomto ohledu ku pomoci čtvrtletní přehled od Factset. Jeho nová verze je k nyní k dispozici a my se tak spolu můžeme podívat na to, co říká.

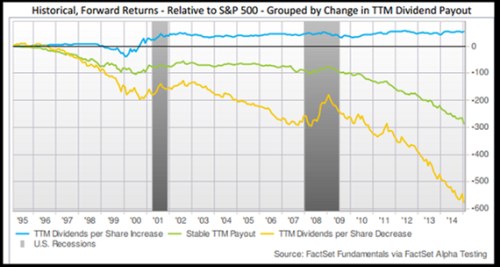

V prvním grafu jsou tři skupiny akcí – zvyšující dividendy (modře), se stabilními dividendami (zeleně) a s klesajícími dividendami (žlutě). Obrázek je intuitivní – nadprůměrně (relativně k celému trhu) si vedou akcie, které nesou rostoucí dividendu. Naopak nejhůře jsou na tom tituly s dividendou klesající. Ale ani stabilita na pokoření trhu ani zdaleka nestačí. Jinak řečeno, pokud chceme dosáhnout nadprůměrných výsledků, stačí „jen“ hledat společnosti, které mají potenciál pro zvyšování dividend.

V sérii Zaostřeno na blue chips na tento rys obvykle kladu důraz a je dobré si uvědomit, že zvyšování dividend může mít dva zdroje. Prvním z nich je samozřejmě rostoucí ziskovost a schopnost generovat hotovost. Na trhu je ale řada společností, které jsou schopny navyšovat dividendu i při stabilní ziskovosti a toku hotovosti. Důvodem je to, že současné cash flow by utáhlo znatelně vyšší dividendu, firma ale v podstatě váhá, či z jiných důvodů jen navyšuje hotovost v rozvaze. A ne vždy se jedná o dividendově problematické technologické společnosti, které se někdy zmítají ve strachu z ujíždějících vlaků, který je žene do nákupu všeho, co by jen náznakem mohlo být technologií budoucnosti. Občas se dá narazit na usedlou společnost se slušným volným tokem hotovosti, který je vysoko nad dividendami a navýšení dividendy je na spadnutí i bez zlepšování ziskovosti. Právě takový přístup bych považoval za jádro oné v úvodu zmiňované dividendové strategie „2.0“ (pro konkrétní příklady viz sérii Zaostřeno na blue chips).

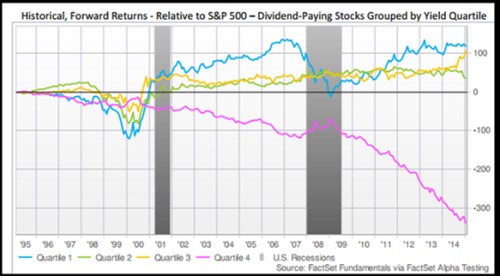

Světle modře je v druhém grafu skupina akcií s nejvyšším (!) dividendovým výnosem, naopak fialově jsou akcie s nejnižším dividendovým výnosem. Zde už intuice dostává trochu zabrat, protože právě nejnižší dividendový výnos si dlouhodobě a hlavně v pokrizových letech vede suverénně nejhůře. Ostatní skupiny jsou dokonce všechny nad průměrem a poučení je zde tedy jasné: Velký pozor na akcie, které dividendy neplatí, či poskytují jen relativně malý výnos. Přitom by to měly být akcie s vysokým očekávaným růstem fundamentu. Nebo akcie s nízkým rizikem, které pak poskytují také relativně nižší návratnost – právě tato teorie sedí na data v grafu.

Ve výše uvedeném grafu si ještě povšimněme toho, jak se mustr mění během poslední recese. Vysoký dividendový výnos (vyšší riziko?) prudce ztrácí na atraktivitě a získává jí naopak druhý extrém – to by také potvrzovalo onu teorii, že tahounem návratnosti je zde hlavně riziko (během recese investoři chtějí méně rizikové tituly). Během recese v roce 2001 přitom takové prohození pólů vůbec patrné nebylo. A nakonec se podívejme na aktuální sektorovou situaci:

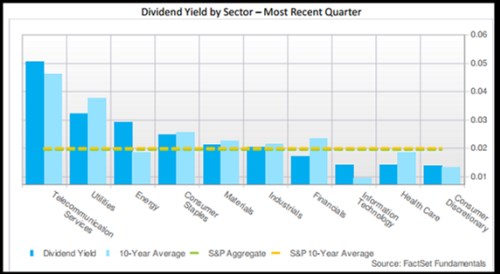

Tmavě je vyznačen současný dividendový výnos, světle jeho desetiletý průměr. Čáry pak ukazují současný výnos indexu a jeho desetiletý průměr – obě hodnoty jsou nyní hodně podobné. Což lze interpretovat tak, že valuace trhu (P/D) je nyní zhruba na desetiletém průměru. Nejvyšší dividendové výnosy nyní i dlouhodobě najdeme u dvou defenziv – utilit a telekomunikací, kde dosahují více než 5 %. Na opačném konci spektra je sektor zboží dlouhodobé spotřeby (typická „ofenzíva“), ale také defenzivní zdravotní péče (která je ale už několik let hnána strukturálními faktory). Historicky byly na dividendy nejskoupější technologie, nyní se ale posouvají blíže ke středu pole – odvětví stárne a projevuje se to i zde. Naopak finanční tituly se co se dividendového výnosu mohou nyní relativně k historickému standardu uskromnit.