Stanley Druckenmiller je na stránkách InsiderMonkey označován za „titána na poli hedge fondů“. Jeho Duquesne Capital nové investory nepřijímá, my se ale můžeme podívat na některé z jeho hlavních sázek a případně se do nich „přijmout“ sami. Zmíněný zdroj udává, že čtyři nejvýznamnější investice tohoto fondu tvoří , Illumina, a . Asi nejznámější je poslední jmenovaná firma a podle mne je také zajímavá. I její jednoduchý podnikatelský model přímo vybízí k tomu, abychom ho doplnili pohledem na jeho finanční obraz.

HD dělá dlouhodobějším akcionářům radost. Vyjma roku 2010 byl v posledních pěti letech schopen generovat návratnost mezi 20 – 50 % ročně. Jeho systematické riziko je sice o něco vyšší, než riziko trhu (beta je na hodnotě 1,11), ale generovaná návratnost je evidentně mnohem vyšší, než tomu bylo u celého trhu (i u konkurenčního Lowes).

Zdroj: FT

Pohled na „top line“ a i „bottom line“ musí u HD v investorech budit zájem. Obojí systematicky roste a výsledkem je návratnost vlastního jmění dosahující alespoň na první pohled neuvěřitelných 60 %. Ani návratnost investic na 21 % není žádným otloukánkem:

Zdroj: FT

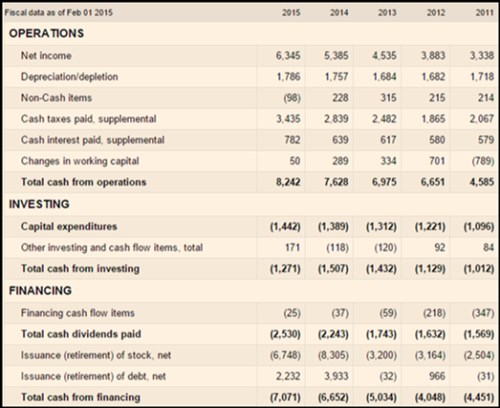

Pokud si čtenář myslí, že už nemůže být lépe, bude možná překvapen pohledem na tok hotovosti. Provozní cash flow soustavně roste a hlavně je vysoko nad investicemi do dlouhodobých provozních aktiv. Firma se navíc nepouští do žádných akvizičních dobrodružství a má tak obrovské částky k dispozici pro akcionáře, věřitele, či pro syslení hotovosti v rozvaze.

Ve fiskálním roce 2015 zbylo po investicích cca 7 miliard dolarů. Ve formě dividend HD vrátil akcionářům 2,5 miliard a ve formě odkupů dokonce 6,7 miliard. Celkově tedy ještě více, než kolik po investicích vydělal. To lze učinit buď snížením zásoby hotovosti v rozvaze, nebo zvýšením zadlužení. K němu se také firma poslední dva roky skutečně uchyluje. Což v nás musí okamžitě budit otázku, zda tím trochu netrpí síla rozvahy – podobné případy jsme tu už viděli několikrát a mně se jejich CF model většinou moc nezamlouvá. Jak je to tady?

HD nepatří mezi syslíky, kteří v aktivech drží hromadu hotovosti. Čistý dluh dosahuje asi 15 miliard dolarů, EBITDA si šáhla na necelých 12 miliard dolarů, žádné dluhové drama se tedy neděje. Nicméně výplata hotovosti akcionářům převyšující CF po investicích samozřejmě nemůže trvat do nekonečna ani zde. Na druhou stranu platí, že samotné dividendy jsou hluboko pod CF po investicích a zde určitě nehledíme na firmu, která by si dividendově žila nad poměry a chystala tím nemilé překvapení v budoucnu.

HD má na americkém trhu „zlepšování domů a domácností“ asi 60 % podíl. Na jeho fundamentu a akciích se tak značně projevuje to, že zatímco americká ekonomika jako celek si nevede zle (předpokládejme, že poslední čísla jsou jen zhoupnutím), trh s bydlením, respektive pro firmu klíčové prodeje existujících domů, na tom nejlépe nejsou. Což můžeme vnímat i jako příležitost, pokud věříme tomu, že situace se už bude pravděpodobně zlepšovat a ne zhoršovat. Jak je to se současnou valuací?

Pokud bychom se odráželi od toku hotovosti po investicích z posledního roku, muselo by toto CF na ospravedlnění současné kapitalizace dlouhodobě růst asi o 3,5 % ročně. To s předpokladem požadované návratnosti na 8 % a samozřejmě s tím, že toto CF se k ackionářům skutečně dostane. Přičemž bych rád zmínil, že u HD v této souvislosti odpadá riziko honění se za vlastním ocasem, které vnímám u technologických společností. Jak zde občas přemítám, u nich totiž hrozí, že vysoký tok volné hotovosti budou neustále směrovat do koupí nových a nových společností a vše nakonec skončí pro akcionáře nepříjemně. HD se nemusí bát, že by mu ujela nějaká „killer app“. Nemusí kupovat vše, co má pravděpodobnost úspěchu nad jednotkami procentních bodů ve strachu, že to koupí konkurent a ono to vyjde. Jinak řečeno, u HD je podle mne mnohem vyšší pravděpodobnost, že volné CF se k akcionářům skutečně dostane.

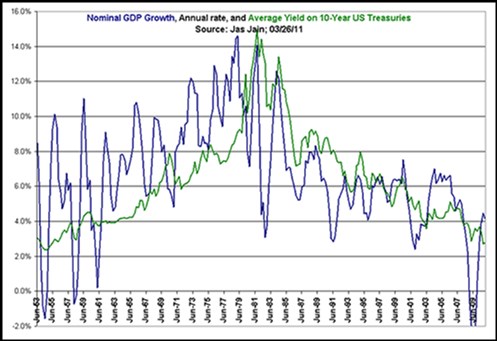

A co oněch 3,5 % implikovaného růstu? Pokud bychom si za velmi hrubé měřítko vzali nominální růst US ekonomiky, vidíme, že ten v době tzv. Velkého uklidnění osciloval cca mezi 4 – 6 % ( i když sazby a požadovaná návratnost byly tehdy samozřejmě výše):

Zdroj: MarketOracle