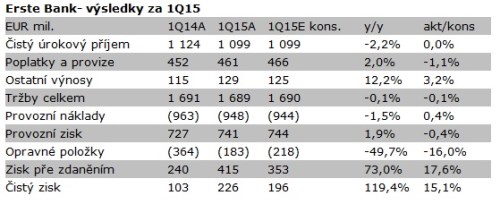

Dnes ráno před trhem zveřejnila své výsledky za první kvartál bankovní skupina . Banka v 1Q více než zdvojnásobila čistý zisk na 226 mil. EUR díky výraznému snížení rizikových nákladů. Na provozní úrovní výsledek lehce zaostal za očekáváním, když vzrostl o 1,9 % na 741 mil. EUR při konsensu 744 mil. EUR. Společnost potvrdila svůj výhled pro návratnost vlastního kapitálu (ROTE) na úrovni 8-10 %. Výsledky celkově hodnotíme mírně pozitivně.

O pozitivní překvapení se postaraly především náklady rizik, které zaznamenaly 50% y/y pokles na 183 mil. EUR, nižší o 16,0 % vůči konsensu. Banka dále uvedla, že 1Q byl sezónně silný kvartál co se týká opravných položek. Za celý rok pak odhaduje jejich výši na 1,0 až 1,2 mld. EUR, což je pod tržním očekávání na úrovni 1,2 mld. EUR.

Na druhé straně, lehké zklamání přinesl provozní výsledek, který sice meziročně vzrostl o 1,9 %, za konsensuálním odhadem však zaostal o 0,4 %. Hůře se proti odhadům vyvíjely výnosy z poplatků (-1,1% vs konsensus). Naopak, dařilo se výnosům z obchodování a v souladu s odhady dopadly úrokové výnosy. Banka za celý rok očekává pokles provozního zisku o 4-6 %, což může trh brát jako mírné zklamání.

Kapitálový ukazatel Tier 1 klesl v 1Q15 na 10,2 % proti 10,6 % na konci loňského roku kvůli dočasným vlivům, zejména dočasného nezapočtení neauditovaných rizikových nákladů ve výši 40 bazických bodů. Tento efekt by měl pominout ve 2Q15. Banka také potvrdila svůj cíl pro návratnost vlastního kapitálu (ROTE), očištěného o nehmotná aktiva, na úrovni 8-10 %.

Názor Patria

Celkově hodnotíme výsledky jako mírně pozitivní, když pokles nákladů rizik by i v dalších čtvrtletích měl výrazně vylepšovat ziskovost celé skupiny. Výhled vyznívá smíšeně, když pozitivně vnímáme cíl pro náklady rizik, slabší je výhled pro provozní výsledek skupiny. Po výsledcích potvrzujeme naši cílovou cenu 28 EUR/akcii a doporučení „koupit“.