Ačkoli první čtvrtletí tohoto roku vypadalo velmi optimisticky, tak zatím to na bujarý letošní Silvestr nevypadá. Šampaňské zřejmě zůstane v chladničce a investoři budou muset vzít zavděk čajem se zbytky vánočního cukroví.

Investiční peníze jsou nesmírně plachým tvorem. Stačí náznak problémů, často krátký sled špatných zpráv, závan nebezpečí a hned hledají bezpečný úkryt. To vidíme i v posledních dnech a týdnech. Mrzutost se míchá se strachem. Utéci či zůstat, prodat nebo neprodat, to jsou otázky dneška, na které chce mnoho z nás znát jasnou odpověď. Ta bohužel není ani zdaleka jednoduchá a jak už to bývá, budoucnost ukáže až čas. Dá se však najít nějaká opora v minulosti?

Když se podíváme, co nás trápí dnes, tak je to hrozba výraznějšího růstu amerických (a následně dalších) úrokových sazeb, problémy Číny hrozící přerůst v obdobu asijské krize a nově i zřejmě podvodné jednání největší evropské automobilky. Nalezneme alespoň přibližné paralely?

Zvyšování úrokových sazeb

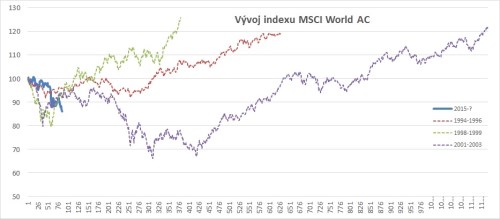

Píše se rok 1993, my, občané tohoto státu si vybavujeme, že šlo o první rok samostatné České republiky. Světovým investorům se však vybaví pravděpodobně jiná vzpomínka, šlo totiž také o rok, na jehož přelomu se FED odhodlával ke zvýšení úrokových sazeb z rekordních nížin. V roce 1994 opravdu sazby výrazně zvedl, což na ceny akcií vytvořilo značný tlak. Nicméně celkový výsledek nebyl nijak tragický – když se podíváme na americké akcie – ty v průběhu roku klesaly nejvíce o necelých 10 %, aby na jeho konci investoři připsali díky dividendám dokonce miniaturní zisky. Podobně na tom byly i akcie evropské. Následné období nicméně přineslo velmi významné zisky v desítkách až stovkách procent!

Asijská a ruská krize

Posuňme se o čtyři roky dále. Léta 1997 a 1998 znamenaly dva nápory na nervy investorů. Tehdejší „asijští tygři“ ukázali odvrácenou tvář překotného růstu. Malajsie, Hongkong, Thajsko a další s pevnou vazbou na americký dolar, která se ukázala jako kriticky svazující, výrazně zabrzdily (ano, situace v dnešní Číně nemusí být na hony vzdálená). Co se reakcí akcií týká, ty americké zůstaly vcelku v klidu, razantně zvýšená kolísavost postihla Evropu, kde jsme již mohli hovořit o korekci a samozřejmě zejména dotčené východoasijské státy.

Rok se s rokem sešel a ve výrazných problémech se z podobných příčin ocitlo Rusko. Nízká cena ropy a z ní plynoucí mohutné jámy ve veřejných rozpočtech, spolu se stahováním peněz z rozvíjejících se trhů v důsledku asijské krize dovedly ruské hospodářství ke kolapsu. Bublina na ruských akciích splaskla a výprodeje se přenesly na všechny trhy, včetně těch vyspělých. Nová vlna výprodejů zachvátila i Asii. Mnoho investorů vidělo přicházet obří finanční krizi. Ta ale přišla až o deset let později. Namísto toho, masivní finanční pomoc MMF a Světové banky vedla k postupnému uklidnění situace a nebývalému růstu akcií... až na pomezí nové bubliny, pro kterou se vžil název technologická či internetová.

Účetní skandály

Další skok a téměř čtyři roky uplynuly. Pamatujete ještě na jména Enron a Worldcom? Svět ještě zdaleka nestrávil splasknutí internetové bubliny. Na investory, lízající si rány po hlubokých ztrátách, však měla dopadnout ještě jedna velká rána. Zjistilo se, že jedny z největších a nejobdivovanějších amerických společností sprostě podváděly při vedení účetnictví, skrývaly závazky a nadhodnocovaly zisky. Vše pro to, aby si management mohl vyplácet mnohamilionové bonusy.

Sám si vzpomínám, že jsem tehdy propadal frustraci z toho, že svět již není co dříve, nelze ničemu věřit a nelze investovat. Byla to totální krize důvěry. Vedla ke zpřísnění účetních standardů a novým pravidlům ohledně manažerských výplat. Akcie začaly slušně růst a do příští krize, tentokrát té finanční, vynesly více než 100 %.

Nenechme se znervóznit, následkem jsou zbytečné ztráty

Pokud máte pocit, že nacházíte paralely vůči současné době ve všech třech zmíněných případech, jste na správné stopě. Všechny situace mají směrem k dnešku určitou relevanci. Nicméně jedna velmi důležitá informace chybí. I přes často drtivé poklesy v krizích, akciové investice nakonec vyrostly výše, než kde se nacházely před krizí, navíc po celou dobu vyplácely aspoň nějaký výnos ve formě dividend. Nejinak tomu je dnes. Jedinými léky na akciové propady jsou dodržování investičního horizontu a správná diverzifikace.

Aleš Prandstetter

Pozice: hlavní investiční stratég

Aleš Prandstetter vystudoval fakultu Financí a účetnictví, obor finance, na Vysoké škole ekonomické a MBA na Prague International Business School. V letech 1993 až 2008 pracoval na seniorních pozicích v oblasti finančních analýz ve finančních skupinách IPB, ČSOB, PPF a Sitronics TS. V roce 2008 nastoupil do ČSOB Asset Management jako hlavní analytik a vedl tým analytické podpory pro fondy a ČSOB zaměřené na střední a východní Evropu se specializací na Turecko. Od srpna 2011 zastává pozici investičního stratéga ČSOB AM.

Zajímáte se o fondy ČSOB Asset Management? Více informací ZDE