ECB znatelně uvolnila svou politiku, ale trhy se chovají, jako kdyby Mario Draghi byl nahrazen někým z Bundesbanky. Čekalo se prostě víc. Celkově se tak potvrzuje, že monetární politice vládnou zejména slova (včetně managementu očekávání), činy jsou až na druhém místě (viz má pondělní úvaha). Nastav očekávání nízko, potěšíš i málem. A naopak. Ale dost už o ECB, obraťme naše pohledy opět na chvíli za velkou louži.

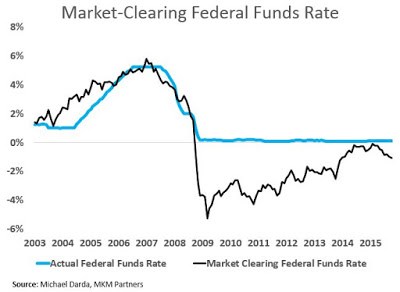

Úvah o tom, že by Fed ještě ani zdaleka sazby zvyšovat neměl, či že je naopak měl zvýšit už dávno, je nepočítaně. Možná tak je trochu překvapivé, že celý problém se dá shrnout do poměrně jednoduchého obrázku, který porovnává sazby skutečné a takzvané sazby přirozené. Ty si můžeme představit jako sazby, které by „přirozeně“ čistily trh (při jejich odhadu se ale samozřejmě vracíme zpět do oné detailní diskuse, které jsme se použitím tohoto obrázku „zbavili“). Graf je od Michaela Dardy z MKM Partners – tento ekonom je považován za jednoho z velkých odborníků na monetární politiku.

Podle odhadů MKM byly sazby v USA v letech 2004 – 2006 níže, než měly být. Jinak řečeno, monetární politika byla příliš uvolněná. Sám nejsem příliš velkým zastáncem teorií, které tvrdí, že za globální finanční krizi a tudíž i následnou Velkou recesi mohly zejména centrální banky. Důvod je jednoduchý – centrální banky nemačkají tlačítka s nápisem kupovat, neuzavírají mizerné hypotéční smlouvy, nenamlouvají investorům, že PE u indexu SPX dosahující hodnoty 25 je stále rozumné, apod. Graf ale ukazuje, že svůj podíl viny Fed nese už jen proto, že na trh dodával příliš mnoho paliva, které bylo možno zneužít.

Po roce 2006 až do roku 2009 se sazby přirozené a sazby skutečné v podstatě kryly a Fed tak dělal přesně to, co měl. Po roce 2009 se pak mezera prudce rozšiřuje, je to ale samozřejmě odrazem toho, že sazby nemohou klesnout pod nulu (nebo alespoň ne výrazně pod ní). Přirozené sazby se pohybovaly hluboko v záporu*, což neznamená nic jiného, než že alternativní monetární uvolnění ve formě kvantitativního uvolnění bylo plně namístě.

Mezera mezi realitou a „přirozeností“ se pak zase postupně uzavírá a na konci roku 2014 se oba typy sazeb opět dostávají na hodně podobnou úroveň, i když ty přirozené jsou stále mírně pod nulou. Jinak řečeno, samotné nulové sazby byly tou dobou politikou, která by reálně představovala sice velmi mírnou, ale stále přece jen brzdu. QE tak bylo stále namístě.

A dostáváme se ke zlatému hřebu celé věci – k vývoji během roku 2015. Z něj je patrné, že se mezera mezi oběma sazbami opět prohlubuje (do značné míry to bude způsobeno posilováním dolaru a následným „pasivním“ utahování finančních podmínek). Pokud by se tedy Fed řídil touto úvahou a konkrétními čísly, o nějakém zvyšování sazeb by nyní nemohlo být ani řeči**. Jinak řečeno, pokud je uvedený graf relevantní a naplní se současný konsenzus, sazby se zvednou v době, kdy by se zvedat neměly. Před několika dny jsem tu uvažoval nad tím, co by mohlo spustit korekci na trzích, dnes v podstatě rozpracováváme jeden ze zmíněných bodů. A dostáváme se k ne zrovna uklidňujícímu závěru. Během posledních desetiletí to přitom byla většinou právě monetární politika, co stálo za prudkým obratem cyklu. Takže historie by se podle výše uvedeného mohla opět pěkně zarýmovat.

*Jak si v praxi představit situaci, kdy by i skutečné sazby byly v hlubším záporu? Šlo by toho plošně docílit v ekonomice, kde by neexistovaly jiné peníze, než ty elektronické. Měli bychom tak peníze jen na účtech a tyto prostředky by se neúročily, ale naopak diskontovaly. Motivace pro utrácení (držení co nejmenšího objemu peněz na účtech a jejich „konverze“ do reálných aktiv) by tak zřejmě prudce rostla. Na makroúrovni by to znamenalo prudký růst rychlosti obratu peněz a následně nominálního a při troše štěstí i reálného produktu.

**Všimněme si, že onen vztah dolar-sazby je dalším hezkým příkladem zacyklenosti, sebenaplňujícího se proroctví a násobných rovnováh, kterých máme v pokrizové globální ekonomice jako hub po dešti: Trh čeká vyšší sazby a dolar posiluje, posilování dolaru utahuje finanční podmínky a tudíž klesá nutnost zvyšování sazeb, tlaky na posilování dolaru klesají, což uvolňuje finanční podmínky ... Jde jen o to, zda je to pohyb dostředivý, či odstředivý.