V předchozích dílech seriálu (viz 1. část a 2. část) jsme vám představili fondy typu Portfolio Pro*. Na reálném vývoji jsme si ukazovali, jak se tyto fondy chovaly v období klesajících či rostoucích trhů. Tehdy jsme porovnávali jejich výkonnost s obyčejným (profilovým) smíšeným fondem. Pojďme se nyní podívat, jak srovnání obou typů fondů vypadá v nejdelším období, pro které máme data k dispozici.

Srovnání opět provedeme na skutečné výkonnosti eurových fondů typu Portfolio Pro, neboť časové řady těch korunových nabízejí daleko kratší srovnávací horizont. Fondy typu Portfolio Pro budeme opět srovnávat s profilovým smíšeným fondem Privileged Portfolio Defensive, který svým profilem přibližně odpovídá fondům typu Privileged Portfolio Pro s hraniční hodnotou 95 %.

Fondy reagují na požadavek ochrany hraniční hodnoty

Níže uvedený graf zobrazuje vývoj za období od 31. července 2007 do 15. ledna 2016. Toto období tedy zahrnuje jak úsek hlubokých poklesů akciových trhů v letech 2008–2009, tak následné a poměrně dlouhé období růstu. Zatím posledního vrcholu trhy dosáhly letos na jaře. Aktuálně opět prožíváme období korekce akciových trhů, dostatečně hluboké na to, aby ve strategii většiny fondů převážil požadavek na ochranu hraniční hodnoty, a to i za cenu dočasného úplného opuštění akciových trhů. Díky tomu budou tyto fondy vůči případným dalším poklesům akcií imunní. Na druhé straně nebudou hned těžit z případného obratu akciových trhů směrem vzhůru. Zda se tato vlastnost fondů typu Portfolio Pro v této korekci ukáže nakonec spíše nevýhodou (rychlý obrat trhů vzhůru), nebo naopak výhodou (hluboká korekce, počátek tzv. medvědího trhu), uvidíme až časem.

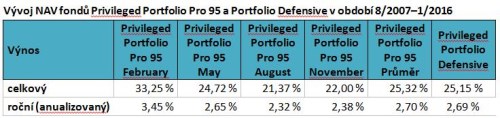

Vývoj NAV fondů Privileged Portfolio Pro 95 a Privileged Portfolio Defensive (08/2007–01/2016)

Zdroj:KBC Asset Management

Jak je z grafu patrné, v uvedeném období „zvítězil v závodu pěti sledovaných běžců“ fond Portfolio Pro February 95 následovaný profilovým fondem a zbylými fondy typu Portfolio Pro. Přitom v souladu s dříve uváděnými informacemi profilový fond v letech 2008 a 2009 ztrácel. Svoji ztrátu ale v letech růstu postupně dohnal. Nestačil pouze na fond Portfolio Pro 95 February.

Investiční produkt s prvky pojištění

Co ale tato data ukazují? Přinejmenším dvě věci. Fondy typu Portfolio Pro jsou zaprvé plnohodnotnou alternativou k běžným smíšeným fondům, samozřejmě pokud zachováme obdobnou míru rizikovosti produktu. Tyto fondy bychom měli chápat jako investiční produkt s prvky pojištění pro případ investiční „nehody“ a za toto pojištění přirozeně musíme i něco zaplatit. Stejně jako je tomu ale u pojistných produktů, pokud k nehodě ve formě hlubokého propadu trhů nedojde, je ve finále výhodnější produkt bez pojištění – v tomto případě běžný profilový fond.

Pokud ale k nehodě dojde, pojištění (zde omezení možných ztrát díky investici do fondu typu Portfolio Pro) přijde rozhodně vhod. Otázkou ovšem je, jak často k takovým nečekaným nehodám dochází, jak velké bývají případné škody a jak snadno/obtížně klient utrpěné škody (ztráty) snáší. Uvedený příklad skutečného vývoje ukazuje, že v dlouhodobém horizontu (zde přesahuje osm let) může výsledek ve finále vyjít nastejno.

A za druhé, jak už jsme dříve několikrát zmínili, různě načasované fondy typu Portfolio Pro mohou být – i v relativně dlouhém časovém období – různě výkonné (viz tabulka výkonnosti všech zmiňovaných fondů níže).

Rozdíl uvedených průměrných ročních výnosů nepřekračuje 1,2 % p.a., nicméně v takto dlouhém horizontu se již nejedná o zanedbatelnou položku. Přitom rizikovější fondy řady 90 (tedy s ochranou na úrovni 90 % původní hodnoty, proti 95 % u řady 95) dosáhly ještě o něco výraznějších rozdílů ve výkonnosti. V tomto případě je ale pomoc celkem snadná – již dříve zmiňované doporučení investovat do více variant těchto fondů, nejlépe všech čtyř, a to pokud možno ve stejném finančním objemu.

* Fondy typu Portfolio Pro jsou smíšené fondy s tzv. institutem hraniční hodnoty, které v dobách, kdy aktiva na finančních trzích klesají, omezují celkovou možnou ztrátu. Naopak, v dobách, kdy trhy rostou, navýšením dynamické složky portfolia na tomto růstu participují.

RNDr. Jiří Sušický

Pozice: ředitel útvaru správa portfolií

Jiří Sušický má více než 20 let zkušeností v oblasti investic a finančních trhů. V ČSOB Asset Management působí od roku 2002, nejprve jako portfolio manažer od roku 2011 jako ředitel útvaru správy portfolií. V minulosti pracoval jako akciový analytik ve společnosti Patria Finance a dále jako portfolio manažer v Patria Asset Management. Je absolventem Matematicko-fyzikální fakulty Univerzity Karlovy v Praze a držitelem titulu MBA z Arizona State University v USA. Je rovněž držitelem titulu CFA.

Zajímáte se o fondy ČSOB Asset Management? Více informací ZDE