Po pondělní nadílce PMI z eurozóny a USA budou trhy sledovat asi hlavně několik projevů představitelů Fedu, které jsou na tento týden naplánovány. Ve svém předchozím příspěvku jsem přemítal nad tím, že Fed akciové trhy v USA a možná i dalších vyspělých ekonomikách výše nepustí. Příčina je jednoduchá: Buď dojde k pozitivnímu překvapení, ekonomika USA se z Q1 útlumu vzpamatuje rychleji, než se čeká a Fed toho využije k co nejrychlejší normalizaci sazeb. K ní pak nepřikročí pouze v případě, že se pozitivní vývoj nedostaví. Ani jeden scénář prostor pro udržitelnou rally pravděpodobně neposkytuje. Má tedy cenu tento týden i po něm vůbec sledovat, co zazní z úst amerických centrálních bankéřů?

Odpověď je i přes výše uvedené kladná. Současná „pravidla hry“ ale nezmění úvahy o tom, jaká kombinace z těch dvou uvedených nastane. K takové změně by spíše pouze v případě, že by se změnil celkový „světonázor“ členů FOMC. To by mohlo znamenat větší posun k jestřábímu, či naopak hrdliččímu postoji. První případ by v podstatě znamenal „normalizaci za každou cenu“ a druhý „normalizaci za žádnou cenu“. K ničemu takovému ale pravděpodobně nedojde a my tak můžeme jen dál hádat, jaká z popsaných dvou kombinací růst/sazby bude držet býka při zemi.

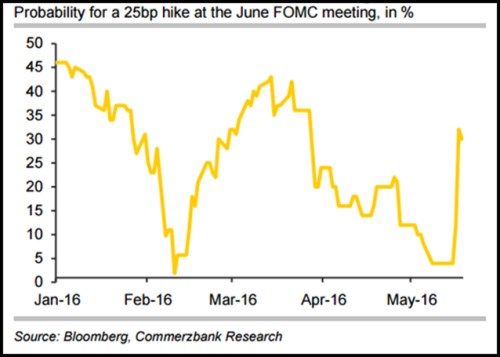

Z následujícího obrázku vidíme, že pravděpodobnost těchto kombinací se v posledních týdnech a měsících prudce mění. Pravděpodobnost červnového zvýšení sazeb o 25 bps byla v lednu téměř 50 %, na konci února už jí ale trhy odhadovaly v podstatě na 0 %. Pak opět došlo k prudkému růstu, abychom se ovšem na konci května dostali na cca 5 %. A v posledních dnech se pravděpodobnost opět prudce zvýšila a nyní se pohybuje kolem 30 %. V tuto chvíli se tedy trhy domnívají, že relevantnějším scénářem je stále pomalejší oživení/pomalejší normalizace, ale toto přesvědčení je mnohem slabší než před nedávnem.

Je ale skutečně jedno, zda se vývoj vydá tímto směrem, či směrem rychlejší oživení/rychlejší normalizace? Jak jsem psal výše a v předchozím příspěvku, z krátkodobého hlediska trhů a investorů pravděpodobně ano. Na znovuoživení udržitelné rally by totiž bylo potřeba kombinace rychlejší oživení/pomalejší normalizace. Tu ale většinou prosazují jen někteří ekonomové mimo Fed. Kombinace pomalejší oživení/rychlejší normalizace sazeb by pak téměř s jistotou probudila medvědy (i ona má své zastánce a to často z řad těch, kteří věří v poněkud exotičtější ekonomickou teorii).

Čtenář by přesto mohl namítnout, že v delším období je mezi našimi dvěma „realistickými“ možnostmi nebetyčný rozdíl: Je přece určitě mnohem lepší, když se dostaví oživení a Fed jej doprovodí normalizací sazeb, než když sazby zůstanou nízko kvůli tomu, že ekonomika je v relativním útlumu. To je samozřejmě pravda. Na druhou stranu se zdá, že trhy jsou hodně fixovány na to, že „čím nižší sazby, tím lépe“ a to bez posuzování celkového kontextu. A navíc už nějakou dobu v globální ekonomice funguje negativní zpětná vazba, kdy i pouhé hovory o zvyšování sazeb v USA zhoršují finanční a ekonomické zdraví EM. To se pak jako bumerang (zejména přes kurz dolaru) vrací do USA. Je to jedna z řady takových mizerných rovnováh, ve kterých globální ekonomika v pokrizových letech ustrnula. Zvyšování sazeb je pak do určité míry metodou „pokus – omyl“.