Odpoutejme se dnes na chvíli od krátkodobějších úvah, či dokonce informačních šumů a podívejme se na vývoj na akciových trzích s nadhledem delšího časového období. Při všech různých predikčních modelech a teoriích je dost dobře možné, že budoucí návratnost akciového trhu nejlépe ukazuje prostě jeho současná valuace. Logika je jednoduchá: Pokud je valuace (poměr cen na trhu k nějakému fundamentálnímu ukazateli) relativně k nějakému historickému standardu vysoko, dá se předpokládat, že časem bude klesat a návratnost tudíž bude mizernější. A naopak – pokud jsou valuace nízko, měl by jejich růst směrem ke standardu budoucí návratnosti pomáhat.

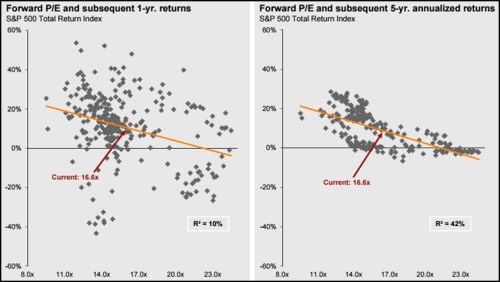

Výše uvedené by tedy znamenalo, že co se týče valuací, funguje onen pověstný „návrat k průměru“ a na nějaké „tentokrát je to jinak“ se tu nehraje. Posoudit relevanci této teze můžeme ze dvou grafů o které se s námi v posledním čtvrtletním reportu dělí analytici z . V prvním obrázku je (ne)vztah mezi valuací (PE) a roční návratností indexu SPX. Druhý pak dává dohromady toto PE a návratnost pětiletou:

Zdroj: JPMorgan

První graf svou korelací moc nezaujme – vztah mezi valuacemi a krátkodobou návratností je velmi slabý, či spíše neexistující. Druhý graf ale už je jiná káva. Vyznačené konkrétní PE je sice z konce března, ovšem současná valuace je v podstatě stejná. A říká nám, že pokud bude fungovat „standardní“ historická závislost, můžeme se u amerických akcií v indexu SPX v následujících pěti letech těšit zhruba na 10 % návratnost ročně. To by ve světle stáří současného býka bylo jistě hezké. Pozorný čtenář si ovšem zřejmě všimne i znepokojivě systematického shluku bodů, který se nachází pod proloženou přímkou. Ten by implikovat, že při současné valuaci bude dlouhodobější návratnost zhruba nulová.

Požadovaná a očekávaná návratnost

Poprat se s uvedenými čísly můžeme mnoha způsoby. Pokud bychom předpokládali, že trhy jsou efektivní, pak ani jeden z uvedených odhadů nedává moc smysl: Bezrizikové výnosy (výnosy desetiletých vládních dluhopisů) nyní v USA dosahují 1,7 %. O výši rizikové prémie akciového trhu můžeme dlouze diskutovat, ale většina diskutérů by se asi shodla na rozmezí mezi 5 – 6 %. To znamená, že celková požadovaná návratnost pojící se s investicemi do amerických akcií jako celku se pohybuje kolem 6,7 – 7,7 %, průměr je na 7,2 %.

Pokud by tedy investoři požadovali 7,2 % a zároveň se čekalo, že akcie budou v následujících letech vynášet 10 % ročně, ani tuto mírnou „nerovnováhu“ by trh určitě neunesl a reagoval by okamžitým růstem cen akcií. Ten by zajistil, aby následující posilování cen už generovalo jen oněch 7,2 %. Pokud by naopak se stejnou očekávanou návratností trh čekal, že návratnost bude nulová, vzbudilo by to ještě mnohem větší tenze, tentokrát ovšem v opačném směru. Ceny akcií by korigovaly až do chvíle, kdy už by se očekávaná návratnost zvedla na 7,2 %. Jinak řečeno, nejbezpečnější odhad je ten provedený přes požadovanou návratnost. Všechny ostatní v sobě mají implicitně řečeno, že se trh jako celek nyní mýlí. Což je dobré mít na paměti.

Praktické implikace

Z ryze praktického hlediska je jasné následující: Nestandardně vysoké, či nízké valuace mají jasný predikční potenciál pro dlouhodobější vývoj na trhu. Pokud by držela obvyklá historická závislost, současné valuace implikují návratnost kolem 10 %. Požadovaná návratnost se přitom pohybuje někde kolem 7 %, takže by tu měla být určitá tenze (třeba ta typu „tentokrát jinak“).

Obě čísla pak já sám považuji za dosažitelná, ale ani náhodou nejde o můj hlavní scénář: Americké korporace trápí zisková recese, v následujících pěti letech už je také více pravděpodobné, že přijde i recese celoekonomická. Pokud ne, bude muset ekonomiku táhnout spotřebitel, který k tomu ale bude ochoten jen s podporou růstu mezd. Což eliminuje naději na cyklický obrat v ziskovosti. Divokou kartou jsou ceny ropy.