Zástupci Fedu opět věří, že letos dojde k dalšímu zvýšení sazeb. Možná dokonce už v září. Tento jejich postoj je ovlivněn stabilizací finančních trhů po prvním šoku z toho, že se Velká Británie rozhodla opustit EU. Svou roli hrají i známky oživení americké ekonomiky. Celý tento příběh by nám pak měl být už hodně povědomý. Fed již od poloviny roku 2014 hovoří o zvedání sazeb, prozatím ale vzrostly pouze o 25 bazických bodů. Plány na normalizaci sazeb totiž většinou narazí na nějakou neočekávanou událost. Dokonce se zdá, že vznikl cyklus, který funguje následovně: Fed začne hovořit o zvýšení sazeb, následně se objeví nějaké špatné zprávy z ekonomiky, Fed pak ubere na razanci svých prohlášení o vyšších sazbách, objeví se dobré ekonomické zprávy a celý cyklus se opakuje.

Tento cyklus je dobře patrný na letošním vývoji. FOMC zvýšil sazby v prosinci minulého roku a hovořilo se o čtyřnásobném zvýšení v roce 2016. Na počátku roku 2016 se ale objevily obavy z frikcí na finančních trzích a v globální ekonomice, načež Fed svá prohlášení o dalším růstu sazeb mírnil. Když se během následujících měsíců ekonomická situace zase zlepšila, zástupci Fedu začali znovu hovořit o růstu sazeb a zdálo se pravděpodobné, že další zvýšení přijde už v červnu. Rétorika Fedu se ale opět rychle změnila poté, co přišla negativní květnová data z trhu práce. K tomu se přidal Brexit a Fed zase otočil.

Nyní je patrný začátek nového cyklu. Zástupci Fedu znovu hovoří o vyšších sazbách a to zejména díky pozitivnímu červnovému vývoji trhu práce a silným maloobchodním tržbám. Fed tak má stále větší „důvěru v to, že v září může dojít ke zvýšení sazeb“. Bude tomu ale skutečně tak? Nebo jen proběhne další kolo popsaného cyklu?

V první řadě si musíme uvědomit, že když se objeví negativní ekonomické zprávy, nejde často o náhodu, ale o důsledek předchozích hovorů o zvyšování sazeb. Kdykoliv k nim dojde, začne dolar posilovat a to brzdí velkou část globální ekonomiky. Ta má totiž kurz své měny provázán s dolarem a ve světové ekonomice navíc najdeme dluh denominovaný v dolarech ve výši 10 bilionů dolarů. Utahování politiky Fedu je tak exportováno do zahraničí a zároveň roste dluhová služba řady zahraničních ekonomik.

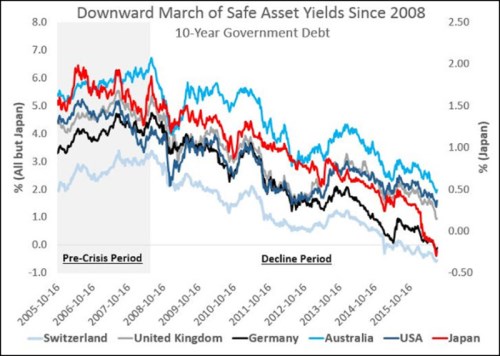

Fed tedy nemůže začít hovořit o vyšších sazbách bez toho, aby tím nevyvolal globální ekonomické tenze. Což zpětně podkopává důvěryhodnost plánů na zvýšení sazeb. Tyto plány jdou navíc přímo proti globálnímu trendu poklesu výnosů bezpečných aktiv. Jak ukazuje graf, uvedené výnosy klesají od roku 2008 a v řadě případů se nyní už nacházejí pod nulou:

Tento postupný pokles výnosů probíhal už před QE a také po něm, takže QE jeho příčinou není. Je výsledkem působení globálních ekonomických sil. A pokud globální trhy tlačí na pokles sazeb, Fed by svou zamýšlenou politikou šel proti tomuto trendu. Což znamená, že Fed letos nebude schopen zvednout sazby a možná to platí i pro příští rok. Možná, že se o to přesto pokusí, ale pak se mu dostane tvrdého poučení. Stejná situace nastala u Riksbank v roce 2010 a u ECB v roce 2011. Následně Fed zjistí, že snaha o předběhnutí trhů a ekonomického oživení se nevyplácí. Podobnou chybou ECB vyvolala v eurozóně recesi. Platí totiž, že sazby nelze uměle zvyšovat, musí být vytlačeny nahoru ekonomickým oživením. Jestliže k tomu nedojde, Fed se bude dál motat v popsaném cyklu.

Autorem je ekonom David Beckworth.

Zdroj: MacroMarketMusings