Pohled na aktuální nabídku úročení bankovních vkladů odhalí mezi českými bankami několik posledních mohykánů, kteří nabízejí zhodnocení větší než jedno procento. I v těchto případech jde však o zhodnocení podmíněné velikostí úložky či její vázaností.

Proč nejsou banky ochotny či schopny platit více, když dříve nebyly výjimkou dvou- i tříprocentní sazby?

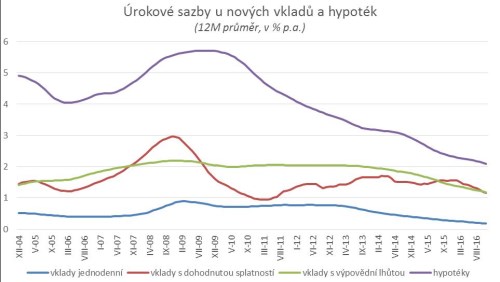

Současná situace má několik příčin, a to jak specificky českých, tak, nadneseně řečeno, globálních. Mezi ty české patří velký objem depozit u českých bank ve srovnání s úvěry. V celém bankovním systému připadá na korunu přijatých vkladů pouze 77 haléřů ve vydaných úvěrech, což je výrazně méně než například v Německu (100 haléřů), Rakousku (114 haléřů) či na Slovensku (101 haléřů). Jinými slovy, většina českých bank nepotřebuje lákat další vklady k tomu, aby mohla financovat úvěrový byznys. Úvěry navíc samy také již zdaleka nenesou tolik jako v minulosti (viz graf rekordně nízkých sazeb u hypoték či odhady Moneta Money Bank o poklesu její čisté úrokové marže o 2 procentní body během dvou let). S nezainvestovanými depozity jsou mimoto spojeny dodatečné náklady jako pojištění vkladů či příspěvky do rezolučního fondu.

Zdroj: ČNB, ČSOB Asset Management

Cena, kterou jsou banky ochotny za klientská depozita platit, se nutně odvíjí od očekávaného výnosu jiných investic. Těmi bývaly dluhopisy států či jiných subjektů. V případě českých emitentů je ale i v tomto ohledu tržní situace neutěšená. Aby banka mohla počítat s kladným výnosem na vládním dluhopisu, musela by sáhnout po splatnosti převyšující šest let (tedy delší v porovnání s nejběžnější fixací sazby hypotečních úvěrů). U kratších splatností je výnos záporný, na čemž má podíl jak omezená nabídka dluhopisů (loni jsme měli rozpočtový přebytek), tak poptávka zvýšená zájmem zahraničních investorů spekulujících na posílení koruny (a tedy ochotných platit naší vládě za to, že jí půjčí).

Nabídka firemních dluhopisů je proti těm vládním ještě chudší, neboť si firmy mohou půjčit přímo od bank, nebo nemají dostatečný rating na to, aby se jim emise vlastních dluhopisů vyplatila. Exportéři často navíc poptávají finanční prostředky přímo v cizí měně.

Cizoměnových dluhopisů je samozřejmě více, a to jak vládních, tak korporátních. Protože se ale očekává, že ČNB někdy v letošním roce opustí svůj kurzový závazek, je potřeba při investici do cizoměnového dluhopisu počítat ještě s náklady měnového zajištění. Ty s blížícím se koncem tzv. tvrdého závazku nepříjemně rostou. Jednoroční zajištění eurové investice aktuálně stojí kolem 1,2–1,3 %. Eurové dluhopisy přitom už takto nenesou mnoho, protože je s chutí skupuje Evropská centrální banka v rámci svého programu kvantitativního uvolňování.

Pokud banka klientovi zaplatí za vklad půl procenta, musí najít eurový dluhopis nesoucí cca 2 % p.a. na pokrytí nákladů hedgingu, zaplacených úroků, pojistného a příspěvku do rezolučního fondu.

Další položky jako nájemné, správu IT systémů či personální náklady už ale nepokryje.

Najít eurový dluhopis s výnosem 2 % lze, nepůjde ale o žádnou „bezpečnou investici“. Zadání odpovídá například desetiletý italský vládní dluhopis. Pokud se ovšem jeho výnos zvýší stejně jako za posledních 12 měsíců o 0,45 procentního bodu (například kvůli politickému riziku či proto, že ECB jednou bude muset „vypnout tisk peněz“), bude to banku stát 4,5 % na přecenění investice. To ovšem neodnese klient, ale akcionář.

Suma sumárum, bankám se za současných podmínek navýšení investic do dluhopisů nijak nevyplatí a při zesilující regulaci, která omezuje jejich rizikové expozice, zároveň k dluhopisům neexistuje smysluplná alternativa. Banky tak sice budou depozita přijímat, nemají ale proč a ani z čeho za ně platit vyšší úroky.

Co se musí stát, aby banky mohly zvýšit sazby na vkladech?

• Předně, konec uvolněné měnové politiky. Dokud ECB, potažmo ČNB drží stavidla nahoře, hrají depozita druhé či třetí housle. Centrální banky vystupují jako přímý konkurent nejen bank, ale také střadatelů. Až tedy ČNB uvolní kurz koruny, pomine spekulativní poptávka po české měně a dluhopisech, a tím i zlevní měnové zajištění pro cizoměnové investice. Až přestane ECB nakupovat, budou věřitelé muset platit bankám i jiným investorům více.

• Zvýšení poměru úvěrů ke vkladům v rámci českého bankovního systému by posílilo propojení sazeb na vkladech a úvěrech. ČNB ovšem zpřísnila podmínky pro poskytování hypoték, takže zrychlení růstu objemu úvěrů by muselo zřejmě přijít od firem. Poměr by ovšem rostl i v případě, že by střadatelé část vkladů vybrali, ať už za účelem spotřeby či investic mimo bankovní účty.

Miroslav Adamkovič

Pozice: Investiční analytik ČSOB Asset Management

Miroslav Adamkovič vystudoval Vysokou školu ekonomickou v Praze a je držitelem titulu CFA (certifikovaný finanční analytik). V letech 2003–2013 pracoval na analytických pozicích v PPF a a další dva roky na projektech v oblasti consumer finance v Asii. Od roku 2015 je investičním analytikem ČSOB Asset Management, kde se specializuje zejména na český akciový trh a kreditní analýzy.

Zajímáte se o fondy ČSOB Asset Management? Více informací ZDE