Úrokové sazby se po výrazném poklesu v posledních měsících odrazily ode dna. Výnosy globálně vzrostly nejen díky dobrým ekonomickým datům, ale především po smířlivém vítězném projevu nového amerického prezidenta Donalda Trumpa, který v něm zdůraznil, že se hodlá soustředit na nižší daně a vyšší fiskální stimuly.

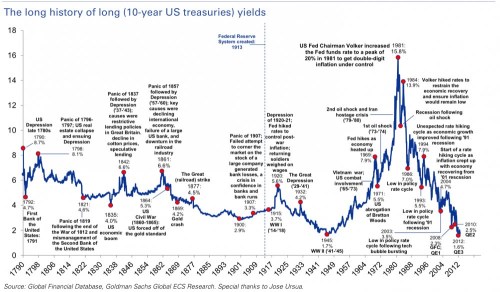

Navzdory současnému růstu se však úrokové sazby – z dlouhodobého hlediska – stále nacházejí poměrně blízko historických minim. Desetiletá americká sazba se aktuálně pohybuje na úrovních kolem 2,5 % po dosažení červencového minima na úrovni přibližně 1,30 % a v Evropě jsou sazby ještě nižší. Pohledem na historický vývoj sazeb zjišťujeme, že americké sazby tento rok dokonce dosáhly nižších úrovní, než tomu bylo za druhé světové války (1,7 %).

Graf 1: Historický vývoj výnosu na 10letém americkém dluhopisu

Zdroj: Goldman Sachs

Co tedy stojí za propadem sazeb?

Hlavním důvodem poklesu sazeb byla stimulace ekonomiky v období po finanční krizi a nízká inflace. Výnosy tak táhly směrem dolů snížené referenční sazby centrálních bank a kvantitativní uvolňování – nákupy dluhopisů centrálními bankami za účelem dalšího snížení úrokových sazeb. Americká centrální banka ukončila program nákupu dluhopisů v říjnu 2014 a aktuálně učinila další krok směrem k normalizaci sazeb, když 14. prosince referenční sazbu znovu zvýšila.

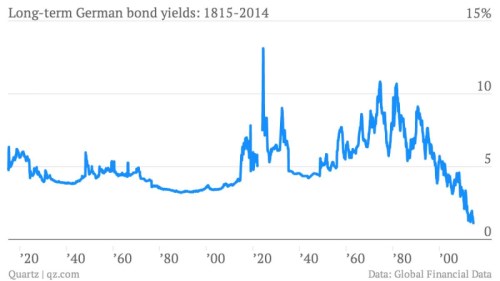

V Evropě je situace odlišná. ECB stále neukončila program nákupů dluhopisů a v nedávno jej opět prodloužila, byť v o něco nižším objemu. Zvyšování krátkodobých referenčních sazeb je stále v nedohlednu. Delší sazby by však měly reflektovat dlouhodobé, inflační očekávaní investorů, což se aktuálně neděje. ECB má inflační cíl nastavený na úrovni 2 % a výnos na desetiletých německých dluhopisech je 0,31 %. Historicky nejnižší výnos desetileté dluhopisy dosáhly v červenci 2016, když se ocitly na úrovni -0,20 %. Z grafu číslo 2 je patrné, že se historicky jedná o nejnižší úroveň výnosů na německých dluhopisech od roku 1815. Přesné historické srovnávání výnosů je však omezeno skutečností, že před rokem 1980 nebyly tyto dluhopisy zcela standardizované. Data z let 1922–1923 jsou data navíc úmyslně odstraněná z důvodu hyperinflace ve Výmarské republice, která tehdejší dluhopisy výrazně znehodnotila.

Graf 2: Historický vývoj výnosu na 10letém německém dluhopisu

Zdroj: Global Financial Data

Jaká je tedy vlastně valuace dluhopisů?

Z výše uvedeného vyplývá, že se dluhopisy jako aktivum jeví historicky nadhodnocené. Hlavně na vyspělých evropských trzích jsou sazby výrazně nízko v porovnání s historickým průměrem. Vyvstává nám tak otázka, zda je možné profitovat na růstu úrokových sazeb v případě, že úrokové sazby znovu začnou růst. Dluhopisoví investoři se snaží svoje úrokové riziko snižovat přesouváním do hotovosti nebo do instrumentů s kratší durací. Řešením může být i přímá sázka na růst sazeb (pokles ceny dluhopisů) využitím derivátových instrumentů, hlavně typu futures nebo úrokových swapů. Právě těchto postupů využívá fond ČSOB Úrokové strategie, který ČSOB v současné době nabízí. Jeho cílem je generovat potencionální výnos nejen v období pro dluhopisy příznivém, ale i ve chvíli, kdy úrokové sazby rostou a běžným dluhopisovým fondům se nedaří. Jedná se o algoritmicky řízený fond, pravidelně vyhodnocující řadu parametrů na trhu. Mezi nimi jsou klíčové zejména následující dva signály:

- Výše rizikové prémie (rozdíl mezi dlouhodobou a krátkodobou sazbou): čím vyšší je tato prémie, tím je výhodnější držet dlouhodobé dluhopisy.

- Trend na trhu s úrokovými sazbami: vychází z předpokladu, že úrokové sazby jsou určovány dlouhodobými ekonomickými trendy a jejich pohyb jedním či druhým směrem má trvalejší charakter.

Zjednodušeně řečeno, v případě růstového trendu fond sází na další růst sazeb a v případě poklesu naopak.

Graf 3: Vývoj krátkodobých a dlouhodobých úrokových sazeb od roku 2014

Zdroj: Bloomberg

Výsledkem je rozhodnutí, zda fond zaujme dlouhou pozici (a bude tak profitovat na poklesu sazeb), nebo naopak pozici krátkou (a bude profitovat na růstu sazeb). Volba správných parametrů u podobných produktů je vždy zásadní – parametry jsou zvoleny tak, aby fond dokázal na změny trendů dostatečně pružně zareagovat, ale zároveň se minimalizovaly transakční náklady. Pro stanovení těchto parametrů se proto využívají komplexní simulace a složité kvantitativní modely.

Jak je vidět z grafu č. 4 zaměřeného na výkonnost, fond dokázal na začátku listopadu včas zareagovat na růst sazeb a zaujal krátkou pozici. Aktuálně fond tuto krátkou pozici stále drží, a je tedy nastaven na další růst sazeb.

Graf 4: Výkonnost fondu ČSOB Úrokové strategie od jeho založení

Zdroj: csob.cz

Fond svým zařazením patří do kategorie alternatívních dluhopisových investic s algoritmickou strategií, která se zaměřuje na tzv. momentum úrokových sazeb s využitím kvantitativního modelu, který dokáže eliminovat investorovy emoce. Osobně zastávám názor, že portfolio klienta by mělo z větší části obsahovat tzv. plain vanilla akciové a dluhopisové instrumenty. Vzhledem k současným historicky nízkým výnosům však můžeme tento fond považovat za vhodný doplněk, který investorům pomůže jejich portfolia lépe diverzifikovat.

Ing. Michal Žofaj

Pozice: Portfolio manager ČSOB Asset Management

Michal Žofaj má více než 9 let zkušeností v oblasti investic a finančních trhů. V ČSOB Asset Management působí jako portfolio manažer od roku 2013. Předtím pracoval jako portfolio manažer ve skupině Allianz, kde měl na starosti správu investic pro pojišťovnu a penzijní fond. V současnosti má na starosti správu dluhopisových fondů, smíšených fondů pro slovenskou klientelu a portfolií ČSOB poisťovne. Je držitelem titulu inženýra ekonomie z Vysoké školy ekonomické v Praze a držitelem titulu CFA.