Kdyby nějaká rozvíjející se ekonomika vykazovala takovou míru politického chaosu kombinovanou s dluhově rozpočtovým vývojem jako tomu je v USA, již by se nacházela pravděpodobně v hluboké krizi. Její příčina by byla jednoduchá – zahraniční investoři by této zemi přestali půjčovat, její měna by začala prudce oslabovat, centrální banka by na to pravděpodobně reagovala prudkým zvýšením sazeb a vláda fiskálním utahováním. Proč k tomu nedochází v USA?

Hledáním odpovědi plynně navážu na můj předchozí příspěvek a v neposlední řadě dnešní úvaha sedí na další díl ze série amerických rozpočtových „shutdownů“, který nyní můžeme sledovat. V minulém příspěvku jsem poukazoval na nové spekulace, že Čína přestane kupovat americké vládní obligace, což by údajně mělo vést k vážným problémům v americké ekonomice. V podstatě by tak šlo o variaci na v úvodu zmíněný krizový scénář. Ten jsme si konec konců prošli i v Evropě, takže pro jeho vykreslení v praxi nemusíme ani do rozvíjejícího se světa.

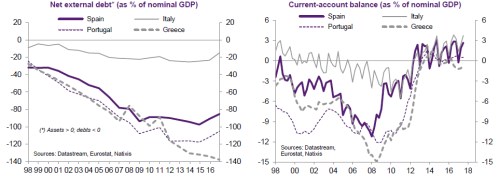

Následující dva grafy ukazují vývoj čistého vnějšího dluhu a bilance běžného účtu (tj., vývoz/dovoz zboží, služeb, výnosy a platby) zemí na periferii eurozóny. Tedy zemí, které si prošly přesně tou krizí, o které hovoříme. Jejich věřitelé a investoři jim totiž od roku 2010 značně utáhli kohoutky a nebyli již ochotni financovat jejich život na dluh (např. Řecko), či záchranné práce napravující excesy soukromého sektoru (např. Španělsko). U těchto zemí je jasně patrný předchozí dlouhodobý růst vnějšího zadlužení a také zhoršování bilance běžného účtu:

Itálii na to, aby chytla krizovou nákazu, stačil deficit běžného účtu ve výši několika málo procent HDP, to samé platí o Španělsku. Portugalsko a Řecko měly deficity násobně vyšší. Čistý vnější dluh Itálie se v roce 2010 pohyboval na cca 20 % HDP, ostatní země byly na 80 % HDP, či výše. A nyní se podívejme na situaci v USA:

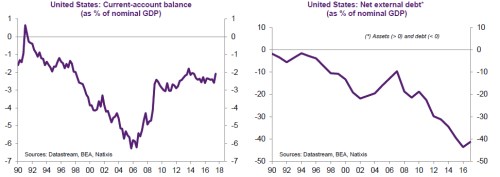

Deficit běžného účtu USA dosáhl nejvyšších hodnot v roce 2006, kdy překročil 6 % HDP, nyní se pohybuje nad 2 % HDP. Vnější dluhy se nyní nachází kolem 40 % HDP. Minimálně italské standardy tedy Spojené státy v tomto ohledu naplní. A pokud bychom vnější zadlužení a deficity běžného účtu americké ekonomiky porovnávaly s rozvíjejícími se ekonomikami, které si prošly krizí platební bilance, zjistili bychom, že u nich na její spuštění často stačily ještě menší přešlapy.

Italové se už dávno radši vzdali své vlastní měny a uchýlili se pod ochranná křídla eura. Podle mne ze značné části proto, že sami nevěří ve svou schopnost spravovat vlastní měnu. Spojené státy oproti tomu disponují měnou s dominantní pozicí v globální ekonomice. Investoři se k ní uchylují jako do bezpečného přístavu pokaždé, když jim přestane chutnat riziko. A v minulosti tomu tak bylo i v případech, kdy zdrojem zvýšené averze k riziku byly samotné Spojené státy – hovořím zejména o předchozích tahanicích ohledně rozpočtových provizorií a dluhových limitů.

Proč tedy?

Vše uvedené ale namísto kýžené dopovědi na otázku „proč“ jen zvyšuje její naléhavost. V minulém příspěvku jsem psal, že ve světě přebytku úspor se USA nemusí zase tolik bát toho, kdyby Čína nákupy jejich vládních obligací skutečně omezila (jak se spekuluje). Všeobecný hlad po bezpečných přístavech by totiž pravděpodobně rychle zajistil její poptávkovou náhradu. Jinak řečeno, pokud budou Spojené státy, jejich aktiva a dolar vnímány (!) jako bezpečný přístav, jim samotným jim to zajistí bezpečí před krizí. Jejich fundamentální situace totiž příkladné určitě není. Jde o snad nejextrémnější příklad toho, jak ve světové ekonomice a na trzích funguje sebenaplňující se proroctví.

Patřím mezi ty, kteří věří v sílu podnikavého a kreativního ducha, demokracie, trhů a kapitalismu (při všech jejich nedostatcích). Výše uvedeným rozhodně nechci přispívat k primitivnímu zkázopravectví a cynismu, kterého je všude kolem dost. Spojené státy mnohokrát ukázaly svou odolnost. Nyní je ale testuje „velmi stabilní génius“ na straně jedné a arogance „elit“ na straně druhé (tuto vzájemně se doplňující a živící dvojku ale můžeme pozorovat i jinde). Což je velká výzva, která má v extrému potenciál zviklat i sílu největšího (a doposud jako skála pevného) sebenaplňujícího se proroctví ve světové ekonomice.