Někdy tak přemýšlím, co je horší: Zavírat oči před evidentními problémy, nebo zase neustále trpět pocitem, že vše je špatně a varovat před dalšími krizemi a kdo ví čím ještě? Těžko říct, ale asi se shodneme na tom, že zdravé není ani jedno. Posun mezi těmito dvěma úchylkami se přitom podle všeho chová značně cyklicky: Zatímco před poslední krizí bylo pro většinu lidí až do posledního okamžiku vše v pořádku, po krizi se zase roztrhl pytel s predikcemi kolapsů. Nebo lépe řečeno: Podobné extrémy jsou jednou ze samotných příčin cyklu a v podstatě jde jen o variaci na známé přepínání mezi hamižností a strachem.

Typická pokrizová úvaha na téma konečného dne zúčtování jde zhruba po následující ose: Krizi způsobila příliš uvolněná politika centrálních bank, z krize nás dostalo jen to, že byly podány extrémní monetární steroidy, což ale nemůže skončit jinak, než ještě větším problémy v budoucnu (třeba hypersupermegainflací, která je už deset let „za rohem“). Takový pohled nikomu neberu, ale mě osobně neuspokojuje, a to z mnoha důvodů. Jedním z nich je, že jak historie, tak například „pokusy na lidech“ ukazují jasnou věc: Bubliny a následné propady cen aktiv si lehce vytvoříme a vytváříme i bez podpory ze strany uvolněné politiky centrálních bank. Ta může vše přiživit, ale je také lehké se na ní vymlouvat. Pak jde jen o další variaci na téma „to všechno oni, my nic, my jen muzikant“.

Objevila se i řada absurdních úvah a výhrad – vzpomenout můžeme například na kritiku toho, že Fed sice prudce navyšuje svou rozvahu, ale nově vytvořené rezervy se nemění na bankovní úvěry a jen sedí v rozvahách bank. Problém s podobným tvrzením je „jen“ v tom, že objem rezerv vytvořených centrální bankou se nemůže změnit jinak, než zase jen politikou centrální banky. Jinak řečeno, rezervy zůstanou rezervami, ať již je nastartován úvěrový boom, či ne.

Ale vraťme se ještě k onomu údajnému monetárnímu dopingu. Pokud se zde nechceme stát obětí simplistických úvah, musíme si uvědomit, že to, zda jsou sazby „vysoko“, či „nízko“, musíme měřit relativně k něčemu. A naše historická zkušenost, či dokonce dojem, tu není tím nejlepším měřítkem. Následující graf ukazuje modře vývoj skutečných sazeb Fedu a to, kde by se měly pohybovat podle některých pravidel, včetně známého pravidla Taylorova a jeho upravené verze:

Zdroj: Fed

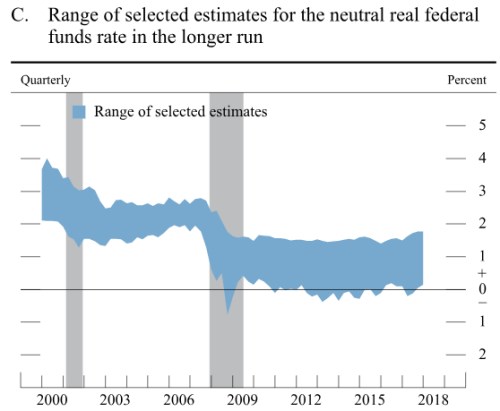

Druhý graf ukazuje rozsah odhadů takzvaných neutrálních sazeb. Tedy sazeb, které by měly být v daný okamžik v souladu s trendovým/udržitelným růstem:

Zdroj: Fed

Moje pointa je jednoduchá: I podle některých indikátorů a odhadů neutrálních sazeb můžeme tvrdit, že sazby byly/jsou přišli uvolněné a z tohoto pohledu by snad byl namístě i onen příměr k dopingu. Jenže marně pátrám v paměti, kdy jsem slyšel někoho hovořit v podobných termínech s tím, že tento pohled zakládá na nějakém relevantním srovnání sazeb třeba s jeho představou o výši sazeb neutrálních.

Můžeme namítnout, že onen „doping“ se projevuje na finančních trzích (tj., pravidla založená na stavu reálné ekonomiky jsou zavádějící). Jenže to bychom museli někde vidět nějakou plošnou bublinu, extrémní valuace a pod. Podle mne je několik trhů, respektive segmentů našponovaných, ale o plošném extrému hovořit těžko. Čímž se nakonec trochu zacyklujeme, protože končíme u tvrzení „je/není tu doping, protože tu je/není bublina“. No, a někdy tak přemýšlím, co je horší: Zavírat oči před evidentními problémy, nebo zase neustále trpět pocitem, že vše je špatně, a varovat před dalšími krizemi a kdo ví čím ještě?