Ekonom David Beckworth je nadšeným zastáncem cílení nominálního produktu. Tedy monetární politiky, která by nahradila tradiční cílení inflace tím, že by se centrální banka snažila udržet nominální produkt na trendu. Argumentů pro i proti tomuto přístupu najdeme dost. Pan Beckworth ale nyní na svém blogu zajímavým způsobem hodnotí současnou politiku Fedu - právě z pohledu vývoje nominálního produktu.

Připomeňme nejdříve, že zatímco na podzim minulého roku Fed hovořil o dalším zvyšování sazeb, nyní již je jeho rétorika o „trpělivosti“ a posunu k hrdličkám. Podle některých názorů si takovou změnu „vydupal“ akciový trh tím, co předváděl v prosinci. Pravděpodobnější ovšem je to, že Fed reaguje na vývoj v reálné ekonomice, a to jak v domácí, tak v globální. Je jeho reakce adekvátní? A nepřestřelil to předtím s oním tahem na zvedání sazeb?

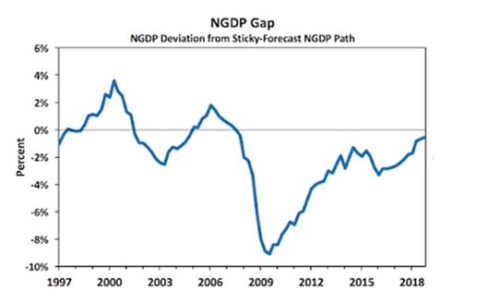

Měřítek, od kterých bychom odvíjeli odpovědi na uvedené otázky, je více. Jak jsem avizoval, dnes se podíváme na to, které je založené na vývoji nominálního produktu NHDP. Pan Beckworth konkrétně srovnává skutečný vývoj NHDP s vývojem jeho projektovaného trendu - v grafu je vyznačen rozdíl mezi oběma veličinami:

Graf podle ekonoma vypráví standardní příběh posledních desetiletí: Americká ekonomika se poněkud přepálila na konci devadesátých let a do určité míry i před finanční krizí. Pak nastal kolaps poptávky a jen velmi pomalé oživení. V současné době se mezera mezi skutečným a trendovým NHDP teprve blíží zespoda k nule. Pokud se tedy z této perspektivy budeme dívat na politiku Fedu, je v pořádku, že nepokračuje se zvedáním sazeb. A navíc - on s ním v první řadě ani neměl začínat.

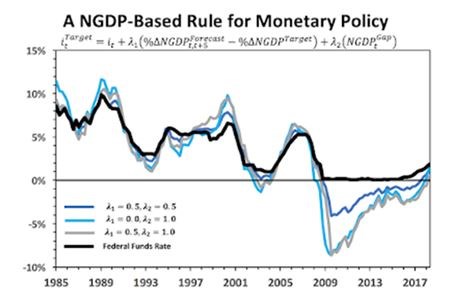

Pan Beckworth následně odvodil vztah, který ukazuje, jak by měly být sazby nastaveny právě v závislosti na tom, jaká je ona mezera NHDP. V druhém grafu srovnává skutečný vývoj sazeb (černá křivka) s vývojem sazeb odvozených od jeho pravidla (tři scénáře s různými koeficienty rovnice prezentované nad grafem):

Takto konstruované pravidlo pro nastavení sazeb ukazuje, že na konci devadesátých let měl Fed utahovat razantněji, a to samé platí o období před finanční krizí. Po ní pak byly modelové sazby hluboko pod nulou (kam se reálné nemohly dostat), a to naznačuje, že Fed správně použil i kvantitativní uvolnění. Podle obrázku pak začal se zvedáním sazeb příliš brzy.

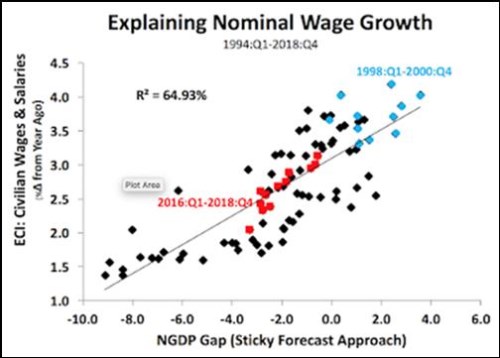

Kouzlo srovnávání reálného a trendového vývoje NHDP se pak hezky ukazuje při pohledu na jednu oblast, která je pro ekonomy stále tak trochu záhadou: Poměrně utlumený růst mezd v prostředí extrémně nízké nezaměstnanosti. V posledním grafu ekonom srovnává výši oné produktové mezery s tempem růstu mezd a vychází mu slušné korelace (a to zejména pro období po roce 2016). Jinak řečeno, z perspektivy NHDP není vývoj mezd zase takovou záhadou:

Jak jsem uvedl na začátku, pan Beckworth patří do skupiny ekonomů, kteří se domnívají, že cílení NHDP by výrazně pomohlo posunout monetární politiku kupředu. Existují ale i argumenty proti – co kdyby například reálný produkt rostl díky pozitivnímu nabídkovému šoku rychleji, než se čekalo? Musela by pak centrální banka brzdit tak, aby tlumila inflaci a tudíž udržela nominální produkt na cílové úrovni? Mě osobně každopádně výše uvedené naznačuje, že pohled na vývoj nominálního produktu má svou relevanci.