Minulý týden jsme se tu věnovali dvěma solárním společnostem obchodovaným v USA, dnes bych rád v tomto tématu pokračoval pohledem na další dvojku. Naším cílem bude jednak jejich samotná valuace, ta nás ale dovede k trochu širšímu tématu. Tím je rizikovost a její dopad na hodnotu/cenu akcií.

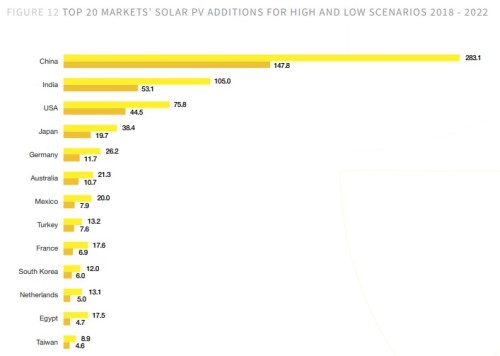

Ze zprávy Solarpower Europe z roku 2018 si nejdříve dovolím ukázat následující graf, který v kostce ukazuje, jak by se celé odvětví mohlo dlouhodobě vyvíjet. Jde o dva scénáře nových kapacit do roku 2022. Rozdíly v nich jsou dost vysoké - zhruba se dá říci, že ten nižší je na polovině toho vyššího. Jinak řečeno, nejistota tu je vysoká. Téměř jisté je naopak to, že světovému trhu bude i nadále dominovat Čína, s velkým odstupem za ní se bude pohybovat Indie, Spojené státy, Japonsko a Německo.

Zdroj: Solarpower Europe

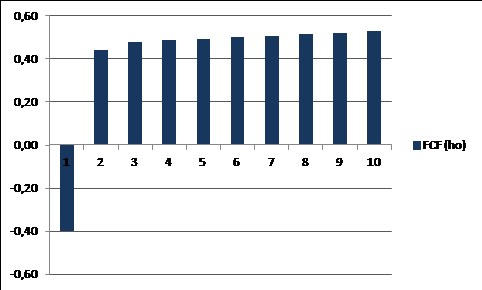

Nyní se podívejme na kapitalizaci a fundament dalších dvou významných amerických firem v oboru. má nyní kapitalizaci ve výši 5,55 miliardy dolarů. Firma v roce 2017 vydělala na provozním toku hotovosti 1,34 miliardy dolarů, po investicích jí zbylo 0,83 miliardy dolarů. Za posledních 12 měsíců je v záporu už na provozní úrovni. Podle konsenzu z Business Insider by pak v následujících dvou letech měla na volném toku hotovosti generovat 440 a 480 milionů dolarů. Na ospravedlnění kapitalizace by pak v takovém případě stačilo, aby v následujících letech volné cash flow rostlo asi o 1,4 % ročně – viz následující graf.

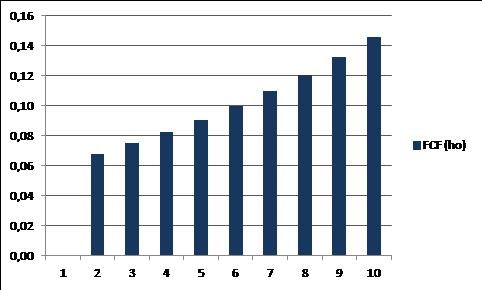

Druhou společností je – ta má kapitalizaci ve výši 1,31 miliard dolarů. Její beta (viz níže) dosahuje hodnoty 2,25 a je tak znatelně rizikovější než předchozí akcie (u ní je beta na hodnotě 1,25, ale před dvěma lety na podobné výši, jako Sunpower). Fakticky to znamená, že požadovaná návratnost se u této akcie pohybuje na více než 14 %, zatímco u té předchozí mezi 8 – 9 %. Podle Business Insider by volné cash flow Sunpoweru mělo v následujících dvou letech dosáhnout 61 a 68 milionu dolarů. Na ospravedlnění kapitalizace by pak bylo potřeba, aby poté neustále rostlo o 10 % ročně. Pokud by se ale beta pohybovala na stejné úrovni jako u , tak by stačil asi 4 % růst.

Stejně jako minulý týden ponechám na čtenářovi, zda má hrubé kalkulace bude považovat za relevantní při nějakém investičním rozhodnutí. Já sám si tu všímám zejména toho, že tu je jak široké rozpětí budoucích scénářů (viz první graf), tak se tu často mění výše (systematického) rizika. Přesněji řečeno, toto riziko odražené ve zmíněné betě je tu buď „jen“ vysoké (beta znatelně nad hodnotou 1), nebo ještě vyšší. Například u byla beta ještě na počátku roku 2018 nad hodnotou 2, nyní je na zmíněných 1,25, což má obrovský dopad na jakékoliv valuační úvahy. Je to takové riziko na druhou – beta je vysoká a ještě se výrazně mění.

Jak uchopit akciové riziko?

To vše v nás může vyvolávat otázku ohledně toho, jak relevantní taková beta vlastně je. Jde o ukazatel systematického rizika – tedy rizika, kterému investor čelí poté, co diverzifikovaným portfoliem „osekal“ veškeré riziko, které touto diverzifikací osekat jde. Výše beta pak v principu ukazuje, jak citlivý je pohyb akcie na pohyb celého trhu. Beta ve výši 1 znamená stejnou citlivost a nyní implikuje požadovanou návratnost akcie nad 7 %. U bety ve výši 2 to je více než 12 %, což už je rozdíl. Nemůže si ale investor bez sledování bety říci, že chce nějakou „svojí“ návratnost?

Samozřejmě může. Ale pokud se s ní odchyluje od toho, jaké návratnosti jsou s ohledem na fundament „férové“, bude mít problém: Bude buď dlouhodobě tratit - tam, kde si určí nižší návratnost, než by s ohledem na fundament měla být. Bude se mu totiž zdát, že akcie jsou příliš levné, ale ony s ohledem na skutečné riziko nejsou. Nebo investor nebude investovat vůbec, protože jeho požadované návratnosti budou naopak příliš vysoké a jemu se bude zdát, že vše je příliš drahé.

Celý koncept bety je pak pokusem určit onu férovou návratnost. Je konceptem, který zapadá to teorie portfolia a efektivních trhů. Tedy jakéhosi pomyslného ideálu, který ale potřebujeme pro vybudování nějakého systematického rámce uvažování. Ve své předpokládané dokonalosti je ale samozřejmě nedokonalý. Takže odpověď na otázku, jak uchopit akciové riziko, zní asi následovně: Ne zrovna lehce, ale snažíme se alespoň o něco, co by dávalo smysl.