Evropské akcie jsou v blízkosti nejvyšších hodnot za čtyři roky a technické indikátory naznačují, že rally se možná dostala už moc daleko. Určité signály jí ale stále dávají šanci.

Evropský akciový index Stoxx Europe 600 na podzim překonal širší americký index S&P 500 a mohl by ho čekat nejlepší rok za posledních deset let. I ty největší zisky ale vypadají skromně ve srovnání s exodem, který v tomto roce nastal z regionálních akciových fondů a který zatím dosáhl 100 miliard USD.

“Následkem vnímaného velkého politického rizika zachovávali investoři nadále velmi opatrný postoj,” uvedl podle Bloombergu Stefano Zoffoli, hlavní analytik ve společnosti Swisscanto Invest, která má ve správě zhruba 160 miliard CHF. “To je něco, co by trhy v příštích třech až šesti měsících mohlo posílit."

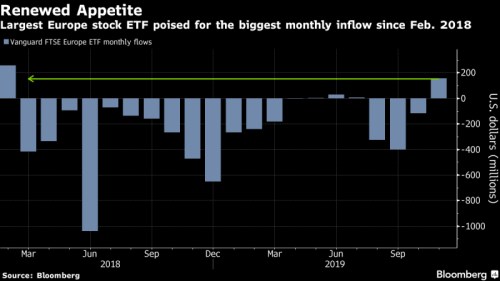

Následující graf od Bloombergu ukazuje, že největší evropské akciové veřejné obchodované fondy by se mohly dočkat největšího měsíčního přílivu finančního prostředků od února 2018:

Takže zatímco trh je letos výše o 20 %, investoři od března skoro bez ustání vytahovali peníze z akciových fondů zaměřených na Evropu. To se začalo měnit až v půlce října, kdy optimismus nad dohodou o brexitu a globální rotace do hodnotových akcií podnítily přítoky, které za tři týdny dosáhly zhruba 3,3 miliardy USD. V listopadu stouply alokace na nejvyšší hodnoty od srpna 2018. Průzkum přitom několik měsíců předtím ukazoval, že evropské akcie patří k nejvíce podváženým pozicím na světě.

Následující graf ukazuje výkonnost indexu Euro Stoxx 600 od začátku roku:

Ve prospěch Evropy hovoří i valuace, domnívá se Manish Kabra z , která sama akciové tituly z eurozóny a britské akcie nadvažuje. Akcie eurozóny se z hlediska výkonnosti podle něj obchodují na 50letém dnu relativně k jejich globálním protějškům a rozdíl mezi akciemi a výnosy dluhopisů v Evropě zůstává v blízkosti nejvyšší úrovně za 100 let. Následující graf ukazuje, že evropské akcie se k těm americkým obchodují na úrovni rekordního diskontu.

„Evropa zůstává fundamentálně pořád plná extrémů,“ uvedl Kabra. „Radíme zůstat long a probít se technickými zvraty minimálně do doby, než se výnosy německých Bundů posunou do pozitivního teritoria,“ uvedl také.

Podle banky je návrat investičních toků do akcií v posledních několika týdnech globálního rázu. “Listopad bude po dvou letech prvním měsícem, pro který budou charakteristické přítoky do akciových fondů rozvíjejících se a vyspělých trhů,” uvedli její analytici podle Bloombergu.

Pozornost si ale zaslouží některé technické ukazatele: Na příklad 14denní index relativní síly na indexu Stoxx Europe 600 v úterý zavíral nad úrovní 70, která se někdy chápe jako signál, že je dané aktivum překoupené a nachystané k tomu, aby se stáhlo:

Rodící se popularita evropských akcií také není zcela bez rizik. Jsou jimi zpomalování německé ekonomiky (která ale nakonec ve třetím čtvrtletí navzdory očekávání trhů nesklouzla do recese), dále napětí v britské politice a hrozba opětovné eskalace americko-čínské obchodní války. Už středeční data ale ukázala, že průmyslová výroba v eurozóně v září rostla druhý měsíc za sebou.

Akciový trh, který měl donedávna jenom velmi málo fanoušků, je zdrojem optimismu pro správce aktiv, alespoň prozatím. „Naše práce o valuacích nadále upřednostňují evropské akcie,“ tvrdí Andrew Cole z Pictet Asset Management v Londýně. “Očekávání hospodářského růstu jsou v Evropě nízká a je zde prostor ke snadnému překonávání, čemuž napomáhají monetární a fiskální stimuly,” uvedl také.

Zdroje: Bloomberg, www.stoxx.com