Jak moc máme být soběstační ve výrobě některých potravin? Popřípadě ve výrobě některých produktů, léků a podobně? Podobné otázky si nyní klade asi řada lidí a já jsem se tu již párkrát věnoval tématu finančnímu, které má stejný základ: Jak moc bychom si měli cenit toho, když má firma velkou finanční flexibilitu? Oním společným základem je rozhodování se mezi maximalizací (zisků, spotřebitelského přebytku...) na straně jedné a flexibilitou (odolností, chcete-li) na straně druhé. Je například lepší, pokud nějaká firma vyplácí dividendy a provádí odkupy na hranu toho, co je udržitelné ve středních scénářích? Nebo pokud nevyplatí ani korunu, či dolar až do chvíle, kdy její rozvaha má šanci ustát i labutě jiných barev, než je bílá? Nová studie poskytuje určitou odpověď.

Pokud bychom ve světle událostí posledních týdnů automaticky odpovídali, že lepší je ona výše zmíněná druhá možnost, mohli bychom se podle mne lehce mýlit. V tom, že nyní se může nadšeně hovořit o nutnosti flexibility, odolnosti, či dokonce o antifragilitě, ale máme své zkušenosti: Když se věci usadí, máme silnou tendenci vracet se tam, kde jsme byli před turbulencemi. Tato tendence je ale na druhou stranu stále funkcí toho, jakým šokem jsme předtím prošli, a velikost toho současného zatím neznáme. Každopádně, jak jsem zmínil, už se objevují první související studie a dnes bych se rád věnoval té s názvem „How valuable is financial flexibility when revenue stops? Evidence from the COVID-19 crisis“. Tedy „jakou hodnotu má finanční flexibilita, když příjmy padnou k nule“.

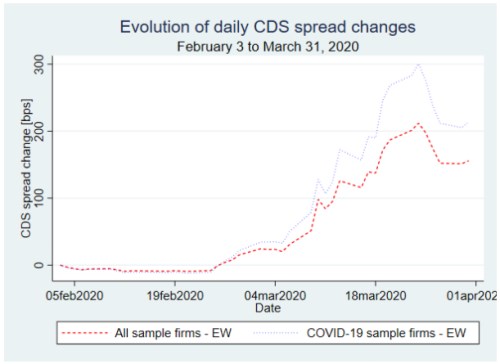

Závěr studie je intuitivní a nepřekvapí: U firem s vyššími fixními náklady, a zejména pak u těch, které mají vyšší míru zadlužení, došlo kvůli pandemii k největšímu poklesu cen akcií a největšímu růstu CDS spreadů (tedy ceny rizika). Méně intuitivní je to, že podle studie se výše předchozích výplat dividend a odkupů tímto způsobem neprojevila. Což by podle mne znamenalo, že mezi výší této výplaty a finanční flexibilitou není přímá vazba. Tedy přesněji řečeno, že vysokou výplatu peněz akcionářům si dovolovaly většinou ty společnosti, které si ji skutečně mohly dovolit a u kterých nepoškodila výplata sílu rozvahy. To by bylo hezké.

Nicméně studie dodává, že pokud by firmy s vysokou výplatou dividendy a odkupy dříve omezily, měly by nyní dost na to, aby bez vládní pomoci splatily své dlouhodobé dluhy. A to není žádný detail, minimálně z pohledu daňového poplatníka. Nepřekvapí pak asi, že podle vědců ze schválené vládní pomoci nejvíce těžily firmy s malou finanční flexibilitou. Studie obsahuje i dva grafy, první z nich porovnává návratnost akcií společností s dostupnými výsledky za fiskální rok 2019 (červeně), společností nejvíce dotčených COVID-19 a společností na všech trzích v USA. Onen zlom směrem nahoru přichází v době, kdy byla schválena ona vládní pomoc:

Zdroj: How valuable is financial flexibility when revenue stops? Evidence from the COVID-19 crisis

Druhý graf obdobným způsobem porovnává vývoj CDS speadů:

Zdroj: How valuable is financial flexibility when revenue stops? Evidence from the COVID-19 crisis

Myslím, že výše zmíněné vyznívá ohledně toho, čeho by si investoři měli cenit, celkem jednoznačně. Stává se ale, že zatímco teorie i data hovoří celkem jasnou řečí, chování vypadá i přesto jinak. Nabízí se pak otázka, zda v historii už nebylo období, kdy si trh a firmy cenily své finanční flexibility mnohem více než v posledních letech či desetiletích. Popřípadě co vedlo k tomu, že se věci změnily? Odpověď první otázku je kladná, ale toto téma si nechám již na příště.