Centrální banky opět posílají na trhy záplavu likvidity, k tomu prudce rostou vládní deficity a dluhy. Vysoká inflace je tedy na spadnutí, buď hned, nebo ve chvíli, kdy dojde k inflačnímu splácení dluhů. A nebo: Ekonomika je v hlubokém útlumu, monetární a fiskální stimulace ani nedokáže eliminovat šok, do kterého se hospodářství dostalo. Žádná inflace tak nehrozí, rizikem je deflace. Kam se přiklonit?

Při hledání odpovědi nám může teoreticky pomoci teorie. A praxe – historie. I zde je ale dobré si dát pozor na to, abychom je nepoužili již předem s tím, že chceme dosáhnout požadovaného výstupu. Pokud jsme totiž zastánci teze první, najdeme v historii známá období vysoké inflace pojící se s uvolněnou monetární a fiskální politikou. A na straně teorie si tu můžeme vzít jednoduchou rovnici, která říká, že reálný produkt vynásobený cenovou hladinou se rovná objemu peněz v ekonomice vynásobenému rychlostí jejich oběhu. Takže pokud se na jedné straně změní množství peněz (likvidity), „musí“ se na straně druhé změnit cenová hladina.

Pokud chceme důkazy pro tezi druhou, najdeme v minulosti zase období, kdy hrozily spíše deflační, či alespoň dezinflační tlaky i přesto, že politika byla uvolněná. A u oné rovnice budeme předpokládat, že růst likvidity nepovede k růstu peněžní nabídky v ekonomice (zpomalí se multiplikace). Nebo že klesne rychlost obratu peněz. Nebo že růst levé strany rovnice bude na pravé straně „absorbován“ reálným produktem.

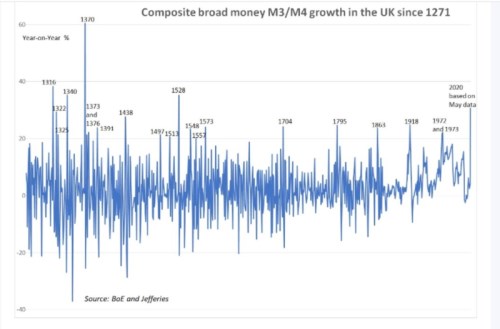

K tomuto tématu se nyní vracím, protože podobné úvahy a dilemata mají asi i v Jefferies, kde přišli s následujícím hezkým grafem. Ukazuje růst/pokles peněžní nabídky v UK a to po dlouhou řadu století:

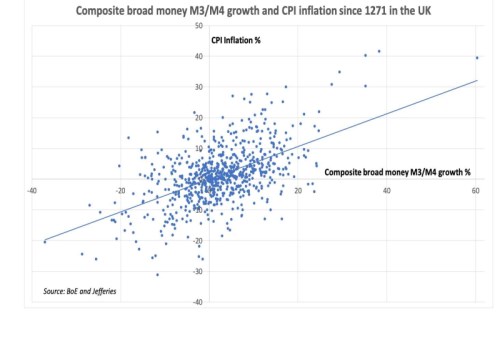

Podle grafu tedy můžeme říci, že současný růst peněžní nabídky v UK je hodně mimořádný, ale ne rekordní (mimochodem všimněme si uklidnění křivky, které nastalo v druhé polovině devatenáctého století). Tento obrázek ale neříká nic o tom, jak spolu může souviset inflace a vývoj peněžní nabídky. Tento příběh se snaží vyprávět graf druhý:

Graf vyznívá tak trochu v duchu věty z jedné komedie, kterou jsem si vypůjčil do nadpisu: V 60 % případů to funguje na 100 %. Jinak řečeno, nějaký vztah mezi inflací a růstem nabídky širších peněz tu vidíme. Ale do vyložené pevnosti má hodně daleko. Jsme tak po tomto pohledu do velmi dlouhé historie v podstatě tam, kde jsme byli na začátku.

Já sám se stále kloním spíše k tomu, že ještě dlouho budeme mít spíše opačné starosti, než je vysoká celková inflace. Vrátilo se pak v podstatě to, čemu jsem po krizi roku 2008 nějaký čas říkal deflinflace – jednak velké názorové rozštěpení ohledně dalšího vývoje cen a docela široce rozevřený vějíř možných scénářů. Dobré je ale podle mít na paměti jednu věc: Pokud by měla přijít vysoká inflace, stalo by se tak ve dvou případech:

Za prvé, centrální banky by měly stále stejný mandát, ale nebyly by schopné jej dosáhnout – tentokrát by nebyl schopny inflaci brzdit. Ohledně pravděpodobnosti tohoto scénáře je ale zase dobré si uvědomit, že šlapat na plyn (stimulovat) je pro centrální banky mnohem těžší, než šlápnout na brzdu (na provaz se těžko tlačí, ale lehko se za ně zatáhne).

Za druhé, centrální banky se ani nebudou snažit zabránit vysoké inflaci, protože se změní jejich mandát, či celý systém fungování. Nehovoříme zde o tom, že by banka přešla na režim, kdy by období nižší inflace na čas řízené kompenzovala obdobím inflace vyšší (vnímala by svůj cíl symetricky). Hovoříme o tom, že by centrální banka záměrně umožnila, či dokonce vyvolala vysokou inflaci po delší dobu. Třeba s cílem onoho inflačního umořování dluhů.

Nemám představu, jak pravděpodobný tento druhý scénář je, ale jeho naplnění by primárně táhla politika a politici – tedy ti, které si zvolíme. Teoreticky je tu ještě možnost třetí – inflace bude vysoká, i když oficiální čísla budou ukazovat opak. Ale to je kapitola sama o sobě.