Ve vztahu k Velké Británii padají již nějakou dobu silná slova o krizi a ztrátě důvěry mezinárodních investorů. Příčinou by měl být fiskální a dluhový vývoj. Když jsme se na něj před několika dny zde dívali, nevypadal ale zase tak dramaticky. Co Francie, o které se v této souvislosti také hovoří?

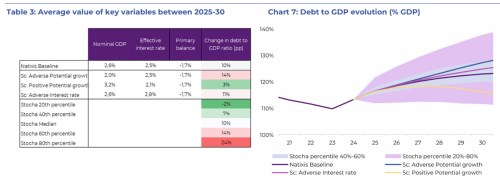

Podle predikcí Natixisu založených na potenciálním růstu, sazbách u vládních půjček a tzv. primární bilanci (hospodaření vlády před úrokovými výdaji) se má britský dluh v různých scénářích stabilizovat na úrovních něco nad 100 % HDP. Nebo dokonce pod tuto úroveň začít klesat. Následující graf ukazuje základ a výstup podobné úvahy u Francie. Zde je obrázek dost odlišný, protože podle uvedených scénářů by poměr vládních dluhů k HDP měl soustavně růst. Výjimkou je scénář s vyšším potenciálním růstem ekonomiky:

Pokud by tedy potenciální růst francouzské ekonomiky dosáhl 3,2 %, efektivní sazby u půjček byly na 2,1 % a primární bilance na mínus 1,7 % HDP, poměr francouzských vládních dluhů k HDP by po roce 2027 začal trendově klesat. Jinak řečeno, za těchto podmínek by vládní dluhy rostly pomaleji, než produkt, a tudíž by se jejich vzájemný poměr snižoval. V ostatních scénářích míra zadlužení roste, horší je tu totiž poměr růstu k sazbám. Přesněji řečeno, deficit na straně primární rozpočtové bilance by byl v takovém prostředí příliš vysoký*.

V případě Velké Británie Natixis ve všech scénářích počítá s tím, že růst bude nad sazbami a spolu s odhadovanou primární rozpočtovou bilancí to generuje onen očekávaný pokles míry vládního zadlužení. Recept pro Francii by tedy samozřejmě byl buď zvýšit růst své ekonomiky (což by znamenalo strukturální reformy), snížit sazby (rizikové prémie, krátkodobé sazby stanovuje ECB), nebo deficity na úrovni primární bilance. K tomu Natixis píše, že to bude těžké kvůli politické a parlamentní situaci v zemi.

Francie je členem eurozóny. A i když je její dluhový prospekt (minimálně podle Natixisu) horší, než u UK, o jejím dluhovém výhledu se zase tolik nemluví (tedy alespoň co jsem mohl zaznamenat). Může jít o další příklad selektivní pozornosti investorů, respektive selektivních a možná i špatně zaměřených obav (opět pokud věříme scénářům Natixisu).

Svou roli může ale hrát i ono členství v eurozóně. Na více úrovních, kdy by mezi ty hlavní patřilo nižší kurzové riziko. Zatímco v případě UK se může hovořit o dluhově - kurzových obavách, Francie by vyjma extrémnějších scénářů euro dolů asi netáhla. A kdyby ano, stále by tento efekt byl ředěn vlivem dalších zemí v této měnové unii. Což znamená, že tu existuje nižší riziko kombinované a vzájemně se umocňující dluhově kurzové krize.

Téma ředění rizik je podle mne ve vztahu k eurozóně významné. Tento efekt se dá třeba využívat k vydávání společných dluhopisů, kdy by rizikovější země těžily právě z toho, že jejich riziko je ředěno zeměmi jako Německo, či Nizozemí a Portugalsko. Efekt může mít v určitém rozmezí pozitivní důsledky, mimo něj negativní. Příkladem mohla být krize platební bilance v eurozóně: Periferie díky ředění neprošla v té době navíc ještě krizí na straně měnového kurzu, ale zároveň jí nepomáhala slabší měna k tomu, aby zlepšila svou platební bilanci.

Celkově je ono ředění téma, ke kterému se dá, či by mělo být řečeno více. Ale snad je i z toho dnešního mála zřejmé, co mám na mysli. Dodám jen, že prostor pro ředění není nikde neomezený. A může existovat pokušení být tím, kdo z ředění těží, než ten, kdo pro něj vytváří onen prostor. Což je jen další verze morálního hazardu.

*Připomenout si krátce můžeme, že onen poměru růstu k sazbám je důležitý i u akcií – pokud je růst ekonomiky a hlavně zisků obchodovaných firem nad bezrizikovými sazbami, jde obecně o prostředí pro akcie vlídné a naopak. Většinou je ale zmiňován právě v souvislosti s vývojem na dluhové rovině.