Michael Pettis nedávno poukazoval na to, že rostoucí příjmová nerovnost může vést k růstu celkových úspor, protože bohatší lidé už z každé další koruny/dolaru/libry příjmů nespotřebují tolik, jako lidé s nižšími příjmy. To je celkem známá teze, ale pan Pettis k ní dodává jednu podstatnou věc. Té bych se dnes chtěl věnovat spolu s úzce související „bájnou“ hranicí dluhů v poměru k HDP na 100 %.

Pokud by se bohatší část společnosti pokoušela více spořit a nikdo její úspory nerecykloval zpět do výdajů, nastal by ekonomický útlum a vyšší nezaměstnanost. Ona recyklace by pak mohla probíhat v principu trojím způsobem. Za prvé, přes investice (financované dluhy, či akciemi). To by z určitého pohledu byl ideál, protože investice by jednak eliminovaly poptávkový deficit vyvolaný úsporami bohatých a také by zvyšovaly potenciál ekonomiky. Jenže jak poukazuje pan Pettis, data zrovna neukazují, že by k něčemu takovému docházelo. Spíše naopak.

Druhou recyklační „volbou“ jsou vyšší dluhy domácností (tj. těch, které nedisponují miliony, či miliardami). Jinak řečeno, tyto domácnosti by si od bohatší menšinové části společnosti půjčovaly její přebytky/zamýšlené úspory a přeměňovaly by je na své výdaje. Ekonomika by nepadala do útlumu, nezaměstnanost nerostla, ale zvyšoval by se objem pohledávek bohatých za chudými (objem závazků chudší části společnosti). Tento mechanismus dost možná probíhá ve velkém v USA a podle mne jej může výrazně podporovat kultura „pokud soused, tak já také“. Jinak řečeno, pokud společnost žije tím, jak se mají miliardáři a snaží se je ve všem za každou cenu dohnat, vede to k tomu, že se u miliardářů zadlužuje.

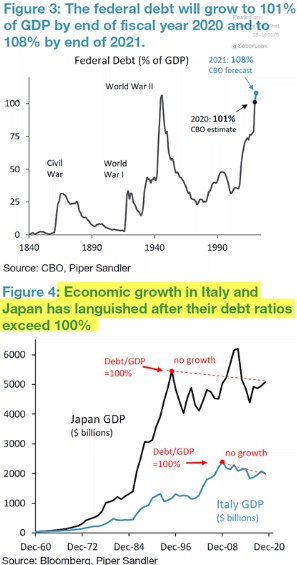

Třetí recyklační možností jsou ony vládní deficity a dluhy – od bohatých si nepůjčují domácností, ale vláda. Nyní se podívejme na následující dva grafy, které souvisí s onou v úvodu zmíněnou hranicí vládních dluhů na 100 % HDP. První konkrétně ukazuje vývoj dluhů americké federální vlády. Druhý ukazuje vývoj japonského a italského produktu v čase a vyznačeny jsou body, kdy tam vládní dluhy dosáhly 100 % HDP. Implikace druhého grafu je jednoduchá: Po dosažení této dluhové hranice začne růst trpět. První graf dodává, že v USA je tato hranice velmi blízko. Pokud to dáme vše dohromady, tak rostoucí příjmová nerovnost může výrazně přispívat k růstu dluhů, včetně těch vládních. A ty se minimálně v USA dostávají na úrovně, kdy samy o sobě tlumí ekonomický růst.

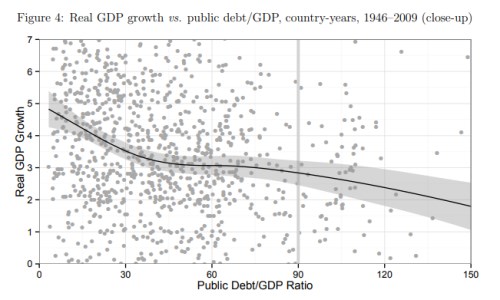

Jak je to se spolehlivostí oněch 100 % HDP? Podobný příběh jako uvedené grafy jsou vyprávěny minimálně od roku 2010, kdy se objevila dnes již velmi známá studie z díly Reinhart – Rogoff. Ta tvrdila, že kritická hranice vládních dluhů je někde kolem 90 % HDP a možná měla i významný dopad na to, jak byla v té době nastavena ekonomická politika. Záhy ale byla studie zpochybňována a třeba taková „Does High Public Debt Consistently Stifle Economic Growth? A Critique of Reinhart and Rogoff“ došla na stejných datech k úplně jiným závěrům. Thomas Herndon, Michael Ash a Robert Pollin v ní tvrdí, že po překročení hranice vládních dluhů k HDP ve výši 90 % není růst HDP v průměru pod nulou, jak tvrdí R&R, ale dosahuje 2,2 %. A celkově oněch 90 % nepředstavuje žádný pozorovatelný zlom. Posoudit můžeme i z následujícího obrázku:

K podobnému závěru jako R&R ale zase došla v roce 2010 i ECB, která ve své studii zmiňovala důležitou úroveň dluhů k HDP na 90 – 100 % (s tím, že problémy mohou nastávat už kolem 80 %). A výzkumníci z ECB dodávali, že dluhy se po dosažení této hranici mohou negativně podepisovat na HDP kvůli jejich dopadu na celkovou produktivitu faktorů, veřejné investice, úspory soukromého sektoru a sazby.

Suma sumárum: Příjmová nerovnost (v USA tedy obrovské bohatství 1 % společnosti relativně k jejímu zbytku*) má pravděpodobně své dopady i tam, kde bychom je na první pohled nemuseli hledat. A měli bychom o ní kvůli výše uvedenému asi uvažovat i ve vztahu k tomu, že dluhy mohou od určité výše samy o sobě tlumit ekonomickou aktivitu. Na druhou stranu je ale dobré mít určitý odstup od (minimálně) dvou věcí: Za prvé, od grafů typu prvních dvou, které celý vtah mezi dluhy a HDP zjednodušují asi až příliš (i kdyby tu byla silná korelace, není jasná kauzalita...). Za druhé, není dobré zaměňovat analýzu (o kterou jsem se pokusil) s emocemi a odsudky – zde zejména ve vztahu k oné nerovnosti v bohatství.